In meinem heutigen Beitrag möchte ich den neuen Welt-ETF von Gerd Kommer vorstellen und meine Gedanken zu diesem Thema mit euch teilen.

Wer ist Gerd Kommer und was ist das Weltportfolio?

Gerd Kommer dürfte den meisten Leserinnen und Lesern hier ein Begriff sein. Wer sich etwas intensiver mit dem passiven Investieren in ETFs beschäftigt hat, ist sicherlich schon über seine Bücher, Videos oder Interviews gestolpert. Auch der Begriff „Weltportfolio“ wurde maßgeblich von ihm geprägt. Kommer hat bereits mehrere Bücher über ETFs geschrieben und sein Bestseller „Souverän Investieren mit Indexfonds und ETFs“ wird von manchen als eine Art ETF-Bibel bezeichnet.

Auch interessant 💡 Buchvorstellung | Der leichte Einstieg in die Welt der ETFs von Gerd Kommer

Das Buch und die Weltportfolio-Strategie vertreten die Auffassung, dass das passive Investieren in weltweit gestreute ETFs dem aktiven Investieren deutlich überlegen ist. Die getroffenen Aussagen werden jedoch nicht einfach so in den Raum geworfen, sondern stets mit wissenschaftlichen Studien aus der Kapitalmarktforschung belegt.

So lag es für Gerd Kommer nahe, neben seinen diversen Ratgebern und der Vermögensverwaltung als nächsten Schritt einen eigenen ETF auf den Markt zu bringen, der exakt nach seiner Strategie den gesamten Aktienmarkt abbildet. Auf seiner Website „www.gerd-kommer.de“ habe ich einen kurzen Absatz gefunden, der gut zusammenfasst, wie der ETF am Markt agieren wird:

„Das Weltportfolio ist keine starre Zusammenstellung bestimmter ETFs oder Wertpapierindizes, sondern ein in sich stimmiges Gesamtkonzept, das von jedem Anleger flexibel an seine spezifischen Umstände und Ziele angepasst werden kann, fast so wie die ikonischen roten Schweizer Taschenmesser von Victorinox. Allerdings kann diese Flexibilität aus Sicht des Anlegers auch als Komplexität oder erhöhter Arbeitsaufwand empfunden werden“ (Quelle: https://gerd-kommer.de/gerd-kommer-etf/).

Der Gerd Kommer ETF

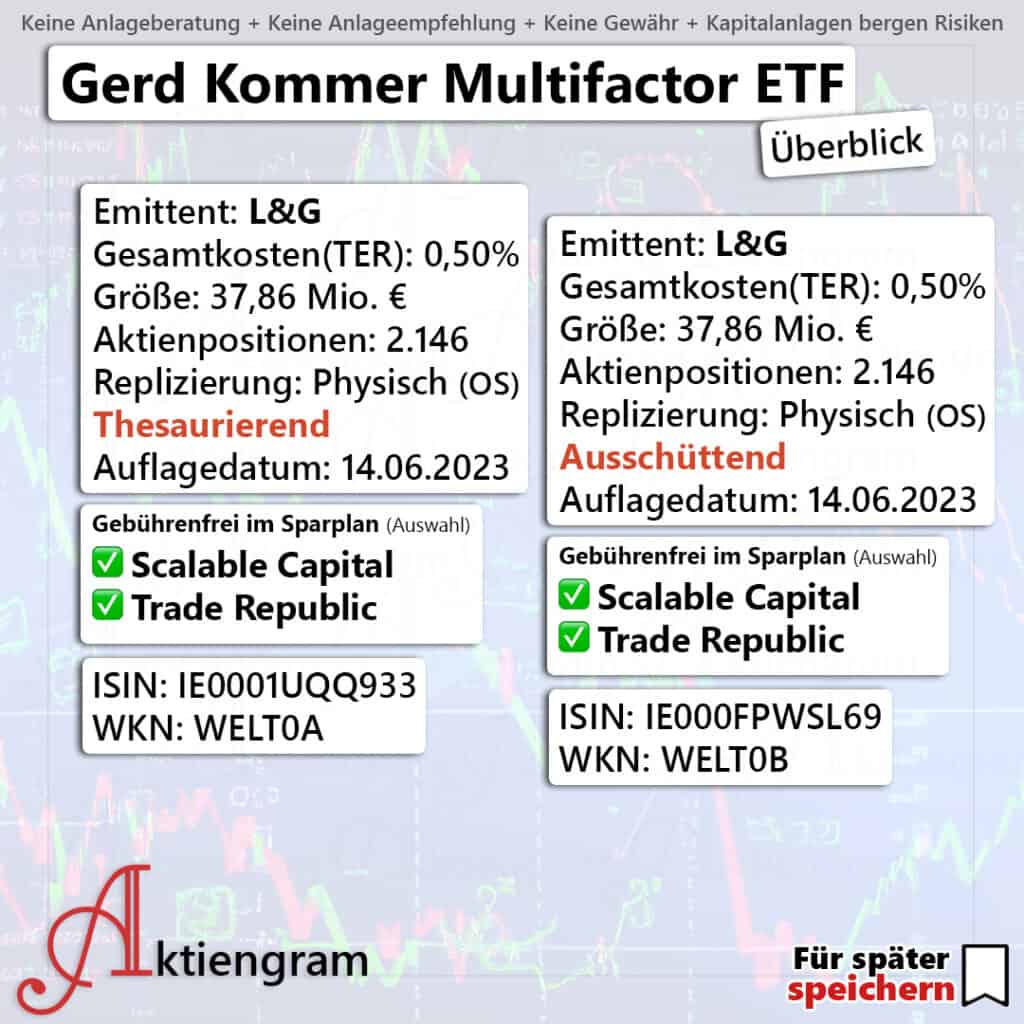

Der ETF wird in Zusammenarbeit mit LGIM (Legal & General Investment Management) aufgelegt und ist sowohl in einer thesaurierenden (WKN: WELT0A; ISIN: IE0001UQQ933) als auch in einer ausschüttenden Variante (WKN: WELT0B; ISIN IE000FPWSL69) erhältlich. Die ETFs von LGIM sind an der Abkürzung „L&G“ zu erkennen. Die TER liegt bei 0,50 % und damit etwas höher als bei ETFs auf den MSCI ACWI oder den beliebten FTSE All-World ETF. Worin sich der Gerd-Kommer-ETF unterscheidet und ob sich der Aufpreis meiner Meinung nach lohnt, werde ich später noch einmal erläutern.

Merkmale des ETF

Es handelt sich um einen reinen Aktien-ETF, der insbesondere für Anleger mit einer 1-ETF-Strategie interessant sein kann – zumindest sofern man keine anderen Anlageklassen wie Anleihen, Rohstoffe oder Kryptos in sein Portfolio aufnehmen möchte. Im Index sind rund 5.000 Einzeltitel enthalten, die zusätzlich ESG-gefiltert sind und aus knapp 50 Ländern stammen. Aufgrund dieser Menge an Einzeltiteln bildet der ETF den zugrundeliegenden Index lediglich durch ein optimiertes Stichprobenverfahren ab, wodurch die Aktienpositionen bei ca. 2000 liegen. (Aktualisierung folgt, sobald die genaue Anzahl bekannt ist.) Der ETF wird auf einen speziell entwickelten Index des deutschen Indexanbieters Solactive aufgelegt, der in Abstimmung mit Gerd Kommer und seinem Team entwickelt wurde – den Solactive Gerd Kommer Multifactor Equity Index NTR“ (ISIN: DE000SL0G219). Zu finden unter diesem Link.

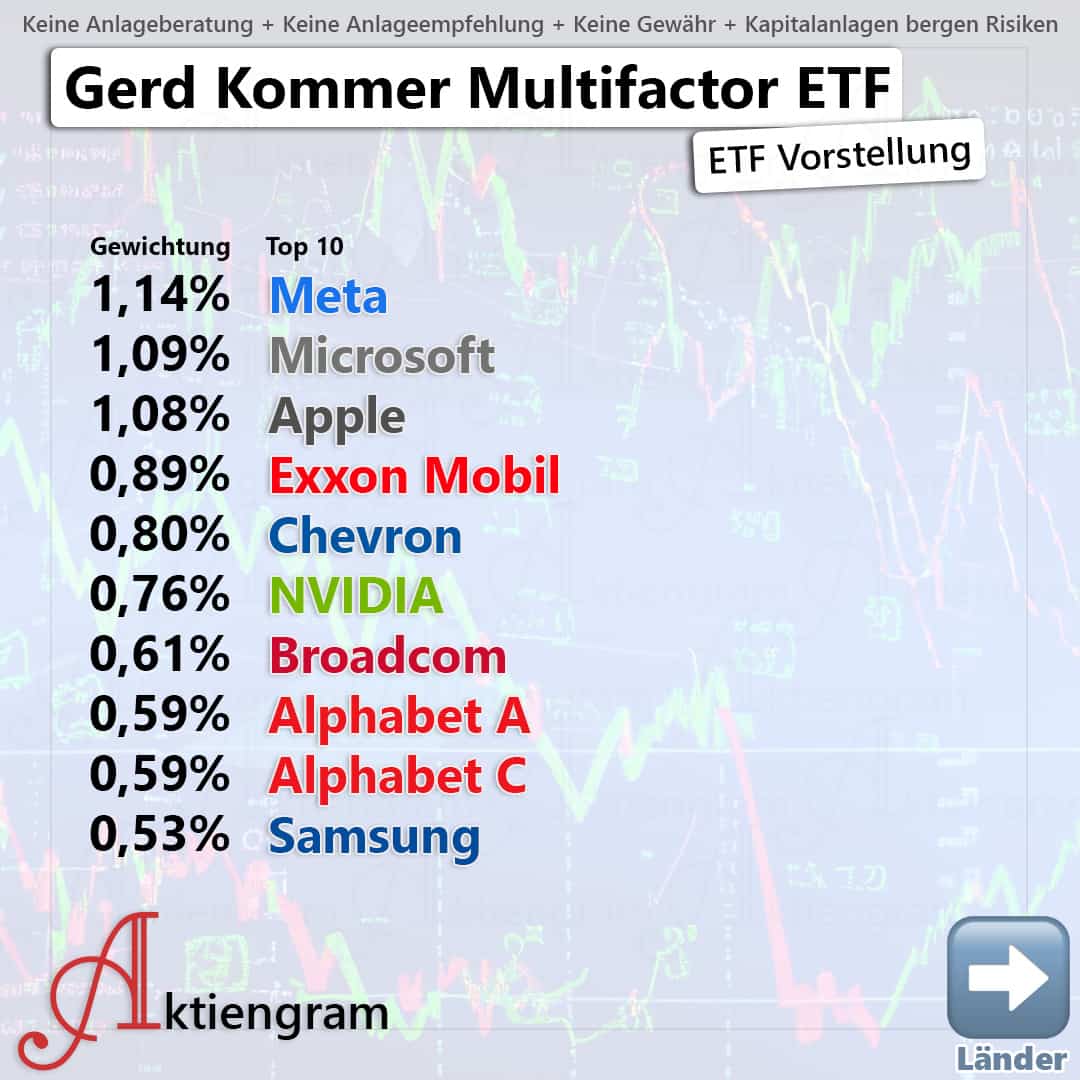

Top 10 Aktien

Meta 1,14%

Microsoft 1,09%

Apple 1,08%

Exxon 0,89%

Chevron 0,80%

NVIDIA 0,76%

Broadcom 0,61%

Alphabet A 0,59%

Alphabet C 0,59%

Samsung 0,53%

(Aktualisiert am 28. Juli 2023)

Top 10 Länder

Die Top 10 Länder des ETFs setzen sich wie folgt zusammen:

Anlagestrategie

Wie man es von einem Welt-ETF à la Gerd Kommer erwartet, umfasst der ETF nahezu alles, was der Aktienmarkt zu bieten hat. Anders als ein MSCI World enthält er also auch die Emerging Markets (Schwellenländer) und alle Unternehmensgrößen, also auch Small Caps. Gerd Kommer bezeichnet die Strategie als „All-Cap-All-Market-Prinzip“, was mich persönlich sehr an den Ansatz eines MSCI ACWI IMI (All-Countries-World-Index Investable Market Index) erinnert, der ebenfalls alle Länder und alle Caps abdeckt. Einen entsprechenden ETF gibt es vom Anbieter SPDR (IE00B3YLTY66), der meiner Meinung nach einen fairen Vergleich zulässt.

Aber auch hier gibt es große Unterschiede. Der SPDR MSCI ACWI IMI UCITS ETF überzeugt mit einer TER von nur 0,17% gegenüber den 0,50% des Gerd-Kommer-ETFs, dafür erhält man aber eine massive Übergewichtung der USA mit derzeit ca. 60%, da die Gewichtung der Unternehmen nur über die Marktkapitalisierung erfolgt. Genau hier liegt meines Erachtens der entscheidende Unterschied zum Gerd-Kommer-ETF. Dieser gewichtet die Länder im Index zu 50% nach Marktkapitalisierung und zu 50% nach dem Anteil des Landes am weltweiten Bruttoinlandsprodukt. Die Gewichtung der USA ist hier also geringer (aktuell ca. 42,8%), was die Diversifikation auf Länderebene fördert. Darüber hinaus verfolgt Gerd Kommer einen Factor-Investing-Ansatz und keinen marktneutralen Ansatz. Factor Investing wird häufig auch als Smart Beta bezeichnet. Der Ansatz soll auf Basis wissenschaftlich identifizierter Eigenschaften zu sogenannten Faktorprämien gegenüber marktneutralen Ansätzen führen.

Der Gerd Kommer ETF berücksichtigt folgende Faktoren:

- Size: Aktien kleiner Firmen, gemessen an ihrer Marktkapitalisierung, haben eine höhere statistische Renditeerwartung als die Aktien großer Firmen.

- Value: Aktien, deren Kurs relativ zu bestimmten betriebswirtschaftlichen Kennzahlen (z. B. Gewinn oder Bucheigenkapital) niedrig ist, besitzen eine höhere statistische Renditeerwartung als ansonsten gleiche Aktien, bei denen das nicht der Fall ist. Mit anderen Worten: „Preisgünstige“ Aktien (Value- oder Substanzwertaktien) haben eine höhere Renditeerwartung als „teure“ (hoch bewertete) Aktien (so genannte Growth- oder Wachstumsaktien).

- Quality: Aktien mit überdurchschnittlich hoher Profitabilität, wachsendem Kapitalumschlag und/oder niedrigem Verschuldungsgrad besitzen eine höhere statistische Renditeerwartung als ansonsten gleiche Aktien, bei denen das nicht der Fall ist.

- Investment: Aktien mit niedrigem Bilanzsummenwachstum besitzen eine höhere statistische Renditeerwartung als Aktien mit hohem Bilanzwachstum.

- Momentum: Aktien mit überdurchschnittlich hoher Rendite in den letzten Monaten besitzen für kurze Zeit danach eine höhere statistische Renditeerwartung als Aktien, die in diesem Zeitraum schlecht rentiert haben.

- Political Risk: Schwellenländeraktien, die besonders viel „politischem Risiko“ ausgesetzt sind, besitzen eine höhere statistische Renditeerwartung als Industrieländeraktien

Aktien, die diesen Faktoren zugeordnet werden können, werden im ETF strategisch übergewichtet. Die Faktoren werden im SPDR ETF nicht berücksichtigt, was auch die höhere TER der Gerd-Kommer-ETFs erklärt.

Auch interessant: Faktor-Strategien bei ETFs

Sparplanfähigkeit & Überblick

Bei Scalable Capital* und Trade Republic* ist der ETF als Sparplan möglich.

Fazit

Ich halte den Gerd Kommer ETF für ein gelungenes Produkt, das insbesondere für diejenigen eine gute Option darstellt, die sich mit dem Anlagestil von Gerd Kommer auseinandergesetzt haben und den wissenschaftlich fundierten Ansatz mögen. Aufgrund der breiten Diversifikation und des Factor Investing Ansatzes sind meiner Meinung nach auch die etwas höheren Kosten von 0,50% gegenüber einem ACWI IMI Index mit nur 0,17% nachvollziehbar. Die Zeit wird zeigen, wie erfolgreich das Produkt von Gerd Kommer sein wird und ob die TER möglicherweise über die Zeit noch gesenkt werden kann. In meinen Augen auf jeden Fall ein solider „Core“ für das Portfolio. Der ETF ist seit dem 21.06.2023 auf Xetra gelistet und wird vermutlich in Kürze bei den bekannten Brokern und Banken verfügbar sein.

Aktuell ist es noch deutlich zu früh für einen Performance-Vergleich, der der ETF gerade frisch am Markt ist. Ich bin aber sehr gespannt, wie er sich auf 5-10 Jahre entwickeln wird.

Die Informationen zu diesem Artikel stammen überwiegend von: https://gerd-kommer.de/etf/

📀 Disclaimer: Das Investieren in Wertpapiere ist mit Risiken verbunden. Ihr handelt immer auf eure eigene Verantwortung! Bitte betreibt dabei immer eure eigene Recherche. Das gilt sowohl für Gebühren, Kennzahlen als auch für die Qualität von Aktien, Anleihen, ETFs und sonstigen Wertpapieren. Die genannten Informationen oder Kennzahlen wurden nach bestem Wissen und Gewissen notiert. Dabei besteht keine Garantie auf Richtigkeit oder Aktualität der Daten. Die genannten Informationen stellen keine Anlageberatung, keine Anlageempfehlung und auch keine Aufforderung zum Kauf oder Verkauf von Wertpapieren oder sonstigen Finanzprodukten dar. Es handelt sich zu keinem Zeitpunkt um eine Anlageberatung, Empfehlung, Steuerberatung oder sonstige fachliche Beratung.

Gerd Kommer will halt auch nur Geld verdienen, meiner Meinung nach wird der einfach zu sehr gehyped, aber nun gut, muss man ja nicht mitmachen.

Offen gestanden warte ich schon einige Jahre auf den Schritt. Wie du schreibst werden wir ein Fazit erst in einigen Jahren ziehen können.

Weiß nicht, ob das jetzt der 13. oder 14. Allworld ETF ist. Die anderen, Vanguard,MSCI usw. sind auch keine Dummen.

Da hat keiner drauf gewartet und es bleibt abzuwarten, ob der überhaupt eine kritische Größe erreicht.

Gerd Kommer wird daran verdienen, aber nicht von mir.

Er ist ja nun auch schon 61,

Na dann ….

Hi, Du schreibst „Enthalten sind rund 5.000 Einzeltitel“ was aber nur den Index betrifft und nicht den ETF selber. Die Passage sollte berichtigt werden.

Danke für den Hinweis, ergänze ich gleich im Artikel.

Aber nach welchem INdex überhaupt?

„Solactive Gerd Kommer Multifactor Equity Index NTR“ (ISIN: DE000SL0G219). Link zum Index: https://www.solactive.com/indices/?index=DE000SL0G219#detail

Hallo Lisa

Die beiden ETFs sind ab heute bei TradeRepublic. Nur zur Info. 😊

Ob diese dann wirklich die höhere Rendite bringen, bleibt abzuwarten. Ich beobachte erst einmal. Sind schon genug ETFs im Portfolio.

Wieder viel zu viel USA.

Ich bin ehrlich enttäuscht. Da heißt es dann Regionen mit politischen Risiken haben höhere Renditeerwartungen… Wo sind die dann?

Dann lieber ein Mix aus ETF nach Regionen und Branchen und jeden davon mit 25 Euro bespart als nur den einen mit 500… Das gibt unterm Strich gl iches TER bei besserer Diversifizierung und kein Klumpenrisiko USA.

Zum Thema man muss erst mal 5 Jahre warten wie sich das entwickelt. Aktuell kann man immerhin schon mal einen Blick in die Vergangenheit richten.

Solactive hat den Index netter weise für 6 Jahre rückwirkend nachgerechnet.

Danach hätte man von Mitte 2017 bis jetzt 5,5% p.a. gemacht mit dem Kommer Index/ETF

Der MSCI ACWI IMI hat in den letzten 5 Jahren 6,3 % p.a. gebracht

Der MSCI World mit 7,8% p.a. noch etwas mehr.

Jeweils alles in der Netto Return Variante

https://www.solactive.com/wp-content/uploads/solactiveip/en/Factsheet_DE000SL0G219.pdf

https://www.msci.com/documents/10199/b93d88ef-632f-4bdb-9069-d7c5aecd9d6d

https://www.msci.com/documents/10199/4db922ce-68d2-446d-2f9e-4ed408a9db29

Ist aber auch kein Wunder, EM hat in den letzten 5 Jahren nix an Rendite gebracht und der Großteil der Kursanstiege fand bei den BigTech Unternehmen statt. EM wird bei Kommer höher gewichtet, Mega Caps niedriger. Ergebnis für die letzten 5 Jahre damit schlechter als „der Markt“.

Kann sich in den nächsten 5 Jahren halt auch wieder drehen.

Danke fürs Ausrechnen.

Kommer meinte das auch, dass gerade deswegen gerade ein sehr gut Zeitpunkt sein könnte, in seinen ETFs zu investieren.

Ich habe den Eindruck, dass die Growth Titel die letzten 10 Jahre von den sehr niedrigen Zinsen profitiert haben und das sich dies in der Zukunft ändern wird. Könnte mir gut vorstellen, dass das stimmt und die Zinsen zumindest die nächsten zwei Jahrzehnte nicht mehr dieses niedrige Niveau erreichen werden und Value Titel wieder King sind.

Neben der reinen Indexperformance darf man auch die Kosten nicht vergessen. Einen ACWI IMI ETF bekommt man für 0,17% p.a.. Einen MSCI World ETF gibt es für 0,12% p.a.. Der ‚Kommer-ETF‘ ist 0,33% . 0,38% p.a. teurer.

Diese Mehrkosten muss der ‚Kommer-ETF‘ als Rendite erstmal erwirtschaften. JEDES Jahr!

Es wird daher spannend sein zu beobachten, wie sich der ‚Kommer-ETF‘ langfristig entwickelt.

Wir werden sehen.

Ich bleibe bei meiner MSCI World / EM Combi.

PS: Wenn es sich dreht, werden auch die anderen Indizies dieser Entwicklung automatisch folgen.