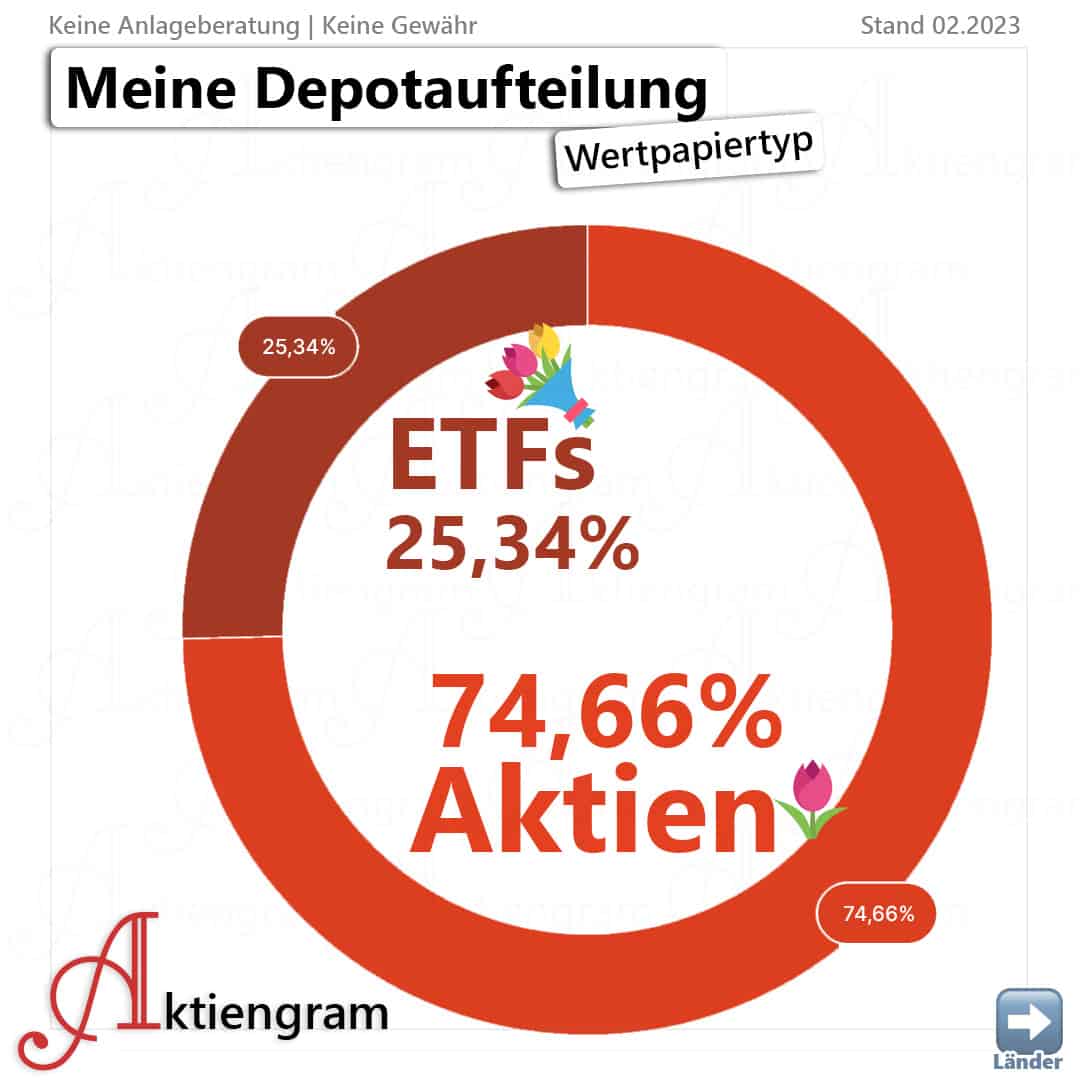

Seit dem letzten Depotupdate hat sich einiges getan! Meinem Ziel von Juni 2022, den ETF-Anteil noch ein wenig zu erhöhen bin ich mit aktuell 25 % zu meiner Erwartung von 25-30 % gut entgegengekommen.

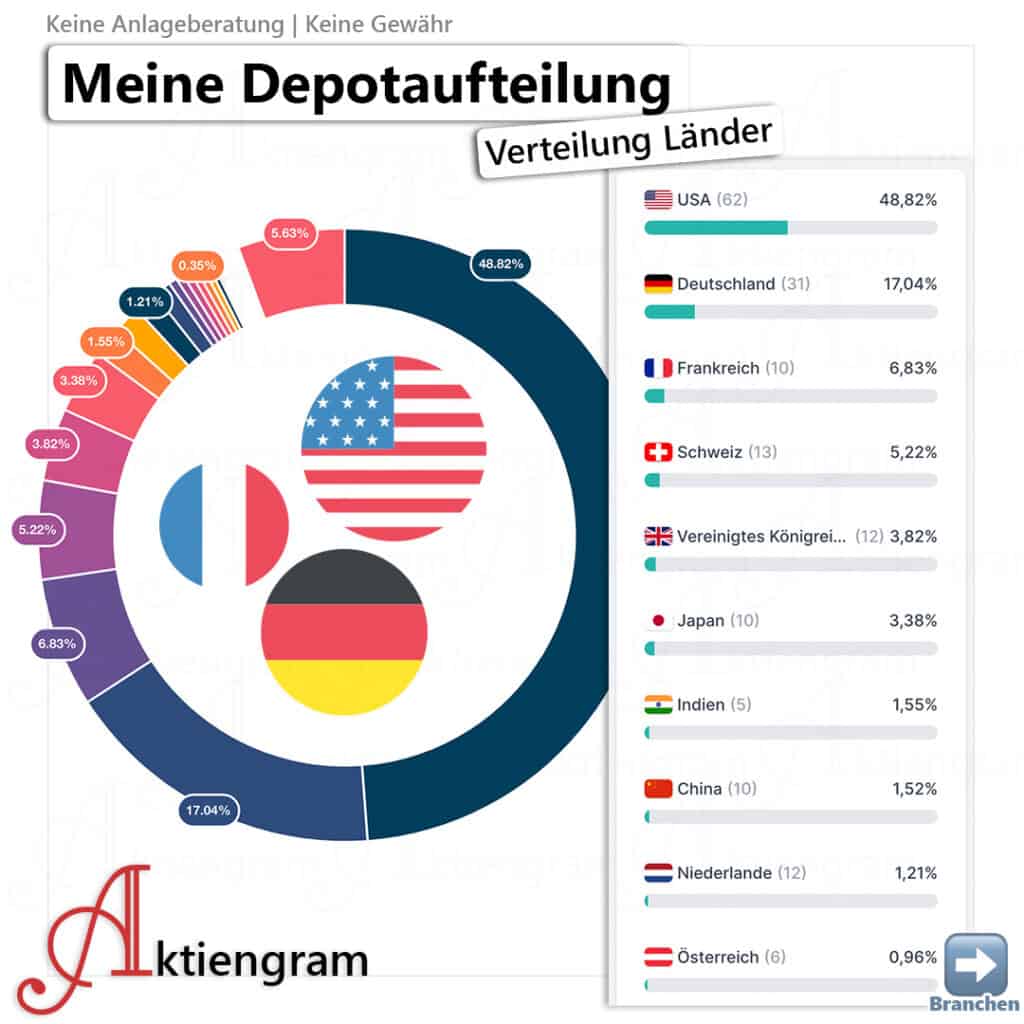

Länder

Die Länder-Gewichtung hat sich dagegen erheblich verändert. Beim Blick auf die Branchen-Verteilung werdet ihr auch gleich den Grund sehen: ich habe meine Automobilaktien massiv verkleinert. Zuvor hatte mein Depot ein ziemliches Übergewicht in dieser Branche, was ich perspektivisch wieder den anderen anpassen wollte und bereits Stück für Stück umgesetzt habe.

Die USA ist aktuell mit rund 49 % vertreten und Deutschland nur noch mit 17 % im Vergleich zu den vorherigen 29 %. Das liegt neben einiger Nachkäufe amerikanischer Einzelwerte und ETFs auch an dem Verkauf einiger Anteile von Mercedes.

China wird bei mir im Depot weiterhin hauptsächlich über den Anteil in meinem MSCI Emerging Markets ETF abgedeckt und ist mit rund 1,52 % eher gering gewichtet. Generell fühle ich mich mittlerweile besser damit, den chinesischen Markt nur über einen ETF und wenige Einzeltitel abzudecken. Die Unternehmen der Luxus und Automobilbranche in meinem Depot, die Teile ihres Umsatzes und Gewinns in China machen, genügen mir hier als „indirekte“ Investition bzw. Partizipation.

Branchen

Hier hat sich bisher die größte Veränderung ergeben und mittlerweile ist damit die Nahrungsmittel-Branche auf der Nummer 1.

Rebalancing

Wie häufig führt ihr ein Rebalancing durch? Ich habe mir vorgenommen mindestens halbjährlich meine Positionen zu überprüfen und dann ca. jährlich Anpassungen vorzunehmen. Oder wie jetzt erfolgt, Stück für Stück durch Anpassung meiner monatlichen Sparpläne.

Die Depot-Ansicht und die Grafiken oben habe ich erstellt mit Parqet*. Welche Depots ich wozu nutze kannst du hier im Detail nachlesen.

📀 Disclaimer: Das Investieren in Wertpapiere ist mit Risiken verbunden. Ihr handelt immer auf eure eigene Verantwortung! Bitte betreibt dabei immer eure eigene Recherche. Das gilt sowohl für Gebühren, Kennzahlen als auch für die Qualität von Aktien, Anleihen, ETFs und sonstigen Wertpapieren. Die genannten Informationen oder Kennzahlen wurden nach bestem Wissen und Gewissen notiert. Dabei besteht keine Garantie auf Richtigkeit oder Aktualität der Daten. Die genannten Informationen stellen keine Anlageberatung, keine Anlageempfehlung und auch keine Aufforderung zum Kauf oder Verkauf von Wertpapieren oder sonstigen Finanzprodukten dar. Es handelt sich zu keinem Zeitpunkt um eine Anlageberatung, Empfehlung, Steuerberatung oder sonstige fachliche Beratung.

Ein Rebalancing nach einem festen Zeitplan macht für mich wenig Sinn. So nach dem Motto, das man nach einem halben Jahr was machen „muss“.

Nein. Wenn es dran ist oder die Marktsituation es anbietet, dann schon nach einer Woche oder eben erst nach zwei Jahren. Verkaufen mache ich sehr selten, höchstens Teilverkäufe, wenn etwas hochgelaufen ist. Die alten Bauern bei uns auf dem Land sagen immer, was man hat, das hat man. Ich ändere dann höchstens das Neukaufverhalten. Mal eine andere Branche, mal verbilligen, je nach dem.

Ein Depot ist ein lebender Organismus. Schöne Vorstellung. 😊

Ich check jedes Wochenende mein Depot durch. Hängt damit zusammen, das mir das Ganze Spaß macht und deswegen lote ich die Märkte aus. Mittlerweile aber nur in ETFś und vor allem in die von Vanguard. Der nächste Kauf wird ein ETF auf Small Caps sein. Die sind aber gerade gestiegen und ich warte noch auf eine Beruhigung ab. Aus Amerika bin ich fast raus und in einen China ETF und zwei Asien ETFś rein. Wenn man die Regionen Amerika, Europa und Asien vergleicht müsste Asien heuer am Besten laufen allein schon von der Monitären Seite der Notenbanken her. Mal schaun ob sich was zum Positiven bewegt. Viele Grüße !!

Liebe Lisa ,

erstmal danke ich dir für deine Ganze Arbeit und den ganzen Aufwand den du betreibst . Dank dir habe ich für mich das Thema Dividenden entdeckt und letztes Jahr meiner Strategie hinzugefügt . Ich bin und war sonst nicht dieser Blog Leser . Bei dir schaue aber gern aber etwas unregelmäßig rein da ich hier immer wieder gute Ideen und Anregungen finde . Lustig finde ich auch den Aspekt das du genauso wie 30/31 bist und auch keine großen Menschenansammlungen magst 😉

Für den Beitrag hier und gerade den Mercedes Verkauf frage ich mich ob du die Rebalance nicht mit eher mit Einzahlungen / Umschichtungen der Dividenden Erträge hättest machen können ? Also eine Softe gleichmäßige rebalance . Oder hätte dir das auf Dauer zu solang gedauert ?

Dazu frage ich mich wie du in Schweizer Aktien investierst ? Also wirklich klassisch so das du dich dort ins Aktienregister eintragen lässt und wenn ja wie läuft das ab ? Wie groß ist der Aufwand ?

Und zu guter Letzt . Beschäftigt du dich gerade auch mit Anleihen ? Ich habe persönlich meinen Portfolio die Anleihe ETF s die Monatlich ausschütten hinzugefügt . Da finde ich denk J.P: Morgan EM Bond ETF sehr spannend da er Monatlich ausschüttet ( A0NECU , ISIN: IE00B2NPKV68) . Wäre das nicht auch was für dich ? oder bleibst lieber bei Aktien ? Mein persönliche Zielmarke sind Overall ca. 10 % im Portfolio zu haben . Bin gespannt da auf deine Meinung .

So das wars dann aber auch von mir . Ich wünsche dir erstmal einen schönen Sonntag und danke nochmal für deine ganze Arbeit mach weiter so 🙂

Zu Schweizer Aktien: 1. in Schweizer Aktien kann man u.a. über ein Depot bei comdirect investieren; 2. ein Eintrag ins das Schweizer Aktienregister ist nicht zwingend notwendig – es sei denn es sind Namensaktien oder man möchte eine Sachdividende erhalten.

ahh okay danke 🙂

Guten Morgen,

für Schweizer Aktien empfehle ich Dir die ING.

Habe selbst dort meine Nestle und Roche.

Roche habe ich seit den Kursrückgang mehrmals nachgekauft, die Kosten sind akzeptabel, Spread leiht bei Roche meistens bei 2 Euro, Ordergebühren 8 Eur bei vier gekauften Roche zu 310 Eur.

Den Taxvoucher gibt es ebenfalls inklusive

Viel Erfolg

Jörg

In der Schweiz kann man auch über den DBX1AA ETF investieren.