Nachdem wir uns in der letzen Woche den Global Quality Dividend Growth ETF von WisdomTree angesehen haben, geht es heute um den Fidelity Global Quality Income ETF. Zusammen mit Clemens von The Dividend Post werfen wir einen genaueren Blick auf das Produkt aus dem Hause Fidelity.

Das Regelwerk des ETFs

Der Fidelity Global Quality Income basiert auf dem S&P Developed Ex-Korea BMI Index. Das Auswahluniversum besteht konkret aus den 2.000 größten Aktien nach Marktkapitalisierung (gemessen am Streubesitz) für alle Aktienklassen, um den breiten globalen Aktienmarkt zu definieren. Nicht berücksichtigt werden beispielsweise Unternehmen aus den Branchen Tabak, Glücksspiel, Waffen, fossile Brennstoffe oder Alkohol.

Aus diesem Korb von Unternehmen filtert Fidelity rund 250 Werte heraus, die neben der Dividendenrendite auch nach qualitätsorientierten Kennzahlen gerankt werden. Dabei spielen die Cash-Flow-Marge, die Rentabilität (Return on Invested Capital) und die Stabilität des Free Cash-Flows in den letzten fünf Jahren eine wichtige Rolle. Da der Free Cashflow bei Banken keine Aussagekraft über die Finanzkraft hat, werden die Eigenkapitalrendite (Return on Equity) und die Fremdkapitalquote (Debt to Assets) zur Bewertung dieser Unternehmen herangezogen.

Das Rebalancing findet einmal jährlich im Februar statt. Sollte ein Unternehmen unterjährig die Dividende streichen, erfolgt das Rebalancing unmittelbar im Folgemonat.

Hier ein Beispiel (Non-Banking stocks) für die Gewichtung der Merkmale:

| Dividendenrendite 100 % | Kumulierte Dividenden je Aktie der letzten 12 Monate dividiert durch den Preis je Aktie. |

| Cash Flow Margin 33,3 % | Rentabilitätskennzahl, die angibt, wie effizient ein Unternehmen seinen Umsatz umwandelt. Berechnet aus dem operativen Cashflow dividiert durch den Umsatz der letzten 12 Monate. |

| Return on Invested Capital 33,3 % | Rentabilität bezogen auf das eingesetzte Kapital: Berechnet als: EBIT dividiert durch das Gesamtkapital der letzten 12 Monate. |

| Free Cash Flow Stabilität 33,3 % | Misst die Beständigkeit der Generierung eines positiven Free Cashflow. Berechnet als Prozentsatz der letzten 20 Quartale, in denen der operative Cashflow abzüglich der Investitionen positiv war. |

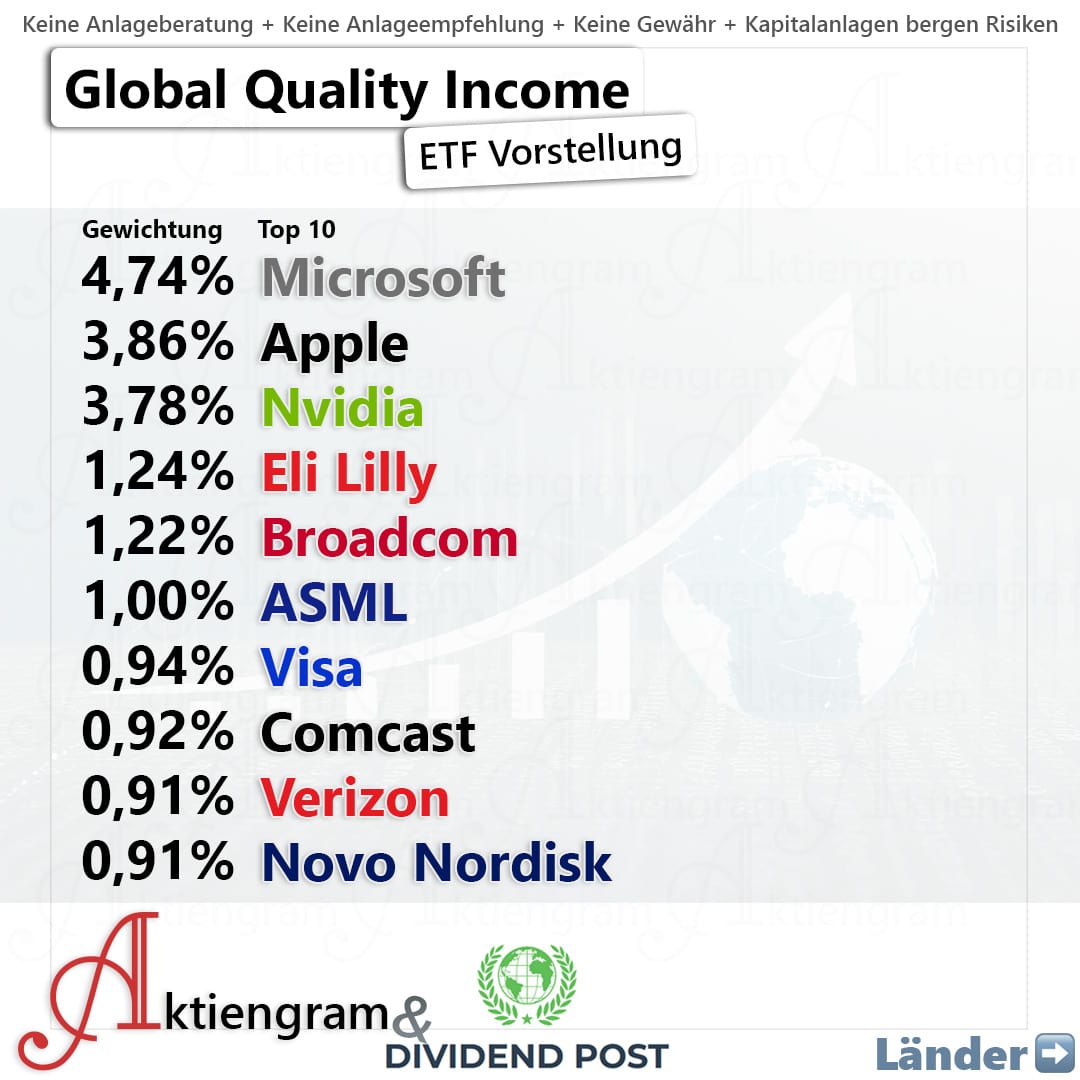

Top 10 Aktien

Aktuell lauten die Top 10 Aktien des Fidelity Global Quality Income ETF (Stand 09.03.2024) wie folgt:

- Microsoft: 4,74%

- Apple: 3,86%

- Nvidia: 3,78%

- Eli Lilly: 1,24%

- Boradcom: 1,22%

- ASML: 1%

- Visa: 0,94%

- Comcast: 0,92%

- Verizon: 0,91%

- Novo Nordisk: 0,91%

Die Top 10 machen derzeit 19,52% des Index aus.

Top 10 Länder

Ein Blick auf die Länder zeigt, dass derzeit die USA mit 68,50% am stärksten gewichtet sind, gefolgt von Japan mit 6,30%. Danach kommen Frankreich (3,94%), Australien (3%) und das Vereinigte Königreich (2,86%).

Sektoren im ETF

Bei den Sektoren haben die Unternehmen aus dem Bereich Informationstechnologie mit 24,16% das höchste Gewicht. Darauf folgen die Finanzunternehmen mit derzeit 15,2% sowie das Gesundheitswesen (12,02%) und Industrieunternehmen (10,99%).

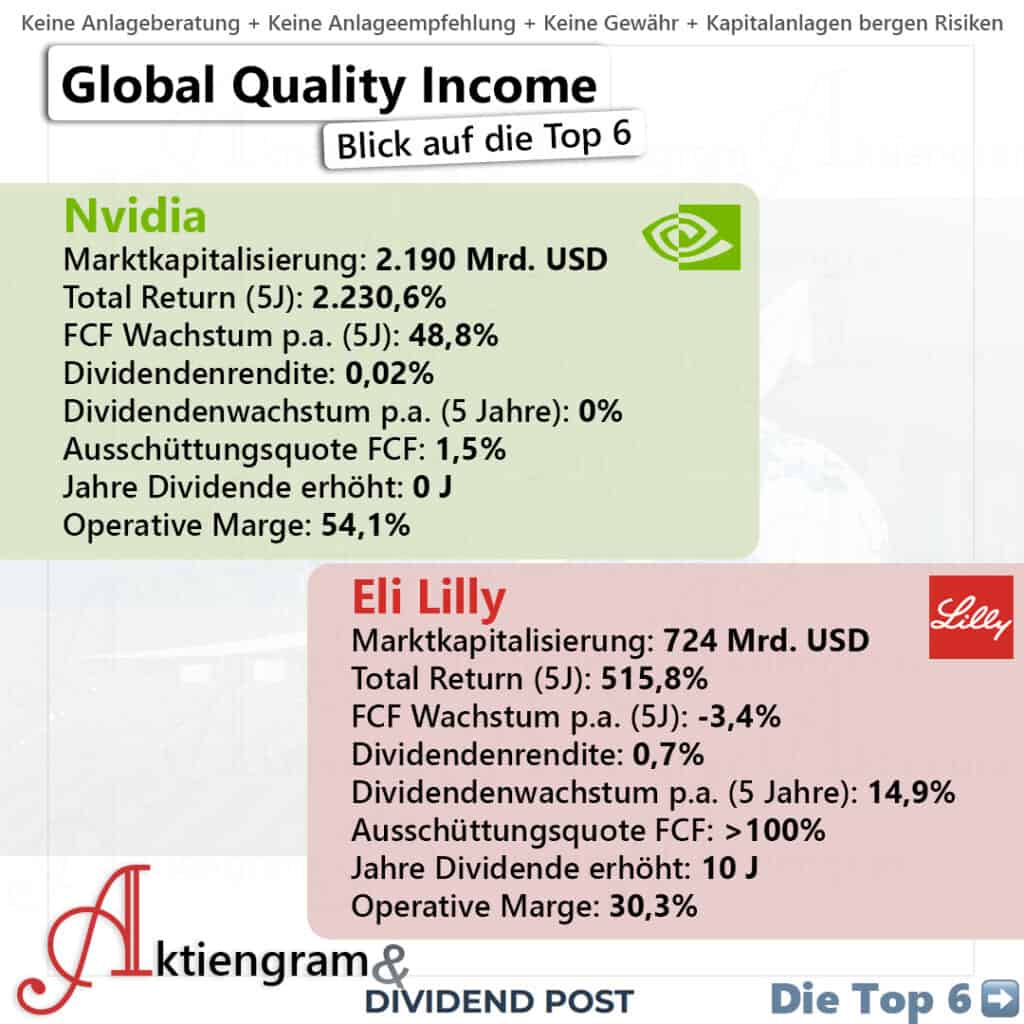

Blick auf die Top 6 Aktien

Für die Top 6 Aktien des ETFs haben wir einmal die Daten zu Marktkapitalisierung, Total Return (über 5 Jahre), FCF-Wachstum p.a. (über 5 Jahre), Dividendenrendite, Dividendenwachstum p.a. (über 5 Jahre), FCF-Ausschüttungsquote, Jahre mit Dividendenerhöhungen und operative Marge notiert. Wir haben hier die Aktien gewählt, die im Artikel in der letzten Woche noch nicht enthalten waren.

Nvidia und Eli Lilly:

Visa und Comcast:

Verizon und ASML:

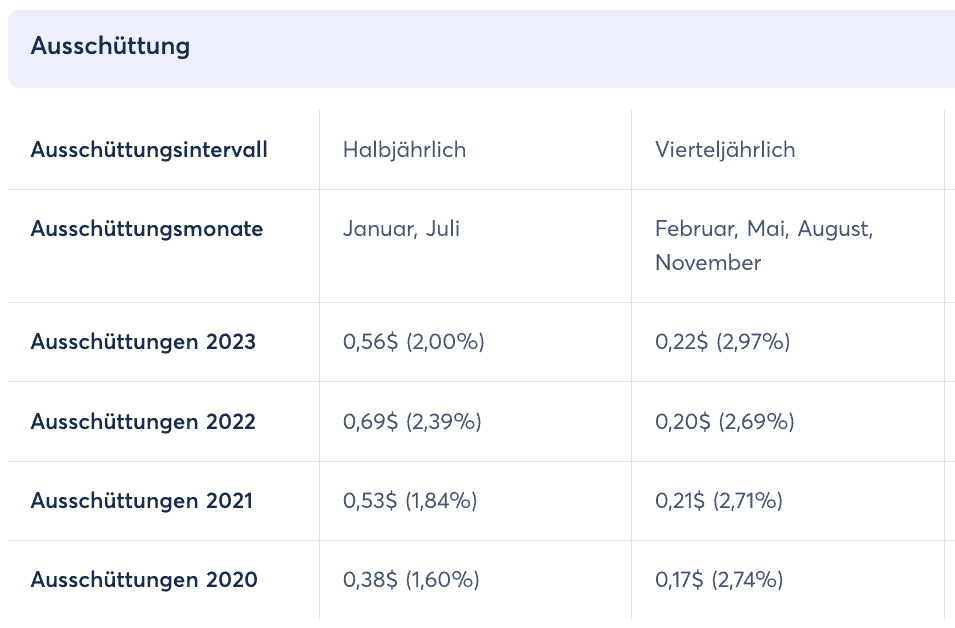

Ausschüttungen

Sparplanfähigkeit & Überblick

Bei Scalable Capital* und Trade Republic* ist der ETF als Sparplan möglich.

Tracking Difference

Die durchschnittliche Tracking Difference (TD) beträgt +0,10 %. Damit entwickelte sich der ETF im Durchschnitt um 0,10 % schlechter als der zugrunde liegende Index.

Performance Vergleich, Fidelity und WisdomTree

Vergleich der Ausschüttungen

Auch die Ausschüttungen der beiden ETFs seht ihr hier einmal im Vergleich. (Links: WisdomTree, rechts: Fidelity)

Der ETF ist aktuell nur in einer ausschüttenden Variante verfügbar. Den ETF hatte ich im April 2022 schon einmal vorgestellt, hier lag das ETF-Volumen noch bei 281 Mio. €.

Meine eigenen Accounts sind hier verlinkt, darüber hinaus habe ich keine. ⚠️ Passt hier immer auf, auch bei TikTok, WhatsApp und anderen Plattformen gibt es häufig Fake Accounts, die meine Inhalte duplizieren und euch teilweise sogar aktiv anschreiben.

📀 Disclaimer: Das Investieren in Wertpapiere ist mit Risiken verbunden. Ihr handelt immer auf eure eigene Verantwortung! Bitte betreibt dabei immer eure eigene Recherche. Das gilt sowohl für Gebühren, Kennzahlen als auch für die Qualität von Aktien, Anleihen, ETFs und sonstigen Wertpapieren. Die genannten Informationen oder Kennzahlen wurden nach bestem Wissen und Gewissen notiert. Dabei besteht keine Garantie auf Richtigkeit oder Aktualität der Daten. Die genannten Informationen stellen keine Anlageberatung, keine Anlageempfehlung und auch keine Aufforderung zum Kauf oder Verkauf von Wertpapieren oder sonstigen Finanzprodukten dar. Es handelt sich zu keinem Zeitpunkt um eine Anlageberatung, Empfehlung, Steuerberatung oder sonstige fachliche Beratung.

Bei mit Stern (*) markierten Links handelt es sich um Affiliate-Links. Durch Nutzung dieser Links entstehen weder Nachteile noch Mehrkosten. Einige Anbieter ermöglichen dadurch sogar verbesserte Konditionen oder exklusive Boni und Prämien.

Meine beiden Lieblings-Dividenden-ETFs im Vergleich, neben dem Vaneck Morningstar Dividend Leaders

Hey Lisa,

toller Artikel. Ich mag deine Vorstellungen, die sehr hilfreich sind. 🙂

Die Dividende ist auch dieses Jahr gewachsen, aber der Betrag erheblich gesunken. Ist das korrekt?

Das müssten 0,27$ sein

Moin, das liegt daran das der ETF 4 Mal ausschüttet aber es ja in diesem Jahr (2024) bisher erst eine Ausschüttung gab. Das ist die Hochrechnung aus dem ETF Informer von Finanzfluss soweit ich weiß.

Bei Scalable leider seit gestern nicht mehr handelbar .

Moin Axel, hast du da eine Info drüber bekommen? Bei mir sieht alles „normal“ aus.

Ich finde ihn leider auch nicht bei Scalable Capital… 🙁

Jetzt gibt es ihn wieder. Seltsam.

Anzeige