Dieser Artikel mit dem Thema Rentenlücke ausrechnen erscheint Anlässlich der Global Money Week in Deutschland. Die Global Money Week ist eine jährliche Kampagne der OECD. Sie soll weltweit auf die Bedeutung von finanzieller Bildung für junge Menschen aufmerksam machen. Das ausgerufene Ziel ist es, langfristig die finanziellen Alltagskompetenzen und somit das finanzielle Wohlbefinden zu steigern.

Event Seite, Global Money Week Deutschland | Rente? Darüber mache ich mir jetzt noch keinen Kopf – oder vielleicht doch? Der Artikel soll auf möglichst einfache Weise zeigen, wie sich die individuelle Rente zusammensetzt und wie man sich prognostizierte Rentenlücke, also die Differenz zwischen aktuellem Gehalt und künftiger Rente ausrechnet. Zudem gibt der Artikel Ideen und Ansätze um die Lücke zu schließen.

„Die Rente ist sicher“

Dieser Satz klingt für uns schon heute mehr wie ein Märchen als die Realität. Das allgegenwärtige Problem der Rentenlücke und wie wichtig es ist, frühzeitig privat vorzusorgen, darum geht es im heutigen Artikel.

Passend dazu auch folgender Tagesspiegel-Artikel vom 08.03.2022, Zahl der Rentner in Hartz IV erreicht Höchststand | Immer mehr Rentnerinnen und Rentner sind auf die Grundsicherung durch den Staat angewiesen. Frauen sind vom Altersarmut besonders betroffen.

Privat vorsorgen?

Was bedeutet das eigentlich? Im Kern ist damit gemeint, dass man bereits während seinem Arbeitsleben regelmäßig Geld spart. Im besten Fall wird es auch gleich investiert, um später nicht in die Altersarmut zu rutschen und seinen Lebensstandard halten zu können.

Altersarmut

Dieser Begriff meint vor allem, dass es uns im Alter, also beim Erreichen der Rente, aufgrund einer zu geringen Rente vielleicht nicht mehr möglich sein wird unseren Lebensstandard auf dem gewohnten Niveau zu halten. So wäre es beispielsweise nicht mehr möglich seine gewonnene Freizeit mit Ausflügen, Reisen oder anderen Hobbies zu füllen. In vielen Fällen fällt es sogar schwer seine eigene Miete zu zahlen oder genügend Geld für Lebensmittel zur Verfügung zu haben. Als junger Mensch scheint dieses Thema noch unglaublich weit weg zu sein und auch wenn es einem im Moment vernachlässigbar vorkommt, ist es doch enorm wichtig sich mit einem gewissen Weitblick frühzeitig damit zu beschäftigen, anstatt einfach zu hoffen, dass sich das Problem von alleine löst bzw. durch die Politik gelöst wird.

Übung

Stelle dir einmal vor, wie du im Alter aussehen wirst. Wo willst du leben und mit wem willst du dort leben? Ziel ist es sich die Situation, die in einigen Jahren auf einen zukommt, ein wenig konkreter vor Augen zu haben und sich daraus ein individuelles Ziel für die Zukunft ableiten zu können.

Die Rente ist sicher, aber reicht nicht aus

„die Rente ist sicher“ sagte der Arbeitsminister Norbert Blüm 1997 im deutschen Bundestag. Seitdem wird dieser Satz von vielen Politikern immer wieder bemüht. Was aber auf keinen Fall sicher ist, ist die Höhe der Rente. Von vielen Experten wird geraten für den Erhalt des Lebensstandards grob mit 70% des bisherigen Einkommens zu rechnen. Diese Summe wird allerdings alleine mit der gesetzlichen Rente bei weitem nicht erreicht.

Ich habe das mit einem Beispiel einmal im Rentenrechner von Finanzfluss mit folgenden Eckdaten durchgerechnet: Nehmen wir als Beispiel Johannes. Er ist 1995 geboren und damit 27 Jahre alt. Johannes arbeitet in Westdeutschland (es macht derzeit tatsächlich einen Unterschied ob man in Ost- oder Westdeutschland arbeitet) und erzielt aktuell ein durchschnittliches Bruttoeinkommen von 36.000 € pro Jahr. Seit seinem 25. Lebensjahr arbeitet Johannes, da er vorher noch eine Ausbildung und ein Studium (Bachelor-Studiengang) absolviert hat, konnte damit bisher 7 Rentenpunkte sammeln.

Hinweis zu beruflichen Ausbildungszeiten: Beruflichen Ausbildungszeiten bis zum Alter von 25 Jahren werden als rentenrechtliche Zeiten erfasst. Pro Jahr Berufsausbildung können 0,75 Punkte, für maximal drei Jahre, angesetzt werden. Max. 2,25 Rentenpunkte für Zeiten der beruflichen Ausbildung. (Quelle: https://www.brutto-netto-rechner.info/rentenpunkte.php)

Das bedeutet, dass auch Ausbildungs- und Studienzeiten für die spätere Rente zählen, obwohl in dieser Zeit keine Beiträge eingezahlt werden.

Im Falle von Johannes wäre die Berechnung wie folgt:

Ansprüche aus einer Beschäftigung:

2 Jahre

Durchschnittliches Bruttomonatseinkommen: 3000 €

Ansprüche aufgrund von Ausbildung

Studium/Schule nach Abschl. des 17. Lebensj.: 3 Jahre

(Max. 3 Jahre anrechenbar)

Berufsausbildung vor dem 25. Lebensjahres: 3 Jahre

(Max. 3 Jahre anrechenbar)

Aktuelle Rentenpunkte (näherungsweise): 6,83 Rentenpunkte

Exkurs Rentenpunkte:

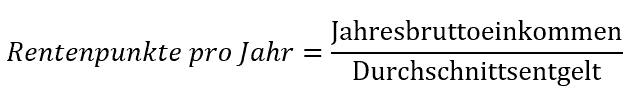

Rentenpunkte oder auch Entgeltpunkte sammelt man beim Einzahlen in die Rentenversicherung. Grundsätzlich gilt dabei, je höher sein Gehalt und damit die Einzahlung, desto mehr Rentenpunkte erhält man. Die Berechnung der Rentenpunkte verläuft dabei anhand folgender Formel:

Das Durchschnittsentgelt des jeweiligen Jahres wird dabei in der Regel von der Bundesregierung für das abgelaufene Kalenderjahr bestimmt. Jeder Rentenpunkt entspricht dabei einem Rentenwert. Dieser liegt aktuell in Westdeutschland bei 34,19€ pro Rentenpunkt und in Ostdeutschland bei 33,47€ pro Rentenpunkt. Der Rentenwert wird sich allerdings bis zum Erreichen unserer Rente wahrscheinlich noch einige Male verändert haben.

Eine Person, die 45 Jahre lang exakt das jeweilige Durchschnittsentgelt bekommen und somit genau 45 Rentenpunkte auf dem Konto hat, wird als „Eckrentner“ bezeichnet. (Danke an Dirk für den Hinweis in den Kommentaren dazu.)

Rechenbeispiel

Zurück zum Beispiel: Bei Erreichen der Regelaltersgrenze von aktuell 67 Jahren möchte Johannes in Rente gehen – das wäre Stand 2022 im Jahr 2062. Ich berücksichtige an dieser Stelle weder mögliche Gehaltssteigerungen, noch die Inflationsrate oder mögliche Rentenanpassungen, sondern beachte lediglich steuerliche Abzüge und Beiträge zur Sozialversicherung. Im Falle der Kirchenzugehörigkeit würden hier nochmal 9% bzw. 8% in Bayern und Baden-Württemberg hinzukommen.

In diesem Szenario ergibt sich ein letztes Monatsbruttoeinkommen bei Johannes von 3.000 €, was damit einer zu erwartenden Bruttorente (also vor Abzug der Steuern und diverser Beiträge) von 1.454 € entspricht.

➔ Die Rentenlücke ist die Differenz zwischen den beiden Beträgen. Also 3.000€ – 1.454€ = 1.546€ Rentenlücke.

Das Ergebnis wirkt erstmal sehr erschreckend, da Johannes mit Eintritt der Rente mit etwas weniger als der Hälfte seines aktuellen Gehalts auskommen müsste. Jedoch kann ich an dieser Stelle zumindest ein kleines bisschen beruhigen. Wenn man die Zahlen netto betrachtet sieht das Szenario etwas besser aus. Demnach würden nach aktuellen Steuersätzen von den 3000€ Bruttolohn noch etwa 2020€ netto bleiben (hier mit Steuerklasse 1 gerechnet), während die Nettorente mit 1274€ prognostiziert werden kann, da man in der Rente weniger Steuern zahlt. Betrachtet man also die Rentenlücke netto beträgt diese nur noch ca. 746€ und wirkt nicht mehr ganz so unüberwindbar, wie es brutto den Anschein gemacht hat.

Gehalt, Inflation, Anpassungen

Je nach Gehaltssteigerung, Inflation und Rentenanpassungen ändert sich die Höhe der Rentenlücke natürlich noch etwas, aber ich denke an dieser Stelle wird schon sehr gut deutlich, warum es so wichtig ist auch privat Altersvorsorge zu betreiben.

Bezieht man an dieser Stelle nochmal die bereits genannte Expertenschätzung mit sein, dass man im Alter nur noch etwa 70% seines bisherigen Einkommens benötigt, würde die Rentenlücke sogar noch weiter schrumpfen. Ich möchte an dieser Stelle jedoch auch nochmal betonen, dass ich in Gesprächen mit Personen im Rentenalter auch schon häufiger Gegenteiliges gehört habe. Dadurch, dass man in der Rente mehr Zeit für die schönen Dinge im Leben hat, wie sich öfters mit Freunden zum Essen zu treffen, öfter in den Urlaub zu fahren und generell das Leben genießen, können die Lebenskosten also durchaus auch bei 100% des bisherigen Einkommens oder sogar darüber liegen.

Ich selbst möchte also nicht mit nur 70% meines letzten Einkommens kalkulieren, sondern mir lieber so viel Puffer aufbauen, dass ich mich im Alter auf keinen Fall zu sehr einschränken muss.

Die Altersvorsorge in Deutschland

Ein komplexes Thema, über das wir ab dem Alter von 27 Jahren und 5 Jahren Berufstätigkeit jährlich per Post von der Deutschen Rentenversicherung informiert werden. Hier erhalten wir auch eine „Aussicht“ auf unseren künftigen Rentenanspruch.

Im Folgenden werden noch weitere Begrifflichkeiten erklärt, die man im Zusammenhang mit der Rente häufiger hört:

Das Umlageverfahren

Was bedeutet das? Die heutigen Beitragszahler, also jetzigen Arbeitnehmer bezahlen über Ihre Beiträge die Rente der derzeitigen Rentner. Dieses Verhältnis von Arbeitnehmern, die Beiträge „zahlen“ und Rentnern, die Beiträge „erhalten“ ist aber leider nicht gleich gewichtet und so kommen immer mehr Beitragsnehmer auf immer weniger Beitragszahler.

Der Grund dafür liegt nahe und ist eigentlich sehr erfreulich: Die Menschen werden immer älter. Sie leben also länger und beziehen damit auch länger ihre Rente. Zusätzlich sinken in Deutschland seit Jahren die Geburtenraten, sodass immer weniger künftige Arbeitnehmer und damit Beitragszahler nachkommen.

Während aktuell 1,8 Beitragszahler auf 1 Rentner kommen soll dieses Verhältnis 2050 auf nur noch 1,3 sinken. (Quelle: Statista)

Das ist ein Problem, das bereits heute auftritt und sich voraussichtlich in Zukunft noch weiter zuspitzt. Daher sind diverse Anpassungen der Rente nicht nur denkbar, sondern auch relativ wahrscheinlich. So könnte das Rentenalter von derzeit 67 auf vielleicht 70 oder sogar 75 Jahre erhöht werden. Um das oben angesprochene Verhältnis zwischen Beitragszahlern und -empfängern etwas weiter ins Gleichgewicht zu rücken. Für die jüngere Generation ist es also gut möglich, dass wir auch mit 70 Jahren noch 5 Mal die Woche zur Arbeit müssen.

Denkbar ist auch, dass die Rentenbeiträge von Berufstätigen noch weiter erhöht werden. Also monatlich ein höherer Beitrag vom eigenen Gehalt einbehalten wird und/oder das Rentenniveau noch weiter sinkt.

Aufgrund dieses Problems haben Länder wie Schweden bereits vor ca. 35 Jahren ihr Rentensystem umgebaut. Das System enthält zwar auch noch das Umlageverfahren, genau wie Betriebsrenten und private Vorsorge, aber unterscheidet sich deutlich vom deutschen System aufgrund der sogenannten Prämienrente. Das funktioniert so, dass vom Staat automatisch 2,5% des Bruttolohns eingezogen werden. Dieses Geld wird breit bestreut am Kapitalmarkt investiert. Die Beitragszahler können dabei die Anlage anhand eines vorbestimmten Portfolios wählen. Die bekannteste und beliebteste Lösung der Schweden ist der staatliche Pensionsfonds „AP7“.

Der Rententopf

Bedient werden die heutigen Rentner schon längst nicht mehr ausschließlich aus dem Umlageverfahren. Zuschüsse aus Steuergeldern fließen seit Jahren in das Rentensystem um die derzeitigen Renten überhaupt noch bezahlen zu können. (Aktuell mehr als 100 Mrd.€ jährlich und damit knapp 1/3 des Bundeshaushalts.) Es ist erschreckend, dass das bereits heute der Fall ist.

Steuern und sonstige Abgaben

Jährlich wird die Rente zu immer größeren Anteilen besteuert. In der obigen Rechnung zur Rentenlücke sind diese Steuern und Abgaben nur grob berücksichtigt worden, daher möchte ich hier noch etwas genauer darauf eingehen. Wie sich bereits erahnen lässt ist die Rente nicht steuerfrei und man geht davon aus, dass bis zum Jahr 2025 bereits 85% der Rente steuerpflichtig sind, ab einem Renteneintritt im Jahr 2040 ist dann voraussichtlich die volle Rente steuerpflichtig. Das wird wahrscheinlich den Großteil der Leser dieses Artikels betreffen. Von der Bruttorente werden darüber hinaus noch die Kranken- und Pflegeversicherung, sowie ggfs. die Kirchensteuer abgezogen. Aufgrund der diversen Abzüge sollte man sich also für die Ermittlung der persönlichen Rentenlücke nicht nur seine „Bruttorente“, sondern die Nettorente anschauen.

Die Rentenreform

Reform klingt erst einmal wenig spannend. Die Rentenreform aus dem Jahre 2004 besagt, dass ein Mindestniveau im Jahre 2030 43 % des durchschnittlichen Gehalts betragen soll. Liegt der Durchschnittslohn 2030 also bei 3.000€ brutto, dann beträgt die durchschnittliche Rente 1.290€. Viele Menschen verdienen aber weit unter dem Durchschnitt und haben daher eine deutlich niedrigere Rentenerwartung

Zusätzlich könnten diese 43 % in Zukunft noch weiter herabgesetzt werden, sodass die zu erwartende Rente noch weiter sinkt. Ich denke an dieser Stelle ist bereits klar geworden, dass sich in Bezug auf die künftige Rente noch vieles ändern kann und eine garantierte Rente in angemessener Höhe nicht zwangsläufig gegeben ist.

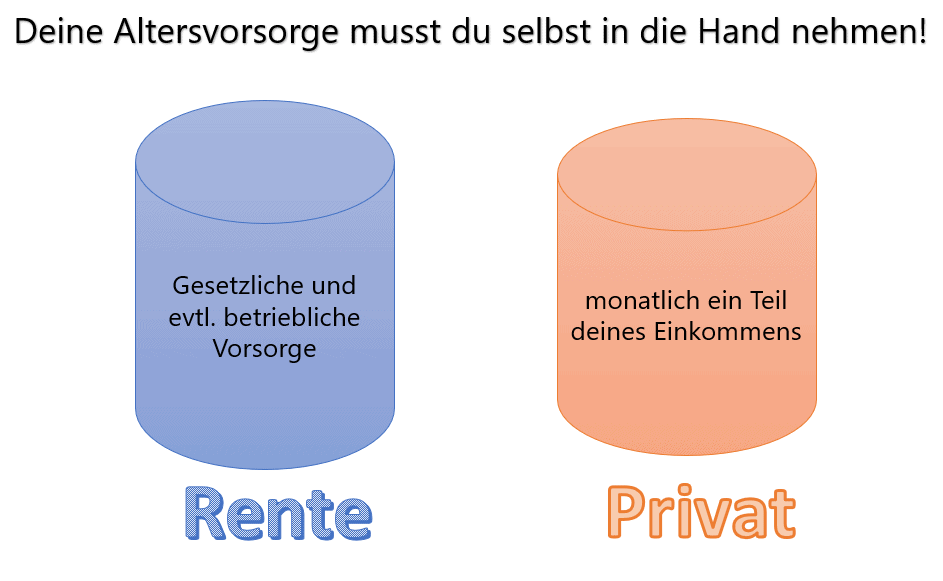

Zwei Säulen Modell

Um das Problem gleich an der Wurzel zu packen sollten wir die Kombination aus gesetzlicher und evtl. betrieblicher Rente wie eine erste Säule unserer Vorsorge sehen. Die zweite Säule bauen wir uns selbst. Hier fließen regelmäßig, beispielsweise monatlich ein Teil unseres Einkommens in die eigene Säule. Diese bauen wir uns also über die Jahre immer weiter auf.

Zusammengefasst lässt sich sagen: Wie auch beim Thema Geldanlage und Vermögensaufbau allgemein – deine Altersvorsorge musst du selbst in die Hand nehmen!

Verlasse dich nicht darauf, dass jemand anders, oder vielleicht sogar der Staat dieses Thema vollumfänglich für dich übernehmen wird. Es wird zwar „etwas geregelt“, aber optimal ist diese Herangehensweise, wie dieser Artikel zeigt, bei weitem nicht.

Hier muss man ganz klar feststellen, dass politisch in den letzten Jahren, eher Jahrzehnten viel zu wenig getan wurde und wichtige Anpassungen nicht vorgenommen worden sind. Diese Aussage sollte euch allerdings nicht das Gefühl geben jetzt eine “Opferrolle” einzunehmen, sondern ganz im Gegenteil – es sollte euch ermutigen die Dinge selber in die Hand zu nehmen:

Baut euch eure eigene Vorsorge auf, lernt, investiert und seid euch später dafür dankbar!

Die eigene Vorsorge-Säule aufbauen

Das Thema Aktienrente haben wir nach den letzten Versprechungen in Politik und Medien bereits häufiger gehört. Wir wissen aber gleichzeitig: Die Mühlen in unserem Land mahlen sehr langsam. In den letzten Wochen und Monaten hat sich diesbezüglich also noch nichts getan und erste Artikel sind bereits veröffentlicht worden, die die Umsetzung der geplanten Aktienrente der Ampel-Koalition bezweifeln.

Die Lösung: Wir packen das Thema also einfach selbst an und warten nicht ab, bis *vielleicht* irgendwann etwas passiert.

Wir bauen uns unsere eigene Aktienrente.

Beispiel einer eigenen Säule:

Langfristig ist es mit einer Investition in beispielsweise einen ETF auf den MSCI World realistisch möglich, sich ein sehr solides Polster für die spätere Rente aufzubauen.

Durchschnittlich hat der MSCI World in den letzten 30 Jahren Jahren eine jährliche Rendite von 9 % erwirtschaftet. Nehmen wir die Inflation mit in die Berechnung auf, können wir realistisch mit 5-7 % rechnen. Für mein Beispiel einmal die Mitte: 6 % jährliche Rendite.

Nehmen wir an Johannes (1995 geboren und Renteneintritt im Jahr 2062), hat sich dazu entschlossen beginnend mit diesem Jahr monatlich 200€ per Sparplan in einen MSCI World ETF zu investieren und lässt diesen bis zur Rente laufen.

Ziel ist es die Rentenlücke mindestens zu schließen

Um dieses Ziel zu erreichen steht ihm ein Anlagezeitraum von 40 Jahren zur Verfügung. Sollte der ETF im Schnitt tatsächlich die 6% Rendite erwirtschaften, hätte man mit einer monatlichen Zahlung von 200€ im Jahr 2062 ein Vermögen von ca. 371.000€ aufgebaut. Die Rentenlücke aus dem obigen Beispiel Betrug bezogen auf die Nettorente 746€ monatlich. Das ersparte Vermögen würde in diesem Beispiel also ausreichen um die Rentenlücke für über 40 Jahre zu schließen.

Zinseszins

Hinzu kommt noch, dass sich die Investitionen ja nicht aufhören sich zu vermehren, sobald das Jahr 2062 angebrochen ist, sodass die Auszahlungen in der Theorie noch viel länger halten würden bzw. man rechnerisch sogar ca. 1900€ monatlich entnehmen könnte bis das Vermögen nach über 40 Jahren aufgebraucht wäre.

Da die Menschen immer älter werden und ein Alter von 100 Jahren bis dahin gar nicht so unrealistisch ist, sehe ich die Kalkulation mit 40 Jahren im Rentenalter gar nicht mal so überzogen, wie sie vielleicht auf den ersten Blick scheint. Wer natürlich von einem geringeren Alter ausgeht, kann entsprechend die monatlichen Auszahlungen erhöhen oder ein ordentlichen Vermögen an seine Kinder und Enkel vererben. Ich hoffe in dem Beispiel wird klar, wie 200€ monatlich dazu führen können, dass aus der eigens aufgebauten zweiten Säule mehr Geld erwirtschaftet werden kann, als es einem die Rente ermöglichen kann.

Wer noch früher beginnt, kann diesen Betrag übrigens auch „geringer“ wählen – denn die Die Macht des Zinseszinseffekts wird umso größer, je länger sie für dich arbeiten kann. Darüber habe ich auch mit Nick vom Kanal MatheMitNick im Aktiengram Podcast gesprochen.

Mit passivem Ansatz aktive Altersvorsorge betreiben

Für einen Großteil der Menschen, die nicht sonderlich am Aktienmarkt und der Börse interessiert sind, ist es „trotzdem“ enorm sinnvoll, regelmäßig in diesen zu investieren. Dies geht am einfachsten anhand des passiven Investierens.

Hierbei benötigt man lediglich ein Depot bei einem Broker (ich habe auf meinem Blog diverse Broker und deren Vor- und Nachteile vorgestellt) und muss sich ein passendes Produkt heraussuchen. Auch hierzu finden sich hier bereits diverse Artikel. Tatsächlich kann man ohne großen Aufwand die gesamte Weltwirtschaft mit nur einem ETF abdecken und muss lediglich bei seinem Broker einen vollkommen automatisierten Sparplan einrichten.

ETF

Ein ETF (Exchange Traded Funds) ist ein Finanzprodukt, welches einen Aktienindex wie beispielsweise den MSCI World oder den DAX abbildet. Man kann sich die einzelnen Unternehmen in diesen Indizes wie einzelne Blumen vorstellen. Der ETF ist dann so etwas wie der Blumenstrauß. Man benötigt also nur dieses eine Produkt um in Aktien von über tausend Unternehmen investiert zu sein.

Der Prozess dauert nur wenige Minuten und es ist in der Regel vollkommen ausreichend, wenn man einmal im Jahr in sein Depot schaut. Dabei sollte man sich nicht davon abschrecken lassen, wenn hier und da mal ein Jahr dabei ist, in dem die Rendite nicht die durchschnittlichen 6% erreicht hat, sondern mal auch einmal geringer ausfällt. Der Aktienmarkt bewegt sich nicht linear nach oben, sondern schwankt auf seinem Weg stark. Es ist daher wichtig Ruhe zu bewahren und seinen Sparplan einfach weiterlaufen zu lassen ohne sich zu viele Gedanken zu machen.

Die Vorgehensweise und das gesamte Verfahren mag erstmal komisch und wahrscheinlich viel zu einfach klingen, aber es ist tatsächlich nichts weiter nötig als ein Depot bei einem Broker und ein Sparplan auf einen entsprechenden ETF.

Zum Abschluss noch ein Dankeschön an Sebastian Heinen, für’s Korrektur lesen und den Input zum Thema.

Die Global Money Week ist eine jährlich stattfindende Kampagne der OECD, die weltweit auf die Bedeutung von finanzieller Bildung für junge Menschen aufmerksam macht. Hier findest du alle bisherigen Artikel und Beiträge zur Initiative.

Ein schöner Beitrag, den jeden jüngeren Bürger eigentlich mitgegeben werden muss.

Klasse Lisa.

Hallo Benjamin,

das freut mich sehr – danke dir!

Liebe Grüße

Lisa

Auch wenn ich, weil ich bereits auf die Zielgerade Richtung Rente eingebogen bin, nicht zu den eigentlichen Adressaten des Beitrags gehöre, möchte ich der Autorin doch ein großes Kompliment machen zu dem Artikel. Ja, man kann es leider nicht oft genug sagen: Wer jetzt am Anfang seines Berufslebens steht, muss privat vorsorgen.

Zumal aktuell eine Inflation von wahrscheinlich > 5% dazukommt, die vielleicht so schnell nicht mehr verschwindet.

Eine Anmerkung habe ich aber zu den Rentenpunkten von „Johannes“, liebe Lisa.

Wenn er 1995 geboren und damit 27 Jahre alt und seit seinem 25. Lebensjahr abhängig beschäftigt ist bei einem aktuellen durchschnittlichen Bruttoeinkommen von 36.000 € pro Jahr, dann blickt er auf maximal drei Berufsjahre zurück und hat n i e m a l s 7 Rentenpunkte gesammelt in dieser Zeit.

Das Durchschnittsentgelt 2021 lag z.B. bei über 41000 Euro. Soviel hätte er verdienen müssen, um einen (!) Rentenpunkt zu bekommen. Johannes hat aber nur 36000 Euro verdient, wofür er weniger als einen Rentenpunkt bekommt. Die beiden in dieser Hinsicht ähnlichen Jahre davor dazugerechnet, dürfte er jetzt rund 2,5 Rentenpunkte haben. Das solltest Du vielleicht noch korrigieren.

Noch eine Begrifflichkeit zu diesem Thema: Die Person, die 45 Jahre lang exakt das jeweilige Durchschnittsentgelt bekommen und somit genau 45 Rentenpunkte auf dem Konto hat, wird als „Eckrentner“ bezeichnet.

Hallo Dirk,

vielen Dank für die Anmerkung – für den hier beschriebenen Fall sind die 7 richtig,

schau gerne einmal hier: https://www.brutto-netto-rechner.info/rentenpunkte.php

Im beschriebenen Fall hat Johannes Ausbildung und Studium absolviert und für diese jeweils (maximal) 3 Jahre auch Rentenpunkte erhalten. Die genaue Zahl mit 2 Jahren „Rentenpflichtige Arbeitsjahre bisher“ und einem durchschnittlichen Bruttomonatseinkommen von 3000 € liegt bei 6,83 Rentenpunkten.

Den Satz bzgl. Ausbildung & Studium hebe ich im Artikel nochmal hervor. Wenn Johannes weder Ausbildung noch Studium absolviert hätte, stünde er bei ungefähr 2,33 Rentenpunkten. Mit einer Ausbildung ohne Studium im Anschluss bei 4,58.

(Alternativer Rechner für die Rentenpunkte: https://www.finanzfluss.de/rechner/rentenpunkte/)

Liebe Grüße,

Lisa

Hallo Lisa, vielen Dank für Deine Antwort. Mit den optimalen Ausbildungs- und Studienzeiten kommt der „Johannes“ natürlich schon in der Blüte seiner Jugend auf knapp 7 Rentenpunkte, das hatte ich wohl zum einen überlesen und zum anderen durch Jahrzehnte der persönlichen Distanz zu dem Thema schon wieder verdrängt.

Eine Anmerkung noch für Leute, die studiert haben und somit eher nicht mit 16 Jahren schon arbeiten gingen: Man kann auf Antrag bei der DRV die Zeit zwischen dem 16. und 17. Geburtstag mit einer Einmalzahlung ausgleichen. Den aktuellen Betrag, der dafür nötig ist, kenne ich nicht, aber es kann gut sein, dass man für eine dreistellige Summe ein komplettes Beitragsjahr dazubekommt.

Der Haken: Das ist nur bis zum 45. Lebensjahr möglich, und die DRV geht nicht gerade offensiv mit dem Thema um. Weswegen u.a. ich von dieser Möglichkeit erst erfahren habe, als es zu spät war.

Genauere Informationen hierzu hat die Deutsche Rentenversicherung, wobei ich gehört habe, dass man schon etwas hartnäckiger sein muss beim Fragen.

Hallo Dirk, vielen Dank für deinen Kommentar – das war mir bisher auch nicht bekannt. Es wäre interessant zu wissen, ob die betroffenen Personen darüber von der DRV „im Vorhinein“ informiert werden.

Ein großes Dankeschön für die Anregung und deine Ergänzungen!

Liebe Grüße,

Lisa

Hallo Lisa, sei gewiss: Die DRV informiert die Betroffenen n i c h t von sich aus. Die Info ist eine Holschuld, wie man so schön/unschön sagt. Im Jahre 2015 haben, wenn ich mich an einen entsprechenden Artikel in der „Finanztest“ richtig erinnere, rund 1750 Bundesbürger von dieser Regelung Gebrauch gemacht. Das wären bestimmt ein paar mehr gewesen, wenn die DRV aktiv informiert hätte…

Dein Blog heißt Aktiengram, und natürlich geht es da zuvorderst um Aktien und nicht um die gesetzliche Rente. Aber da Du mit der Altersvorsorge ein richtig großes Fass aufgemacht hast – und das sehr gut und umfassend, wie ich finde -, habe ich mir erlaubt, etwas dazu beizusteuern.

Ich will nicht per se für die gesetzliche Rente trommeln, aber auch dort kann man einiges herausholen, wenn man sich mit dem Thema befasst.

Noch zwei Beispiele aus meiner Familie: Ich zahle extra in die Rentenkasse (kann man jetzt sogar schon ab 50 Jahren) und gleiche so einen Teil der Rentenminderung aus, wenn ich mit 63 „Tschö mit ö“ sage bei meinem Arbeitgeber. Und ich bekomme vom eingezahlten Extrageld 1/3 vom Finanzamt zurück, weil es Altersvorsorge ist. Letzteres hängt freilich von der persönlichen steuerlichen Situation ab.

Mein Großvater hat sogar in die Rentenkasse gezahlt, obwohl er Beamter war! Warum das? War er dumm? Nein, er hatte nach dem Krieg drei Jahre als Bauhilfsarbeiter geschuftet, und ein Polizei-Kollege hat ihm geraten, die zwei an den fünf Jahren Mindestbeitragszeit fehlenden Jahre mit einer Einmalzahlung auszugleichen. Das waren 1951/52, weiß nicht genau, nur ein paar Kröten, aber er hat dadurch vom 65. bis zum 94. Lebensjahr zusätzlich zu seiner Pension auch eine – natürlich kleine, aber immerhin dreistellige – Mindestrente jeden Monat bekommen.

Und er hätte bestimmt gut gefunden, was Du hier machst 😉

Anzeige

Anzeige

Anzeige

Wirklich toll geschrieben, bin immer wieder begeistert wie du auch solche Themen einfach erklären kannst. Das ist wirklich eine Stärke!

Hallo Maurice,

vielen Dank für dein Lob – das freut mich sehr!

Liebe Grüße

Lisa

Anzeige