In diesem Artikel werden wir einen Blick auf die Möglichkeiten von ETFs und vermögenswirksame Leistungen werfen.

Inhaltsverzeichnis

- Was sind Vermögenswirksame Leistungen? (VL oder VwL)

- Wer hat Anspruch auf Vermögenswirksame Leistungen?

- Wie kann ich Vermögenswirksame Leistungen anlegen?

- Wer bietet VL-ETF Sparpläne an?

- OSKAR-VL (Robo-Advisor)

- Ginmon-VL (Robo-Advisor)

- finvesto-VL (Selbstentscheider)

- Bescheinigung zur Vorlage beim Arbeitgeber

- Persönliche Einschätzung

- Weitere Fragen zum Thema VL-Depot von euch

Was sind Vermögenswirksame Leistungen? (VL oder VwL)

Vermögenswirksame Leistungen (abgekürzt VL oder VwL) sind freiwillige Zahlungen des Arbeitgebers an seine Arbeitnehmer, die – wie der Name schon sagt – der langfristigen Vermögensbildung dienen. Mit der Zahlung unterstützen Arbeitgeber ihre Mitarbeiter mit bis zu 40 Euro pro Monat (bis zu 480 Euro pro Jahr) zusätzlich zum regulären Gehalt (Bruttogehalt). Diese Möglichkeit solltest du dir auf jeden Fall anschauen, wenn du Anspruch darauf hast.

Wer hat Anspruch auf Vermögenswirksame Leistungen?

Vermögenswirksame Leistungen nach dem Vermögensbildungsgesetz können nur Arbeitnehmer erhalten, die in Deutschland beschäftigt sind. Dabei spielt es keine Rolle, ob der eigene Wohnsitz im Inland oder im Ausland liegt. Entscheidend ist das Arbeitsverhältnis in Deutschland. Das Angebot einer solchen Leistung ist allerdings freiwillig, es besteht also keine Pflicht deines Arbeitgebers, dir Vermögenswirksame Leistungen zu zahlen.

Wie kann ich Vermögenswirksame Leistungen anlegen?

Du kannst das Geld auf verschiedene Arten anlegen, zum Beispiel in einem VL-Banksparplan, VL-Bausparvertrag, oder auch in einem VL-ETF Sparplan. Je nach persönlichem Sicherheitsbedürfnis und deinen Zielen kann zwischen risikoarmen und risikoreicheren Varianten gewählt werden. Dabei gilt es jedoch zu beachten, dass der Auszahlungsbetrag – anders als bei einem VL-Banksparplan – aufgrund der Schwankungen am Aktienmarkt nicht von vornherein feststeht. Ich persönlich würde für mich selbst heute immer einen ETF-Sparplan wählen. Ich hatte früher einen VL-Banksparplan bei einer Bank. Damals wusste ich noch nicht, dass es auch die Möglichkeit eines ETF-Sparplans gibt. Welche Anbieter es für VL-ETF Sparpläne gibt, sehen wir uns im nächsten Schritt an.

Wer bietet VL-ETF Sparpläne an?

Im Folgenden habe ich 3 Anbieter für VL-ETF Sparpläne zusammengestellt. Wenn du noch weitere kennst oder persönliche Erfahrungen hast, hinterlasse gerne einen Kommentar.

OSKAR-VL (Robo-Advisor)

Mit OSKAR-VL kannst du die vermögenswirksamen Leistungen deines Arbeitgebers in ein ETF-Portfolio investieren und so renditeorientiert am Kapitalmarkt anlegen.

OSKAR-VL: Vor- und Nachteile auf einen Blick

| Vorteile | Nachteile |

|---|---|

| Investition in kostengünstige ETFs | Mindestsparrate ab 25 € pro Monat |

| Anbieter wählt ETFs aus (Vorteil für Anfänger) | ETFs können nicht selbst ausgesucht werden (Nachteil für Fortgeschrittene / Selbstentscheider) |

| geringe und transparente Kosten | keine staatl. Förderung bei niedrigen Einkommen |

Aktion 🎁

z Zt. keine

FAQ zum OSKAR-VL Depot

Jährlich fällt eine vom Depotwert abhängige Servicegebühr an. Bis 10.000 € beträgt sie 1 %, bis 50.000 € 0,80 % und ab 50.000 € 0,70 % jährlich.

Die TER der ETFs liegt zwischen 0,09 % und 0,35 % jährlich.

Es fallen keine separaten Ordergebühren an.

Inklusive der ETF-Kosten kannst du ungefähr mit Gesamtkosten von 1,09 % – 1,35 % p.a. bezogen auf die Anlagesumme rechnen. Bei einem Depotwert von 2000 € wären das mit 1,35 % p.a. also beispielsweise 27 € pro Jahr.

Die Mindestsparrate beträgt 25 €. Sollte der Arbeitgeber eine niedrigere VL-Summe zahlen, kann der Betrag privat auf diese Summe aufgestockt werden.

Es gibt bei OSKAR-VL keine Mindestlaufzeit, die 7 Jahre Sperrfrist entfällt hier.

Bei der Kontoeröffnung kannst Du eine Arbeitgeberbescheinigung ausdrucken, die alle Angaben für den Arbeitgeber enthält. Diese gibst du in der Personalabteilung ab. Ab dem von dir gewählten Zeitpunkt überweist Dein Arbeitgeber dann monatlich die Sparrate auf dein OSKAR-VL Konto.

Der Anbieter arbeitet mit der Baader Bank zusammen. Die Baader Bank verwaltet die Depots und Verrechnungskonten von OSKAR und garantiert eine Einlagensicherung von 100.000 € für das Verrechnungskonto.

Nein, eine eigene Auswahl findet nicht statt. Dein Geld wird automatisch in das OSKAR ETF Portfolio investiert.

In diese ETFs wird mit dem OSKAR-VL Sparplan investiert 👇

| ETF-Portfolio | TER |

|---|---|

| Invesco S&P 500 ESG UCITS ETF (Acc) | 0,09 % |

| iShares MSCI Japan ESG Screened UCITS ETF USD (Acc) | 0,15 % |

| iShares MSCI Europe ESG Screened UCITS ETF EUR (Acc) | 0,12 % |

| L&G Asia Pacific ex Japan Equity UCITS ETF | 0,10 % |

| iShares MSCI EM IMI ESG Screened UCITS ETF USD (Acc) | 0,18 % |

| iShares MSCI World Small Cap UCITS ETF | 0,35 % |

Ginmon-VL (Robo-Advisor)

Auch mit Ginmon-VL kannst du die vermögenswirksamen Leistungen deines Arbeitgebers in ein ETF-Portfolio investieren und so renditeorientiert am Kapitalmarkt anlegen.

Ginmon-VL: Vor- und Nachteile auf einen Blick

| Vorteile | Nachteile |

|---|---|

| Investition in kostengünstige ETFs | Mindestsparrate ab 25 € pro Monat |

| Anbieter wählt ETFs aus (Vorteil für Anfänger) | ETFs können nicht selbst ausgesucht werden (Nachteil für Fortgeschrittene / Selbstentscheider) |

| geringe und transparente Kosten | keine staatl. Förderung bei niedrigen Einkommen |

Aktion 🎁

z Zt. keine

FAQ zum Ginmon-VL Depot

Pro Jahr fällt eine Servicegebühr von 0,75 % des Depotwerts an.

Die TER der ETFs liegt zwischen 0,15 – 0,25 % jährlich.

Es fallen keine separaten Ordergebühren an.

Inklusive der ETF-Kosten kannst du ungefähr mit Gesamtkosten von 0,9 % – 1,0 % p.a. bezogen auf die Anlagesumme rechnen. Bei einem Depotwert von 2000 € wären das mit 1 % p.a. also beispielsweise 20 € pro Jahr.

Die Mindestsparrate beträgt 25 €. Sollte der Arbeitgeber eine niedrigere VL-Summe zahlen, kann der Betrag privat auf diese Summe aufgestockt werden.

Es gibt keine Keine Halte- oder Sperrfristen.

Der Anbieter nutzt die DAB Bank als depotführende Bank. Die DAB Bank verwaltet die Depots und Verrechnungskonten und garantiert eine Einlagensicherung von 100.000 € für das Verrechnungskonto.

Nein, eine eigene Auswahl der ETFs findet nicht statt. Dein Geld wird automatisch in deine gewählte Strategie investiert. Du kannst aber zwischen verschiedenen Strategien auswählen. 👇

| Strategie | Erwartete Rendite | Einzelwerte | Anlageklassen |

|---|---|---|---|

| invest 9 | 6,34 % | 14.127 | 80,1 %Aktien 7,5 %Anleihen 5,0 %Rohstoffe 7,4 %Immobilien |

| invest 10 | 6,73 % | 10.302 | 87,0 %Aktien 5,0 %Rohstoffe 8,0 %Immobilien |

| green 9 | 5,30 % | 3.328 | 85,1 %Aktien 7,5 %Anleihen 7,4 %Immobilien |

| green 10 | 5,59 % | 692 | 92,0 %Aktien 8,0 %Immobilien |

finvesto-VL (Selbstentscheider)

Schließlich kommen wir zu dem günstigsten mir bekannten Anbieter, bei dem die Auswahl des VL-ETF-Sparplans eigenständig erfolgen kann. Bei finvesto kannst du aus über 2000 VL-fähigen ETFs selbst auswählen.

finvesto-VL Depot: Vor- und Nachteile auf einen Blick

| Vorteile | Nachteile |

|---|---|

| Investition in kostengünstige ETFs (2.000 VL-fähigen Fonds) | Anbieter wählt ETFs nicht aus (evtl. Nachteil für Anfänger) |

| Mindestsparrate ab 1 € pro Monat | ETF-Transaktionsentgelt: 0,20 % des Transaktionsvolumens als Gebühren |

| ETFs können selbst ausgesucht werden (Vorteil für Fortgeschrittene / Selbstentscheider) | vorzeitige Kündigung nur gegen Gebühr (10,00 €) |

| staatl. Förderung bei niedrigen Einkommen möglich | 0,45% Devisenmarge bei der Umrechnung von EUR zu USD |

| geringe und transparente Kosten |

Aktion 🎁

z Zt. keine

FAQ zum finvesto-VL Depot

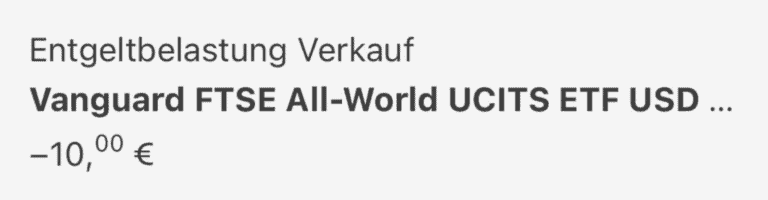

Für das VL-Depot wird ab ab dem 01.07.2025 eine Jahresgebühr von 12 € erhoben. (Vorher 10 €.) Die Gebühr wird am Anfang eines Jahres „bezahlt“ indem ein ETF-Anteil im Wert von 10 € (ab 01.07.2025 für Neukunden 12 €) verkauft wird, sofern kein Guthaben auf dem Verrechnungskonto liegt. Am besten also immer mindestens die Gebühr (ab 01.07.2025 für Neukunden 12 €) als Guthaben auf dem Verrechnungskonto bereit haben. Ansonsten wird die Gebühr durch einen anteiligen Verkauf gedeckt:

Die TER der ETFs liegt bei 0,20 % jährlich.

Als sogenanntes ETF-Transaktionsentgelt fallen 0,20 % des Transaktionsvolumens als Gebühren an.

Bei VL-Verträgen gibt es keine Mindestsparrate. Auch kleinere VL-Beträge, z.B. 6,65 Euro, können angelegt werden.

Die Laufzeit eines VL-Sparplans beträgt insgesamt sieben Jahre (Ansparphase). Sechs Jahre wird in den Vertrag eingezahlt (Ansparphase), danach ruht der Vertrag maximal ein Jahr (Ruhephase).

finvesto ist eine Marke der European Bank for Financial Services GmbH (ebase®). ebase garantiert eine Einlagensicherung von 100.000 € für das Verrechnungskonto. (Nachtrag: ebase ist nun die FNZ Bank.)

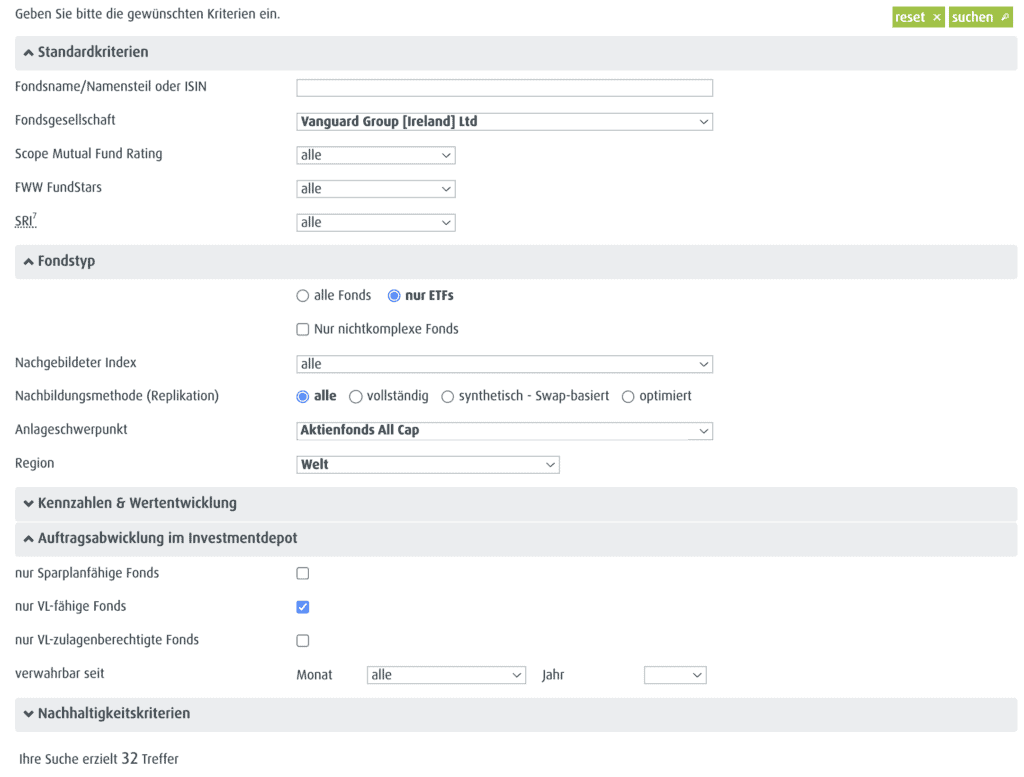

In der finvesto Fondssuche stehen über 500 VL-ETFs zur Auswahl. Hier siehst du die Top-Liste der meistgekauften Fonds und ETFs des letzten Quartals. 👇

VL-fähige ETFs bei finvesto aussuchen

Bei finvesto* gibt es eine eigene Fondssuche, bei der ihr genau nach euren Wunschkriterien VL-fähige ETFs aussuchen könnt. Hier habe ich einmal beispielhaft nach ETFs von Vanguard mit einem Weltweiten Ansatz gesucht:

finvesto VL-Depot eröffnen – Schritt für Schritt Anleitung

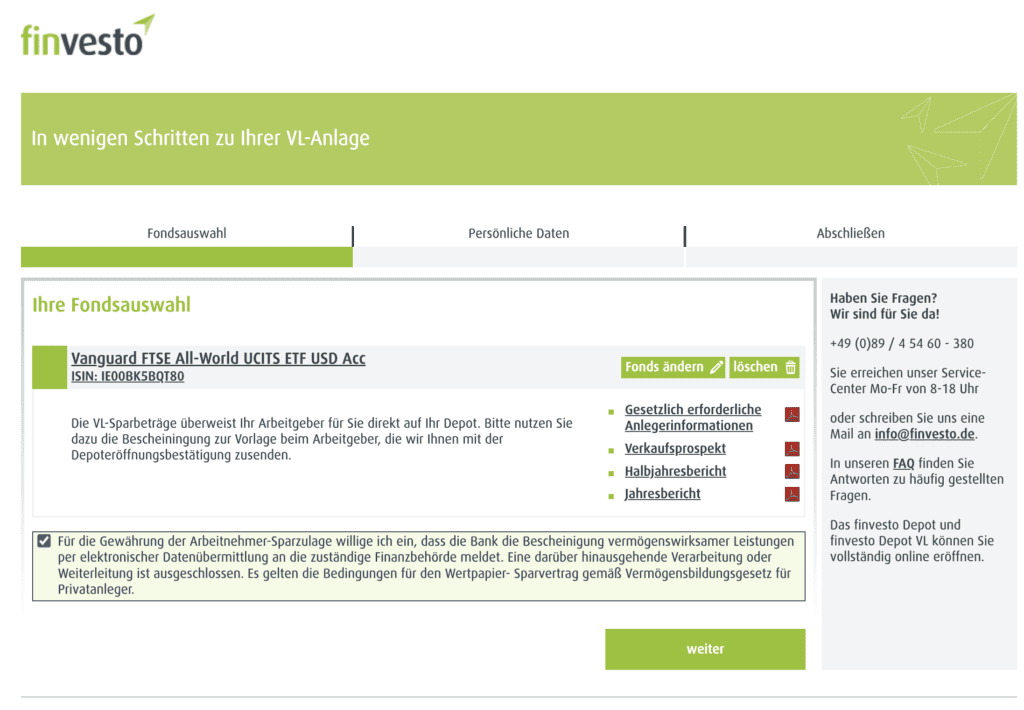

Am Beispiel eines VL-ETF-Sparplans mit dem Vanguard FTSE All World (IE00BK5BQT80).

1. Mit einem Klick auf „Jetzt VL-Sparen“ können wir starten:

2. Fonds auswählen:

3. Exemplarisch wählen wir hier den Vanguard FTSE All-World UCITS ETF USD Acc aus

4. Anschließend müssen noch die Angaben bestätigt werden:

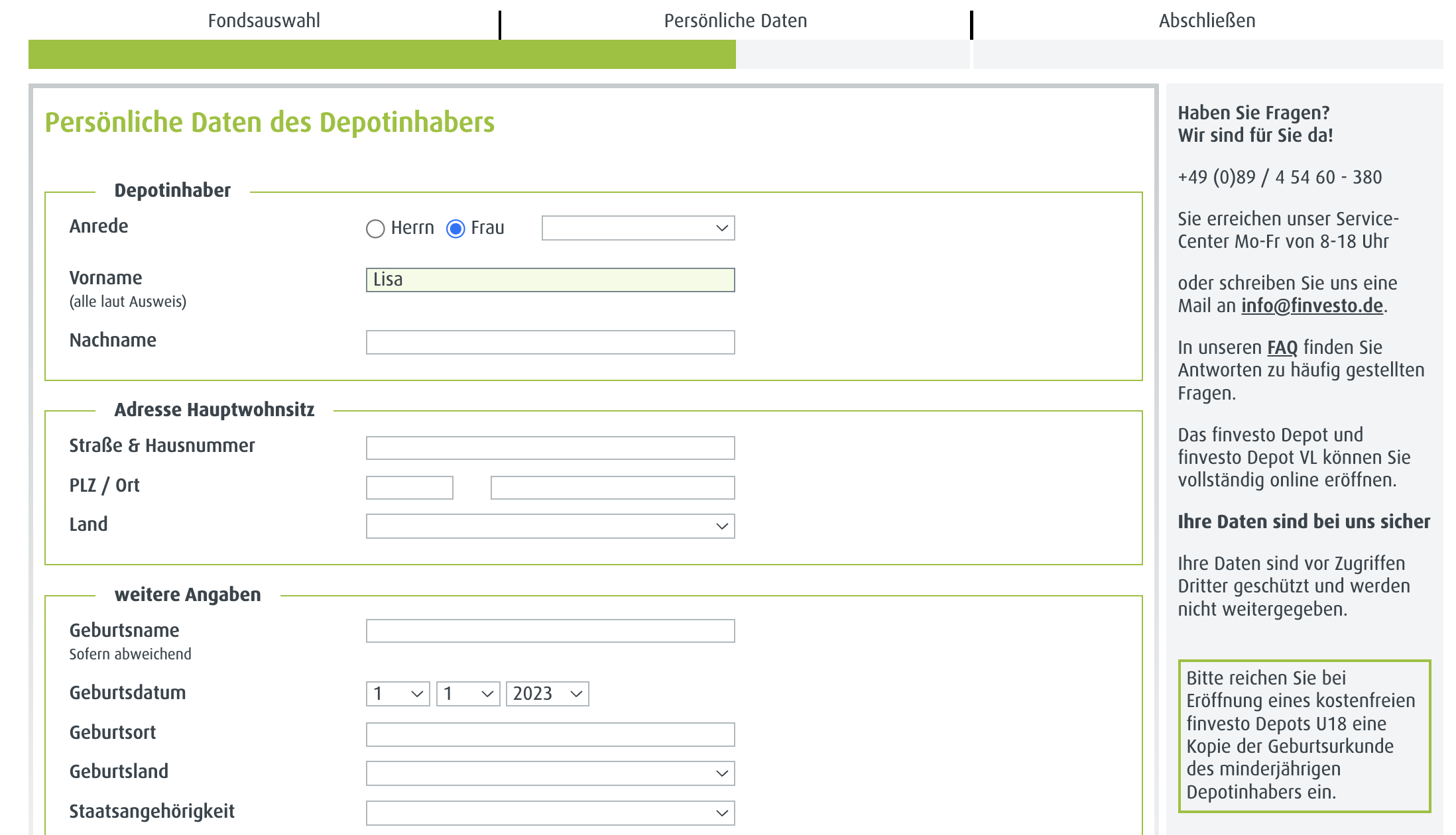

5. Im nächsten Schritt werden die persönlichen Daten angegeben.

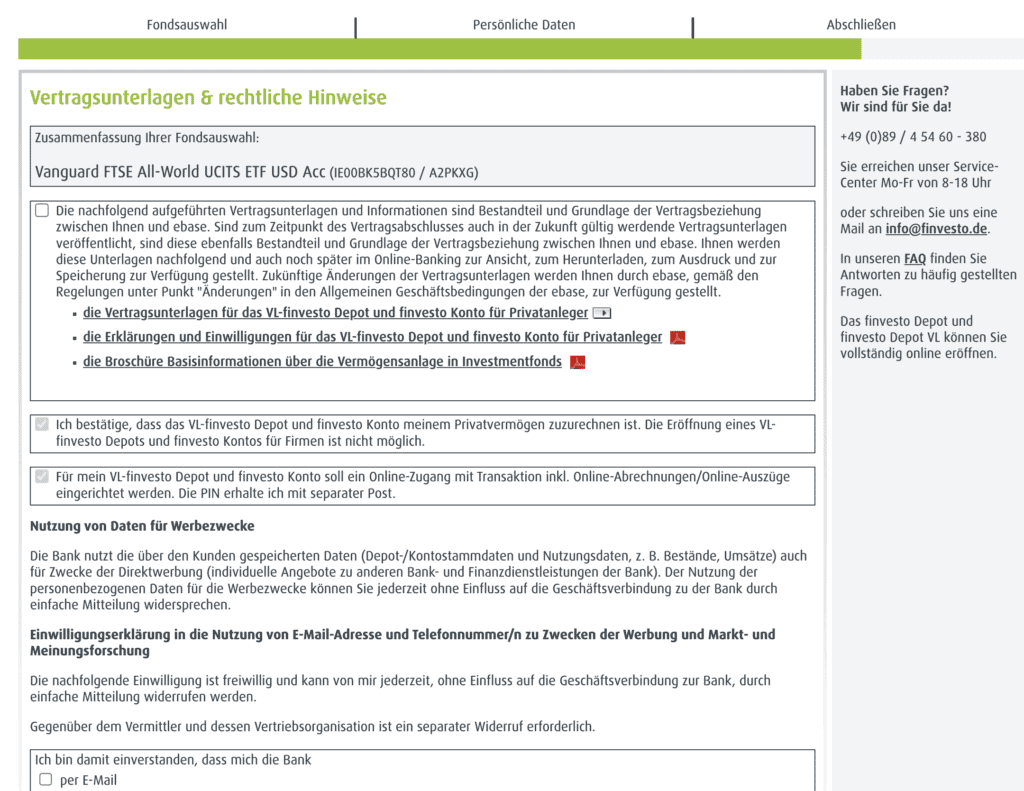

6. Danach müssen noch die Vertragsunterlagen und rechtlichen Hinweise geprüft und bestätigt werden:

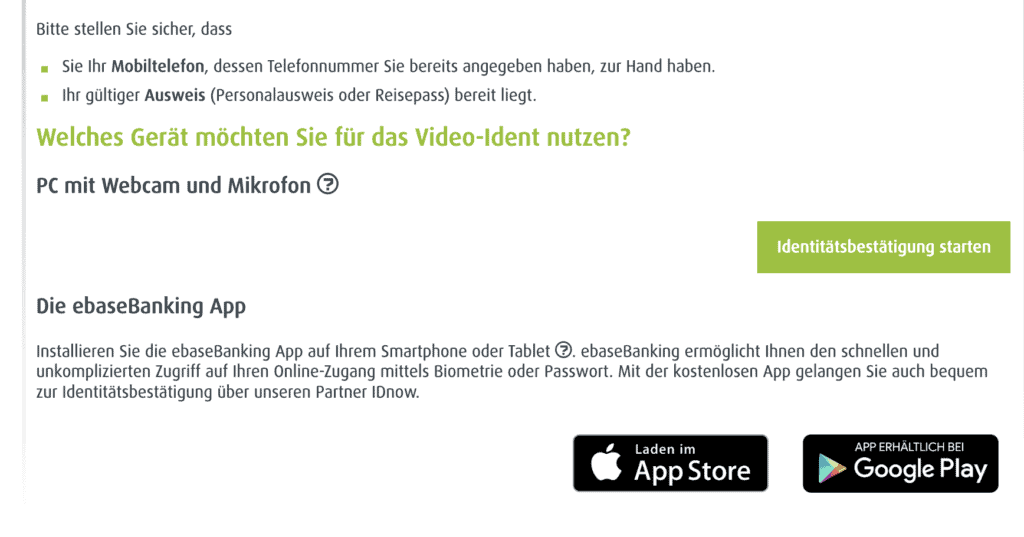

7. Anschließend kannst du deine Identität über ID Now oder PostIdent verifizieren.

Zur Bestätigung erhalten wir im Anschluss auch noch eine E-Mail.

8. Nachdem die Identität verifiziert wurde, erhaltet ihr dann nach einigen Tagen Post von finvesto bzw. ebase. Darunter folgende Dokumente:

- finvesto Depot Eröffnungsbestätigung

- Persönliche Zugangs-ID für den Online-Zugang bei ebase

- PIN für den Online-Zugang bei ebase (separater Brief, einige Tage später)

- Bescheinigung zur Vorlage beim Arbeitgeber

Bescheinigung zur Vorlage beim Arbeitgeber

Auf diesem Dokument müsst ihr dann noch einmal die vereinbarten Konditionen eintragen, unterschreiben und es an euren Arbeitgeber senden. Jetzt sollte alles bereit sein für das VL-Depot und (je nach Datum des Beginns) bei der nächsten Gehaltszahlung der Betrag entsprechend vom Arbeitgeber aus direkt an finvesto überwiesen werden.

*Nachtrag: Auch die comdirect* bietet zusammen mit ebase ein sogenanntes VL-FondsDepot (Auswahl zwischen 1.000 Fonds und 500 ETFs) für Selbstentscheider an, unter folgenden Konditionen: Transaktionskosten 0,20% der Sparrate Depot\Kontoführung 12 Euro pro Jahr. Hier zahlt man also im Vergleich zu finvesto 2 € mehr als jährliche Gebühr. (Eine ausführliche Ergänzung dazu folgt noch.)

Persönliche Einschätzung

Für mich persönlich ist klar, dass ich die Auswahl über meine VL-ETF-Sparpläne selbst treffen möchte, daher ist finvesto* hier für mich die beste Option. Mein Arbeitgeber hat kürzlich angekündigt, auch VL-Sparen anzubieten und ich werde in den nächsten Wochen mein VL-Depot hier eröffnen. Ich werde mich hier wahrscheinlich für einen weltweit aufgestellten, thesaurierenden ETF (Vanguard FTSE All-World) entscheiden. Ein Nachteil des Anbieters ist die anfallende Devisenmarge (0,45%) bei der Umrechnung von EUR zu USD. (Danke an Björn für den Hinweis bei Twitter.)

💡 Noch ein wichtiger Hinweis zu finvesto: Nach Ablauf des Vertrages und der einjährigen Sperrfrist (also nach insgesamt 7 Jahren) sollten die ETF-Anteile aus dem VL-Depot in ein anderes Depot übertragen werden, da sonst zusätzlich zu den Depotgebühren ein Depotführungsentgelt (derzeit 9,- € pro Quartal) fällig wird.

Weitere Fragen zum Thema VL-Depot von euch

Wende dich dazu zunächst an deinen bisherigen VL-Anbieter. Je nach Vertrag kann hier eine vorzeitige Kündigung oder eine Stilllegung des Vertrags möglich sein. Achte aber auf eventuell anfallende Gebühren oder Zusatzkosten. Anschließend kannst du einen VL-ETF-Sparplan bei einem Anbieter deiner Wahl eröffnen.

Ja, auch beim VL-Sparen fällt eine Vorabpauschale an, auch schon in der Ansparphase. Das kann eventuell vermeiden, indem man einen Freistellungsauftrag erteilt oder am Jahresende einen entsprechenden Betrag auf das beim VL-Sparplan eröffnete Verrechnungskonto einzahlt um die kommende Gebühr zu decken. 💡 Wichtiger Hinweis: Achte daher darauf, dass zur Deckung der Vorabpauschale ein ausreichender Betrag auf dem Verrechnungskonto vorhanden ist. Bei einigen Anbietern (z.B. finvesto) wird ansonsten ein ETF-Anteil verkauft, um die Gebühr zu decken.

Ein VL-Vertrag kann in der Regel ganz einfach gewechselt werden. Informiere deinen Arbeitgeber, dass die vermögenswirksamen Leistungen künftig auf ein anderes VL-Konto überwiesen werden sollen. Lasse dir das auch von deinem Anbieter schriftlich bestätigen. In diesem Fall wird dein bisheriger VL-Vertrag (Bedingungen beachten) nicht mehr bespart und die Vermögenswirksamen Leistungen laufen künftig über deinen neuen VL-Anbieter. Den alten VL-Vertrag kannst du dir nach Ablauf der Sperrfrist auszahlen lassen.

Das 7. Jahr ist immer ein Ruhejahr, in dem keine weiteren Einzahlungen getätigt werden. Einen neuen VL ETF-Sparplan kannst du natürlich auch schon nach 6 Jahren einrichten.

Bei einem Arbeitgeberwechsel beginnt grundsätzlich keine neue Sperrfrist. Der neue Arbeitgeber kann in das bestehende VL-Sparen einzahlen.

Sobald ein VL-Sparplan 6 Jahre bespart wurde und ruht, kann nahtlos ein neuer VL-Sparplan bespart werden. Es können also nie mehrere gleichzeitig sein, sondern immer nur einer.

Der Mindestbetrag beträgt 6,65 € und der Höchstbetrag 40 € pro Monat.

Das ist möglich, aber beachte dabei: Wenn du deinen Eigenanteil selbst erhöhst, geht das immer zu Lasten deines Nettoeinkommens. Allerdings kannst du nicht von deinem eigenen Konto auf einen VL-Vertrag einzahlen. Das Geld muss in jedem Fall von deinem Arbeitgeber überwiesen werden. Wenn du ihn darum bittest, ist er verpflichtet, den von dir gewünschten Betrag von deinem Nettogehalt abzuziehen und auf Deinen VL-Vertrag einzuzahlen.

Ja, Erträge aus einem VL-ETF-Depot unterliegen wie „normale“ Kapitalerträge ebenfalls der Kapitalertragsteuer. Mehr zum Thema Steuern bei Aktien und ETFs findest du hier.

Nein, du musst den ETF nicht verkaufen. Gerade wenn du ein thesaurierendes Produkt gewählt hast, ist es wahrscheinlich sinnvoll, den ETF so lange wie möglich „arbeiten“ zu lassen, um vom Zinseszinseffekt zu profitieren.

Der Arbeitgeberzuschuss ist ein lohnsteuer- und sozialversicherungspflichtiger Arbeitslohn. Der VL-Betrag ist ein Zuschlag zum Bruttogehalt. Dadurch erhöhen sich auch deine Lohnsteuer und Sozialabgaben. (Eine Ausnahme gilt für vermögenswirksame Leistungen im Rahmen der betrieblichen Altersversorgung.)

Auch das ist möglich, denn vermögenswirksame Leistungen können auch nachträglich beantragt werden. In den meisten Fällen ist eine rückwirkende Auszahlung zum 1. Januar des laufenden Jahres möglich. Will man als Arbeitnehmer den Anspruch für das gesamte Jahr geltend machen, muss man die Sparbeiträge nachträglich selbst entrichten. (Eine Ausnahme gilt für den öffentlichen Dienst. Hier ist eine Nachzahlung nur für die letzten zwei Monate desselben Kalenderjahres möglich. Die Nachzahlung erfolgt in diesem Fall durch den Arbeitgeber). (Am besten mit dem Arbeitgeber besprechen).

Nein, es besteht keine Verpflichtung.

Das Angebot einer solchen Leistung ist freiwillig, aber du kannst deinen Arbeitgeber gerne darauf ansprechen. Eine beliebte Alternative ist die Gewährung von steuerfreien Sachbezügen. Gutscheine, Waren oder Dienstleistungen, die der Arbeitgeber seinen Arbeitnehmern als Sachbezüge gewährt, können bis zu 50 Euro pro Monat betragen und sind steuer- und sozialversicherungsfrei. Eine weitere Alternative zum VL-ETF-Sparplan ist die Verwendung der vermögenswirksamen Leistungen als Einzahlung in die betriebliche Altersversorgung. Auch in diesem Fall sorgt der Arbeitgeber dafür, dass der Betrag entsprechend weitergeleitet wird. Bei der Verwendung der vermögenswirksamen Leistungen für die betriebliche Altersvorsorge gibt es keine zeitliche Begrenzung.

Wenn dein zu versteuerndes Jahreseinkommen unter 20.000 € (ledig) bzw. 40.000 € (verheiratet) liegt, kannst du eine staatliche Förderung erhalten: 20 % auf bis zu 400 € VL-Einzahlungen jährlich – also maximal 80 € pro Person. Ehepaare erhalten die doppelte Förderung. Die Arbeitnehmersparzulage beantragst du über die Steuererklärung. Wichtig: Nur VL-Angebote mit Sperrfrist (z. B. bei finvesto) sind förderfähig. Bei Anbietern ohne Sperrfrist (z. B. OSKAR oder Ginmon) entfällt die Förderung. Ein VL-Sparplan lohnt sich aber auch unabhängig davon als Baustein für die Altersvorsorge.

Meine eigenen Accounts sind hier verlinkt, darüber hinaus habe ich keine. ⚠️ Passt hier immer auf, auch bei TikTok, WhatsApp und anderen Plattformen gibt es häufig Fake Accounts, die meine Inhalte duplizieren und euch teilweise sogar aktiv anschreiben.

📀 Disclaimer: Das Investieren in Wertpapiere ist mit Risiken verbunden. Ihr handelt immer auf eure eigene Verantwortung! Bitte betreibt dabei immer eure eigene Recherche. Das gilt sowohl für Gebühren, Kennzahlen als auch für die Qualität von Aktien, Anleihen, ETFs und sonstigen Wertpapieren. Die genannten Informationen oder Kennzahlen wurden nach bestem Wissen und Gewissen notiert. Dabei besteht keine Garantie auf Richtigkeit oder Aktualität der Daten. Die genannten Informationen stellen keine Anlageberatung, keine Anlageempfehlung und auch keine Aufforderung zum Kauf oder Verkauf von Wertpapieren oder sonstigen Finanzprodukten dar. Es handelt sich zu keinem Zeitpunkt um eine Anlageberatung, Empfehlung, Steuerberatung oder sonstige fachliche Beratung.

Bei mit Stern (*) markierten Links handelt es sich um Affiliate-Links. Durch Nutzung dieser Links entstehen weder Nachteile noch Mehrkosten. Einige Anbieter ermöglichen dadurch sogar verbesserte Konditionen oder exklusive Boni und Prämien.

Hallo Frau Osada,

bei der Commerzbank gibt es ebenfalls eine möglichkeit VL-Aktiensparpläne ohne Gebühr für Aktions-ETFs aufzusetzen. Diese sind dann drei Jahre kostenlos. Ansonsten ist das Commerzbank-Depot eine Frechheit an Kosten, die Aktion ist jedoch sehr gut, da es z. B. den A1JX52/A2PKXG dort regelmäßig in der Aktion gibt.

Viele Grüße

Hallo Lisa,

erstmal vielen Dank für Erklärungen. Ich beschäftige mich aktuell ebenfalls mit dem Thema der vermögenswirksamen Leistungen. Hierzu habe ich eine Frage zu deiner Entscheidung: Wieso wählst du einen thesaurierenden ETF und keinen ausschüttenden ETF?

Da mein Arbeitgeber leider nur einen geringen Betrag dazu gibt, werde ich noch entscheiden, ob es lohnend ist (aufgrund der hohen Kosten wie z.B. jährliche Gebühren).

Hi, ein meist unterschätztes Thema, welches m.E. vor Allem für Berufseinsteiger bzw. Auszubildene der Einstieg in die Aktienwelt sein kann.

Ich selbst benutze finvesto und empfehle stets mind. 10,- € Guthaben auf dem Verrechnungskonto zu haben. Andernfalls werden bei Fälligkeit der Depotgebühren Anteile verkauft. Auch werde ich nach der einjährigen Sperrfrist die Anteile in ein anderes Depot übertragen, da ansonsten zusätzlich zu den Depotgebühren ein Verwahrentgelt (von derzeit) 9,- € je Quartal fällig werden.

Die comdirect bietet ebenfalls VL-Sparpläne mittels ETF an. Da diese ebenfalls, wie finvesto, mit ebase arbeitet, kann sich dies nur für bequeme Bestandskunden eine Alternative sein.

LG

Vielen Dank für den Hinweis, habe ich im Artikel noch ergänzt.

Viele Grüße

ebase bietet ein VL-Depot für ETF-VL-Sparpläne an. Kosten: 12,- Euro Depotgebühr/anno und 0,2%/Sparplanausführung. Bei ausschüttenden ETFs werden die Dividenden direkt kostenlos wieder angelegt. Die Auswahl ist ganz gut, u. a. Vanguard FTSE AW (dist und acc). Ebase ist für VL Partner von Comdirect, lässt sich also von dort aus eröffnen.

Danke für die Ergänzung! Bei finvesto nutzt man auch ebase 🙏🏻

Gute Übersicht, ich vermisse hier aber das Angebot von Fidelity Investments. Dort kann man auch VL fähig ETF besparen. Über Corporate Benefits entfallen sogar die Gebühren.