Im heutigen Artikel möchte ich einmal beschreiben, wie man Aktien nach der Dividendenstrategie finden kann. Häufig werden mir dazu Fragen gestellt, auf welche Kennzahlen ich hier besonders achte und wie ich bei der Auswahl und Suche vorgehe. Dieser ganze Prozess hat sich in den letzten Jahren auch bei mir deutlich verändert. „Früher“ habe ich hier meist nur die Daten des Brokers, also comdirect* betrachtet und anschließend meine Wahl getroffen.

Zugegeben, ohne ein gutes Screening-Tool stellt sich die Suche nach soliden Dividenden-Aktien teilweise als schwierig heraus. Besonders wenn man etwas abseits des Mainstream danach sucht.

Ich nutze selbst dazu sehr gerne das Tool von aktien.guide*.

Vorab der vielleicht größte Denkfehler beim Thema Dividenden: Was wir als Auszahlung in Form der Dividende auf unser Konto erhalten, wird vom Aktienkurs abgezogen. Eine Dividende ist also erst einmal in der Theorie „neutral“ und kein geschenktes Geld. In der Praxis ist es häufig, gerade bei „soliden Dividenden-Aktien“ der Fall, dass man vom Kursabschlag nicht wirklich etwas bemerkt bzw. dieser sehr schnell wieder aufgeholt wird.

Dividenden-Kennzahlen

Besonders die folgenden drei Kennzahlen sind zunächst wichtig für mich: das Dividendenwachstum, die Dividendenhistorie und die Höhe der Ausschüttungsquote.

Dividendenwachstum

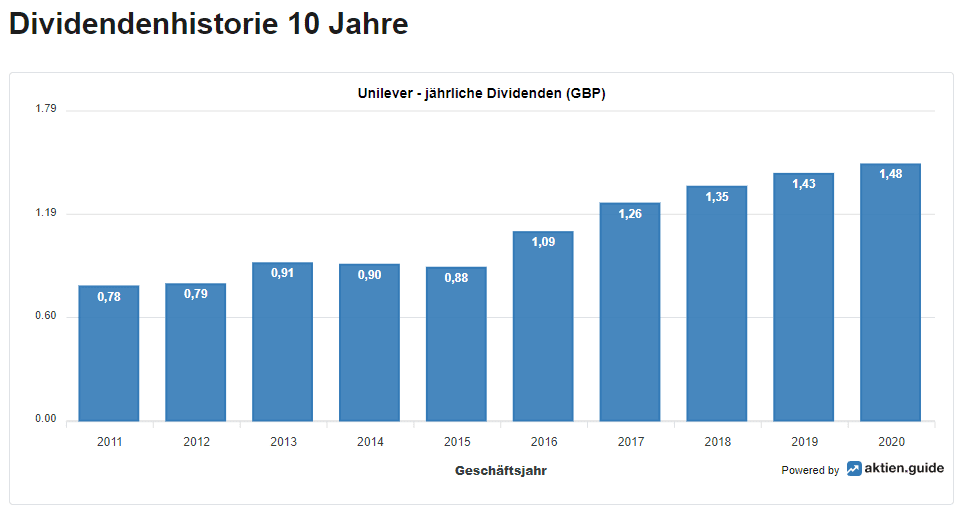

Wie der Name schon vermuten lässt, handelt es sich dabei um das jährliche Wachstum der Dividenden. Die Dividendenrendite wird üblicherweise „in %“ bezogen auf den aktuellen Aktienkurs angegeben. Schaut man sich dann den Verlauf über mehrere Jahre an, wird schnell ein Trend erkennbar. Ein Dividendenwachstum von über 10 % auf einen Zeitraum von beispielsweise 5 Jahren würde ich als sehr gut bewerten. Realistisch betrachtet sind aber auch bereits 5 % – 10 % in meinen Augen ein solides Wachstum, wie beispielsweise bei Unilever in den vergangenen Jahren.

Dividendenhistorie

Die Dividendenhistorie beschreibt den Zeitraum, seit wann eine Dividende an die Aktionäre ausgezahlt wurde. Diese sollte natürlich möglichst lange sein. Bleiben wir beim Beispiel Unilever, so liegt die Historie hier aktuell bei 21 Jahren. Die Kontinuität der Dividende ist hier der ausschlaggebende Faktor.

Exkurs: Dividenden-Aristokraten

Beschäftigt man sich mit dem Thema Dividenden-Strategie, so wird man früher oder später auch auf diesen Begriff treffen. Bei den sogenannten Dividenden-Aristokraten handelt es sich um Unternehmen, die seit 25 Jahren eine Dividendensteigerung für ihre Aktionäre bereit hielten. Die ausgezahlte Dividende wurde also über mindestens 25 Jahre in Folge erhöht. Bekannte Unternehmen aus dieser Riege sind beispielsweise Procter & Gamble, Johnson & Johnson und McDonald’s.

Nach amerikanischer Definition muss ein Aristokrat auch Mitglied des S&P 500 sein. Es handelt sich in der Regel um große, etablierte Unternehmen, die kein besonders großes Wachstum mehr verzeichnen. Viele davon ermöglichen in guten wie in schlechten Zeiten stetige Gewinne und steigende Dividenden. Eine Liste der aktuellen Dividenden-Aristokraten findet ihr beispielsweise beim Aktienfinder.

Ein Level weiter kommen dann noch die Dividenden-Könige, das sind Unternehmen die ihre Dividenden seit mehr als 50 Jahren kontinuierlich erhöhen .

Das klingt ja zu schön um wahr zu sein?

Ein negativer Punkt bei diesen „adeligen“ Unternehmen ist wohl häufig die hohe Bewertung. Aufgrund ihrer „Beliebtheit“ sind sie meist vergleichsweise „teuer“ im Einkauf. Bekannte Könige sind beispielsweise Colgate-Palmolive (Dividenden gezahlt seit 126 Jahren und erhöht seit 57 Jahren) und Procter & Gamble (Dividende gezahlt seit 130 Jahren und erhöht seit 64 Jahren).

Dividenden-Aristokraten in Deutschland?

Vertiefend zum Thema empfehle ich euch gerne auch die Webseite von Christian W. Röhl. Hier finden sich in der Kategorie DividendenAdel Deutschland Index noch einige weiterführende und sehr interessante Auswertungen und Informationen. (Regelmäßige Updates inklusive.)

Höhe der Ausschüttungsquote

Die Ausschüttungsquote gibt den prozentualen Anteil der ausgeschütteten Dividende gemessen am Gewinn des Unternehmens an. Dieser sollte bei einem soliden Dividendenzahler zwischen 25% und 75% liegen. Ausschüttungen unter 25% des Gewinns sind in meinen Augen für eine solide Dividendenaktie etwas zu gering. Schüttet das Unternehmen mehr als 75% des Gewinns an seine Aktionäre aus, ist dieser wert für mich zu hoch. Hier bleibt kein Spielraum mehr für künftige Dividendenerhöhungen und ein zu geringer Puffer, wenn die Gewinne zeitweise sinken sollten. Es besteht hier die Gefahr, dass die Dividende gekürzt oder gar gestrichen werden muss.

Einfaches Beispiel zur Berechnung der Ausschüttungsquote

Ein Unternehmen hat 10 Mio € Gewinn erwirtschaftet und entscheidet sich dazu 4,5 Mio € an seine Aktionäre auszuschütten. Die Ausschüttungsquote liegt entsprechend bei 45% und befindet sich damit in einem gesunden Bereich.

(Dividende / Gewinn) x 100 = Ausschüttungsquote

oder

(Dividende je Aktie / Gewinn je Aktie) x 100 = Ausschüttungsquote

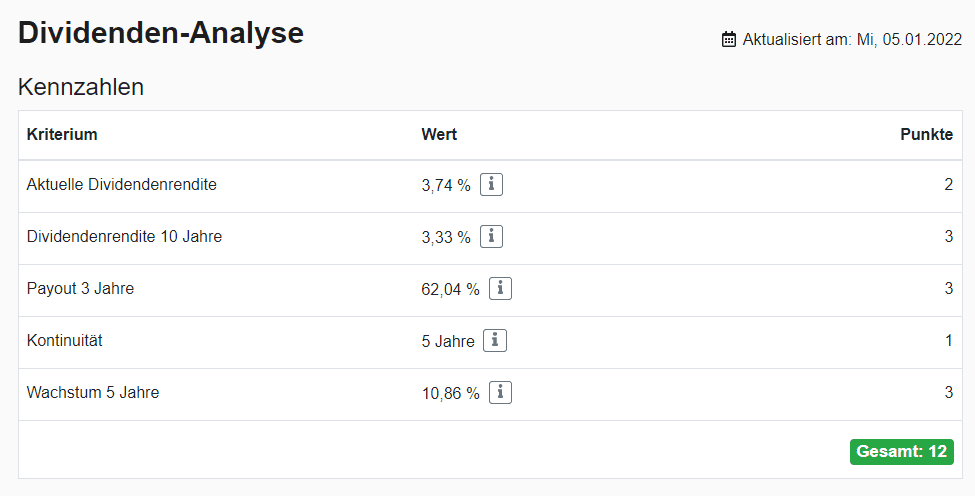

Dividenden-Kriterien im aktien.guide*

Hier entscheidet sich die Bewertung der potentiellen Dividenden-Favoriten an folgenden Kriterien: Aktuelle Dividendenrendite, Dividendenrendite (10 Jahre), Payout (3 Jahre), Kontinuität (10 Jahre) und Wachstum (5 Jahre). Im Folgenden eine kurze Erklärung der einzelnen Punkte.

Aktuelle Dividendenrendite

Die aktuelle Dividendenrendite wird berechnet als Quotient aus der letzten jährlichen Dividende und dem letzten Schlusskurs.

Dividendenrendite (10 Jahre)

Die Dividendenrendite 10 Jahre beschreibt die durchschnittliche Dividendenrendite der vergangenen 10 Geschäftsjahre. Sie berechnet sich als Quotient aus dem Durchschnitt der Dividendenzahlungen und dem Mittelwert der Börsenschlusskurse im Zeitraum zwischen 31.12.2010 und 31.12.2020

Payout (3 Jahre)

Beim Payout 3 Jahre handelt es sich um die über drei Jahre geglättete Ausschüttungsquote. Zur Berechnung wird die Summe aus sämtlichen Dividendenzahlungen der Geschäftsjahre 2018-2020 geteilt durch den kumulierten Gewinn je Aktie für die drei Referenzjahre (Geschäftsjahre 2017-2019)

Kontinuität (10 Jahre)

Die Kontinuität 10 Jahre beschreibt wie viele Jahre in Folge das Unternehmen seine jährliche Dividende in den vergangenen 10 Geschäftsjahren (2011-2020) nicht gesenkt hat.

Wachstum (5 Jahre)

Das Wachstum 5 Jahre bezeichnet das durchschnittliche jährliche Dividendenwachstum (Compound Das Wachstum 5 Jahre bezeichnet das durchschnittliche jährliche Dividendenwachstum (Compound Annual Growth Rate) der vergangenen fünf Geschäftsjahre. Zur Berechnung wird zunächst die Dividendenzahlung des Geschäftsjahres 2020 durch die Dividendenzahlung des Geschäftsjahres 2015 geteilt. Danach wird aus dem Quotienten die fünfte Wurzel gezogen.

Am Beispiel der Unilever Aktie

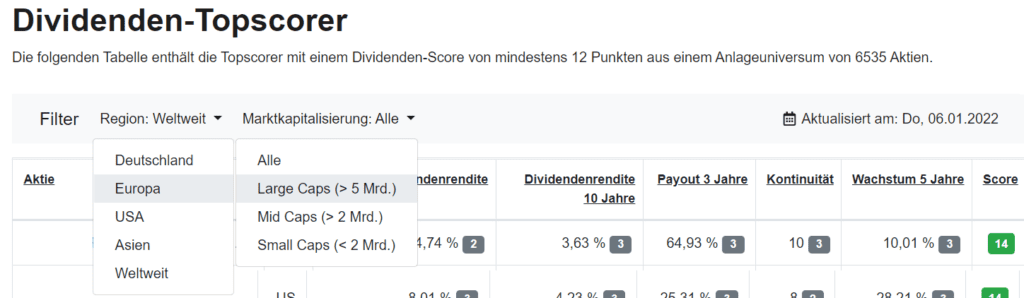

Filtermöglichkeiten

In den Topscorer-Listen lassen sich noch weitere Filter je nach eigener Präferenz einrichten.

Keine Anlageberatung – keine Anlageempfehlung – keine Haftung – keine Gewähr

Die mit Stern(*) markierten Links sind Affiliate-Links.

Danke Lisa, für diesen tollen Beitrag.

Ich finde deine Herangehensweise super. In vielen Punkten ähnlich zu meiner.

Dividenden sind immer ein spannendes Thema. Und die Aristokraten oder Könige sind oft auch weniger volatil als Wachstumsunternehmen.

Fallen bei mir daher in die Kategorie „Tresorwert“

Mit der „Dividendenstrategie“ kann ich so überhaupt gar nichts anfangen. Das geht schon damit los, dass sich nicht erschließt was daran großartig „strategisch“ sein soll…

Bitte z.B. die Entwicklung von z.B. S&P 500 und einem „Dividenden-Aristokraten-ETF“ (inkl. Ausschüttungen) vergleichen, dann sieht man erstmal klarer.

Viel Spaß dann auch beim braven Zahlen der Steuen auf die Dividenden mit dem netten Nebeneffekt der dadurch fehlenden Steuerstundung (ein Hinweis wäre hier im Artikel gerade in aktueller Niedrigzins“phase“ (–> Vorabpauschale) angebracht)!

Dass „solide Dividenden-Aktien“ in geradezu märchenhafter Weise die Dividendenabschläge irgendwie von selbst aufholen ist nun wirklich Unfug, sorry!

Letztendlich ist dieser Dividenden-Firlefanz in meinen Augen nichts als eine psychologische Krücke aufgrund einer Einnahmen-Illusion.

Einziges Zugeständnis: Ja, man investiert wohl in Unternehmen die „solide“ Gewinne machen, aber an der Börse werden nunmal Gewinne UND Gewinnererwartungen bepreist.

Viel Erfolg trotzdem!

Hallo Mannigfalter,

ich denke hier muss man zunächst einmal sagen es gibt nicht „die eine Dividendenstrategie“ und die Überlegungen dazu können für jeden individuell und anders aussehen. Für mich persönlich ist es definitiv Fakt, und da spielt auch der psychologische Effekt eine Rolle, dass ich ohne den Erhalt von Dividenden und der kontinuierlichen Steigerung selbiger nie so viel Freude am Investieren gefunden und vermutlich auch über die letzten 10 Jahre deutlich weniger an der Börse investiert hätte.

Der wichtigste Faktor ist hier wohl die Zeit, also der persönliche Anlagehorizont.

Das Thema Steuern sehe ich bis zum Erreichen des persönlichen Steuer-Freibetrages sogar als Vorteil. Hier kann man zunächst einmal jährlich 801 € streuerfrei „kassieren“ (ab 2023 1000 €) – die man ohne Dividenden oder sonstige Kapitalerträge womöglich jedes Jahr ungenutzt lässt. Den Hinweis zur Vorabpauschale (Bezug zu ETFs?) kann ich nicht zuordnen – im Artikel geht es um Einzelaktien.

Auch das Argument „es fallen Steuern auf Dividenden an“ ist für mich nicht wirklich nachvollziehbar. Auf einen realisierten Kursgewinn fallen diese ebenso an, nur womöglich „später“. Ob hier die Devise „cash is king“ gilt kann dann zum Glück ja jeder für sich selbst definieren.

Übrigens: Alleine im S&P 500 befinden sich über 60 Unternehmen die seit mindestens 25 Jahren ihre Dividende jährlich steigern und machen somit mehr als 10 % der Unternehmen des Index aus.

Viele Grüße

Hallo Lisa,

naja, es mögen im Detail unterschiedliche Dividendenstrategien sein, aber es geht ja im Grunde immer um Dividendenrenditen, die kontinuierliche Zahlung und Steigerung derer und evtl. ein paar weiteren Fundamentaldaten, um die Adligen, Könige und Kaiser und was weiß ich auszuwählen. Von daher trifft ein Dividenden-ETF wohl schon gut den Durchschnitt, und da ist die Performance einfach mau im Vergleich zu einem normalen marktkapitalisierungsgewichtetem ETF.

Das Thema Steuern sehe ich eher als lästig und renditeschädigend. Einfacher geht es, wenn man Anteile im Gewinn verkauft und wieder zurückkauft. Ok, man hat Handels- und Spreadkosten und bei einem Verlustjahr geht das evtl. nicht, aber bei größeren Dividendendepots schlägt eben die fehlende Steuerstundung im Vergleich zu von ausschüttenden Aktien (oder wie angesprochen thesaurierenden ETFs) negativ zu Buche, siehe z.B. hier:

https://etf-blog.com/der-steuervorteil-der-anlagestrategie-buy-and-hold/

Da die Dividenden nur einen Teil der Rendite ausmachen, ist der negative Effekt geringer als beim Verkauf von Aktien/ETFs, aber trotzdem nicht zu unterschätzen.

Viele Grüße

Lisa hat vollkommen recht. Ich kenne einige Personen, welche ohne Dividendenertrag gar nicht oder mit wenig Begeisterung an der Börse aktiv wären.

Was Du scheinbar ziemlich außer Acht lässt, ist neben der Macht des Zinseszinses die möglichst stetig steigenden Dividendenerhöhungen. Und dabei kommt dann tatsächlich der Faktor Zeit ins Spiel.

Ich könnte Dir Aktien aus meinem Depot nennen, welche längst durch ausgeschüttete Unternehmensgewinne vollkommen „bezahlt“ sind, dabei Kurssteigerungen von runden 650 Prozent aufweisen und zudem eine Dividende von mehr als 40 Prozent der Kaufsumme jedes Jahr abwerfen. Es kommt also auf die richtige Auswahl und stetige Geduld an. Und das widerspricht letztlich auch nicht Kommers Ansatz vom Buy-and-Hold. Denn verkaufen muss ich nicht. Die überdurchschnittliche Kurssteigerung ist trotzdem da.

Was nützt es mir aber, wenn ich permanent nur auf die Zukunft wette und nicht vom Unternehmensgewinn in der Gegenwart partizipiere? Selbst wenn also das Unternehmen vollkommen pleitegehen würde, was zudem recht unwahrscheinlich ist, hätte ich die gesamte Zeit reale Gewinne erhalten und könnte einen Totalverlust dennoch verschmerzen. Verbleibt der Gewinn jedoch immer nur (sozusagen thesaurierend) im Unternehmen, wäre das Risiko eines realen Verlustes deutlich größer. Hinzukommt, dass man mit den erhaltenen Dividenden sein Depot weiter diversifizieren kann.

Ich finde, Dividendenaktien haben ihre Berechtigung in einem Depot.

Ich bin in einige Wachstumsaktien und Small-/Mid-Caps investiert, aber in Zeiten von sehr übertriebenen Bewertungen und in Erwartung steigender Zinsen können Dividendenaktien für einen interessanten Mix sorgen. Da finde ich es nicht abwegig, auch in solide Unternehmen mit einem KGV 5 % zu investieren. Zumal, wenn man von der Unternehmensentwicklung in den kommenden Jahren überzeugt ist.

Ich bin Amateur an der Börse. Es gibt schlechtere Möglichkeiten, als einen Teil seines Kapitals mit einer vergleichsweise soliden Rendite von um die 5 % anzulegen und bei Auszahlung immer wieder aufs Neue entscheiden zu können, was man damit anstellt.

Den psychologischen Effekt, dass man mit Dividenden Spaß am Investieren und auch „etwas in der Hand hat“, sollte man nicht ganz außer Acht lassen. Immer noch besser, als sein Geld bei ARKK oder DMPAF zu vernichten. ^^

Bemerkung: Die Kommentarfunktion hat evtl. einen „Bug“. Ich habe die Kleiner-und Größer-Zeichen benutzt mit dem Effekt, dass diese und der Text dazwischen entfernt wurde.

Ich hatte geschrieben:

„Da finde ich es nicht abwegig, auch in solide Unternehmen mit einem KGV *KLEINER* 10 % und einer Dividende *GRÖẞER* 5 % zu investieren.“

Danke dir!

Danke Lisa, du hast meinen Horizont erweitert. Bin jetzt im Ruhestand und nutze die Zeit gerne an der Börse um effektiv zu handeln. MfG Uwe

Hallo Uwe,

das freut mich – vielen Dank!

Liebe Grüße

Hallo Lisa,

Ich habe einen kleinen Betrag geerbt und letztes Jahr neben einem BasisETFDepot (World) Einzelaktien von Bayer und BASF gekauft und somit meine ersten Dividenden erhalten. 😀

Als nächstes möchte ich L’Oréal oder Henkel „beimischen“.

Und nun meine Bitte: Kannst du mir deine Einschätzung zu Stammaktie vs. Vorzugsaktie in Bezug auf Dividenden schreiben.

Vielen Dank

Beste Grüße

Susanne