Endlich habe ich es nun auch geschafft, meinen Dividenden 2021 Jahresabschluss zusammenzufassen. In diesem Jahr wurden es insgesamt 3.614,96 € brutto (die jeweiligen Quellensteuern bereits abgezogen). Nach Abzug der Steuern in Höhe von 25 % Abgeltungsteuer + 1,37 % Soli, also insgesamt 26,37 % ergibt das netto 2.661,70 €.

Eine schöne Steigerung von Rund 34 % im Vergleich zum Vorjahr, hier wurden es netto ca. 1.980,44 €. In meinen Beiträgen zu den jeweiligen monatlichen Dividenden schreibe ich immer dazu, wie viele Aktien ich jeweils zu welchem Einstandskurs für den Erhalt der jeweiligen Dividende im Depot habe.

Ziel für 2022

Wie in jedem Jahr ist mein Ziel natürlich, die jährliche Dividende des Vorjahres zu übertreffen.

Motivation

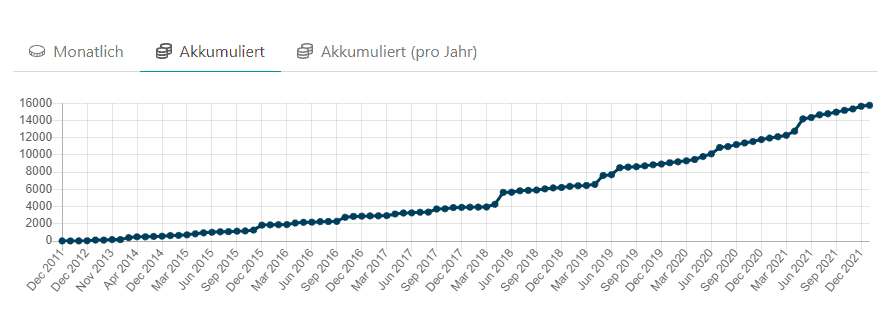

Seit meiner ersten Depoteröffnung im August 2011 ist viel passiert. Die erste Dividende erhielt ich im Dezember 2011. Aus heutiger Sicht der Initiator, für meine Freude an Dividendenaktien.

Langfristige Betrachtung

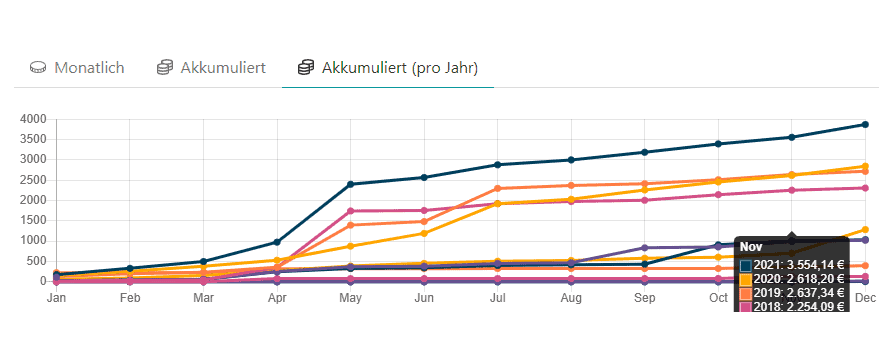

Akkumuliert pro Jahr sieht das mittlerweile im Dividenden Dashboard von Parqet* so aus:

Akkumuliert (gesamt) erreiche ich bald die Grenze von 16.000,00 € brutto-Dividende über die vergangenen 10 Jahre.

Wie viel das am Ende netto wäre, kann ich nicht genau sagen, da ich innerhalb der Jahre häufig meinen Freibetrag von 801 € bereits durch Verkäufe von Aktien „ausgeschöpft“ habe. Nehmen wir einmal die Theorie an, ich hätte nie Aktien verkauft und jedes Jahr den Freibetrag voll für die Dividenden ausgenutzt, so kämen wir auf:

10 x 801 € = 8.010 € (Freibetrag über 10 Jahre addiert.)

16.000 € – 8.010 € = 7.990 €

7.990 € zu versteuern mit 26,37 % = 2106,96 € Steuern

Netto-Dividende mit Freibetrag (über 10 Jahre) 16.000 € – 2106,96 € = 13.893,04 €

Ohne einbeziehen des „theoretischen“ Freibetrags wären es netto = 11.780,80 €

(Den Solidaritätszuschlag habe ich hier einmal außen vor gelassen.)

Anhebung des Freibetrags

Von 1979 bis 2020 lag die durchschnittliche Inflationsrate bei 2,2 % pro Jahr. Fabulieren wir mal ein wenig..

Seit dem 1. Januar 2009 beträgt der Freibetrag für Kapitalerträge 801 €. Bei einer jährlichen Anpassung um 2,2% wären wir heute bereits bei einem Freibetrag von jährlich 1.062,90 €.

| 2009 | 801,00 € |

| 2010 | 818,62 € |

| 2011 | 836,63 € |

| 2012 | 855,04 € |

| 2013 | 873,85 € |

| 2014 | 893,07 € |

| 2015 | 912,72 € |

| 2016 | 932,80 € |

| 2017 | 953,32 € |

| 2018 | 974,30 € |

| 2019 | 995,73 € |

| 2020 | 1.017,64 € |

| 2021 | 1.040,02 € |

| 2022 | 1.062,90 € |

Wäre der Freibetrag seit 2009 der durchschnittlichen jährlichen Inflation angepasst worden, hätte er 2011 bereits 836,63 € betragen.

Im neuen Koalitionsvertrag steht, dass dieser Freibetrag ab dem Jahre 2023 auf 1.000 € erhöht werden soll. Somit wäre zumindest eine kleine steuerliche Besserung in Sicht.

Meine eigenen Accounts sind hier verlinkt, darüber hinaus habe ich keine. ⚠️ Passt hier immer auf, auch bei TikTok, WhatsApp und anderen Plattformen gibt es häufig Fake Accounts, die meine Inhalte duplizieren und euch teilweise sogar aktiv anschreiben.

📀 Disclaimer: Das Investieren in Wertpapiere ist mit Risiken verbunden. Ihr handelt immer auf eure eigene Verantwortung! Bitte betreibt dabei immer eure eigene Recherche. Das gilt sowohl für Gebühren, Kennzahlen als auch für die Qualität von Aktien, Anleihen, ETFs und sonstigen Wertpapieren. Die genannten Informationen oder Kennzahlen wurden nach bestem Wissen und Gewissen notiert. Dabei besteht keine Garantie auf Richtigkeit oder Aktualität der Daten. Die genannten Informationen stellen keine Anlageberatung, keine Anlageempfehlung und auch keine Aufforderung zum Kauf oder Verkauf von Wertpapieren oder sonstigen Finanzprodukten dar. Es handelt sich zu keinem Zeitpunkt um eine Anlageberatung, Empfehlung, Steuerberatung oder sonstige fachliche Beratung.

Bei mit Stern (*) markierten Links handelt es sich um Affiliate-Links. Durch Nutzung dieser Links entstehen weder Nachteile noch Mehrkosten. Einige Anbieter ermöglichen dadurch sogar verbesserte Konditionen oder exklusive Boni und Prämien.

Wenn man bedenkt, dass der Freibetrag bis 1999 bei 6000 DM (3067 Euro) lag, sind selbst 1000 Euro ab 2023 ein Witz.

Wow – ja definitiv!

Super Entwicklung der Dividenden. Meinen Glückwunsch Lisa🤗. Von 2017 zu 2018 gab es einen höheren Sprung der Dividende. Hast du da mehr investiert, die Unternehmen mehr ausgeschüttet oder Strategiewechsel?

Aber mal schön zu sehen, wie sich sowas auf eine längere Zeit entwickelt.

Schade, dass die steuerliche Teilfreistellung nur bei Aktienfonds oder ETFs auf Aktien greift. Aus diesem Grund bin ich bisher ausschließlich in Aktienbasierte ETF´s investiert, da diese eine steuerliche Teilfreistellung von 30% haben. Somit kann ich jährlich bis zur 4338 Euro Dividen Steuerfrei erhalten. Die Steuerlast läge theoretisch bei o.g. Dividende bei 800,90 Dank Sparerfreibetrag von derzeit 801 fallen somit keine Steuern an.

Gruß Jens

Hallo Jens,

danke die für deinen Kommentar. Ich habe dazu ein wenig recherchiert und bin hier noch auf dem Faktor TER (ETF Verwaltungskosten) gestoßen, der hier bei den ETFs theoretisch noch mit eingerechnet werden muss / der bei Aktien nicht anfällt.

Hier wurde darüber diskutiert: Teilfreistellung von AktienETFs Vorteil gegenüber direkter Anlage in Aktien?

Ist ein spannendes Thema für einen eigenen Artikel – ich werde hier mal ein paar Szenarien vergleichen und durchrechnen. Danke dir!

Liebe Grüße

Ja mach das mal, würde mich auch interessieren ich habe derzeit die 4 u.g. ETF´s mit jeweils 1000 Anteilen und habe mir die TER kosten noch nie wirklich ausgerechnet.

Vanguard FTSE All-World Distributing – TER von 0,22%

Vanguard FTSE All-World High Dividend Yield Distributing – TER von 0,29%

SPDR S&P Global Dividend Aristocrats – TER von 0,45%

iShares STOXX Global Select Dividend 100 – TER von 0,46%

Deutlicher wird die Steuererparnis mit 30% Teilfreistellung (TFS), wenn ab 2023 der Sparerfreibetrag auf 1000 Euro steigt. Dies sind zwar nur 199 Euro mehr als bisher, aber dank TFS kann ich ab 2023 sogar bis zu 5416 Euro Dividenden Steuerfrei erhalten, also gegenüber den Vorjahren ein Plus von 1078 Euro.

Gruß Jens

Da hast du glaube einen Denkfehler. Der Sparerpauschbetrag gilt nur einmal pro Jahr auf alle deine Kapitaleinnahmen und nicht pro ETF oder wie kommst du auf 5.416€?

30% Teilfreistellung bedeutet, dass nur 70% der ETF Erträge Steuerpflichig sind. Bei 5416 Euro Dividenden somit 3791,20 davon wird die Abgeltungssteuer/ Soli mit 26,375% berechnet, bleiben 999,93 Euro Steuerpflichtig und bei einem Steuerfreibetrag von 1000 Euro ab dem Jahr 2023 fallen somit keine Steuern an.

Hallo Jens,

einen Rechner von Finanzfluss „Steuerfreibetrag von ETFs optimieren“ habe ich dazu entdeckt: Optimierung Sparerpauschbetrag

Hier kann man schon grob eine Einschätzung treffen.

Demnach wäre bei:

Annahme: Ausschüttungs- / Dividendenrendite: 2,5%

Maximalbetrag in ausschüttende ETFs: 45.771€

Anfallende Steuer auf Ausschüttung: 0,00€

Liebe Grüße

Hallo Lisa,

ich nutze den Rechner von https://www.justetf.com/de/etf-steuerrechner.html

Hallo Jens,

m. E. wird der Sparerfreibetrag mit dem steuerpflichtigen Gesamtertrag (bei TFS 70% der „Dividenden“) verrechnet und auf den Rest wird die Steuer ermittelt, so dass die Rechnung so ausschauen müßte:

5416,00 Euro Dividenden abzgl. 30% Teilfreistellung >>

3791,20 Euro steuerpflichtiger Gesamtertrag >>

-801,00 Euro Sparer-Pauschbetrag

2990,20 Euro Bemessungsgrundlage für KapSt + Soli (26,375%) >>

788,67 abzuführende Steuer

Gruß

TR

Wenn dem so wäre, würde der Steuerrechner von justetf falsch rechnen und meine Bank offenbar auch. Zumindest führt sie dann offenbar die fälligen Steuern nicht ans Finanzamt ab.

Gruß JK

Bei Weltsparen hab ich noch eine Rechnung gefunden

https://www.weltsparen.de/geldanlage/etf/steuern-etf/

Freistellungsauftrag und Teilfreistellung:

Im fünften Jahr verkaufen Sie Ihre ETFs. Sie haben eine Rendite von 2.461,31 EUR erzielt.

Zu versteuernde Rendite 2.461,31 EUR

Bereits über die Basiserträge und Vorabpauschalen versteuert (auch, wenn Sie die Steuern dank des Freistellungsauftrags nicht wirklich bezahlt haben) -20,96 EUR

Minus Freistellungsauftrag -801 EUR

Überbleibende zu versteuernde Rendite 1.639,35 EUR

Teilfreistellung (da Sie einen Aktienfonds hatten, sind 30% der über den Freistellungsauftrag hinaus erzielten Rendite steuerfrei) -491, 81 EUR (30% von 1.639,35 EUR)

Überbleibende zu versteuernde Rendite 1.147,54 EUR

Abgeltungssteuer 26,375 % von 1.147,54 EUR

Steuerlast 302, 66 EUR

Am Ende führt die Bank Steuern in Höhe von 302,66 EUR von der mit den ETFs erzielten Rendite ab. Ihr Gewinn nach Steuern umfasst also 2.158,91 EUR.

Wie man sieht ist der Unterschied fast zu vernachlässigen:

In dieser Rechnung sind die TER Nachteile von ETFs komplett abgegolten!

Man hat bei einem Verkauf seiner Anteile außerdem weiterhin die steuerlichen Vorteile der Teilfreistellung.

In der Regel ist dieses Argument sogar fast höher zu bewerten als die steuerlichen Abzüge der Dividendenzahlungen. Kommt aber natürlich auch auf die eigene Strategie an.

Deshalb gibt es hier auch keine eindeutige, endgültige Antwort auf die Frage „was ist besser?“

In dieser Kalkulation fließen außerdem nicht die Nachteile von Aktien-Dividenden bzgl. Quellsteuer / Sparerfreibetrag mit ein.

Auch diese kann man in seine Überlegungen mit einbeziehen.

Mein Fazit ist dass ETFs im Prinzip steuerlich einen zu enormen Vorteil haben. Gut für alle Arten von Anlegern und ein Grund selbst für Profis viel auch in ETFs zu investieren.

Der Sparerfreibetrag für Kapitaleinkünfte und Dividenden ist seit 1975 gleich. Er war geteilt in 750€ Freibetrag und 51€ Werbungskosten. Seit 1.1.2009 wurde er abgelöst durch 801€ Abgeltungssteuer/Person bis heute Wenn man bedenkt, dass die steuerfreie Unkostenpauschale der Bundestagabgeortneten in den letzten 15 Jahren um gut 25% gestiegen ist, kann man ermessen wie moralisch verkommen unsere Politiker sind. Dazu passt auch, dass es fast 50Jahre gedauert hat bis die Schwerbehinterten-freibeträge erhöht wurden.