In meinem letzten Podcast zum Thema Gesundheit und insbesondere Langlebigkeit habe ich bereits über einige Teilbereiche des Gesundheitswesens und explizite Aktien gesprochen, die ich sehr interessant finde.

Aber wie auch in der Folge zu hören war, ist es unglaublich schwierig, die „Gewinner“ zu identifizieren, da wahrscheinlich die meisten Leute einfach nicht über das nötige Fachwissen verfügen – mich eingeschlossen. Außerdem hätte man in den meisten Fällen wohl auch nicht genügend Einblick in die Unternehmen, um wirklich sicher entscheiden zu können, wo das eigene Kapital am besten aufgehoben ist. Daher kann es Sinn machen, nicht nur eine einzelne Aktie aus dem jeweiligen Themenbereich zu wählen, sondern eine breitere Auswahl zu treffen. Marktführer und große Unternehmen einer Branche, statt kleine Underdogs? Dabei handelt es sich sicherlich um eine Abwägung zwischen Chancen und Risiken.

Eine weitere Möglichkeit bieten auch hier ETFs. Exemplarisch habe ich zwei ETFs herausgesucht, die meinen Kriterien entsprechen und mit denen man die Entwicklung des Biotech- und Gesundheitssektors sehr gut abbilden kann. An dieser Stelle möchte ich darauf hinweisen, dass ich bisher in keinen der beiden ETFs investiert bin.

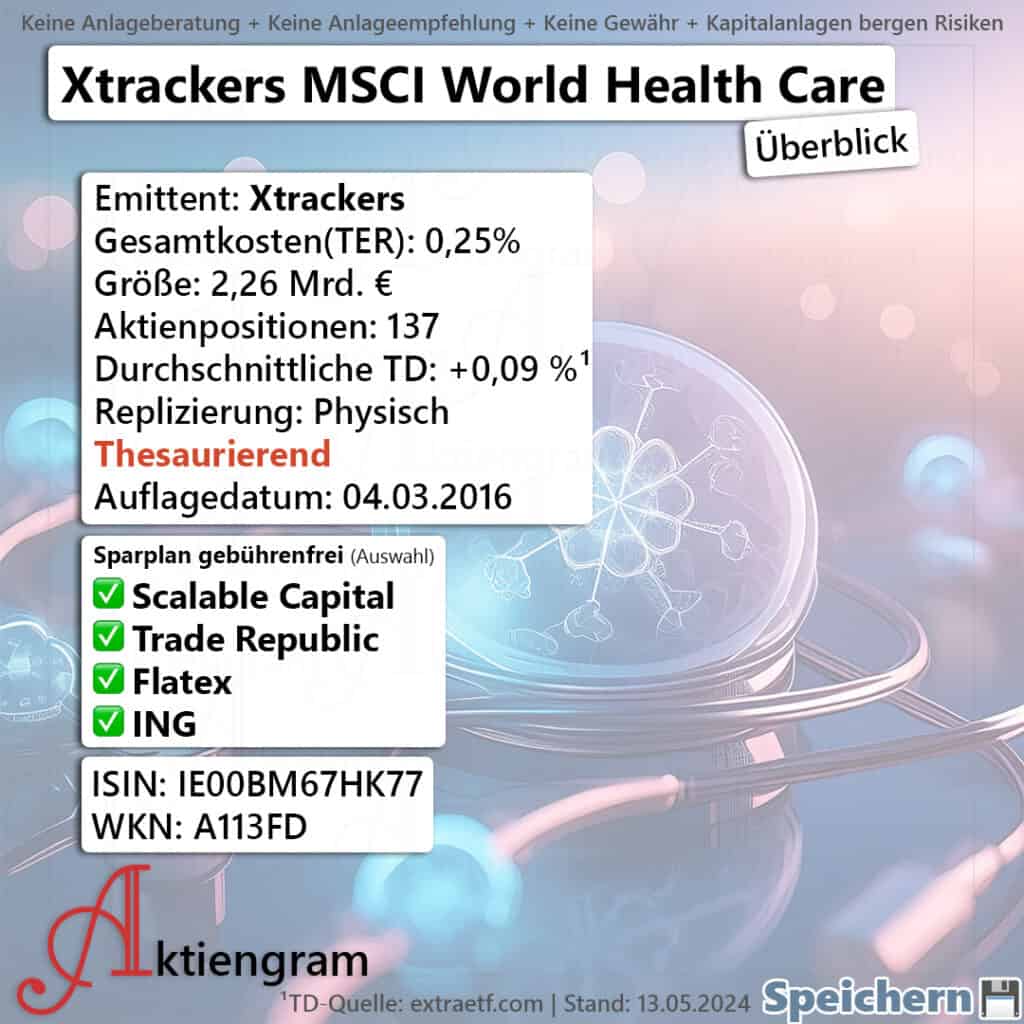

Bei beiden ETFs ist die TER meiner Meinung nach fair, wenn auch teurer als bei einem klassischen MSCI World oder ähnlichen ETFs. Außerdem sind beide ETFs thesaurierend, das heißt, sie legen etwaige Ausschüttungen der Unternehmen direkt wieder an und bilden den zugrunde liegenden Index physisch ab. Die im Index enthaltenen Aktien werden also tatsächlich vom ETF gekauft. Zudem ist das Fondsvolumen bei beiden Varianten groß genug, sodass man sich eigentlich keine großen Sorgen machen muss, dass der Anbieter den ETF nicht weiterführt und langfristig einstellt. Schauen wir uns die beiden ETFs genauer an.

Xtrackers MSCI World Health Care UCITS ETF

ISIN: IE00BM67HK77

TER: 0,25%

Replikation: Physisch

Ertragsverwendung: Thesaurierend

Fondsvolumen: 2,26 Mrd. €

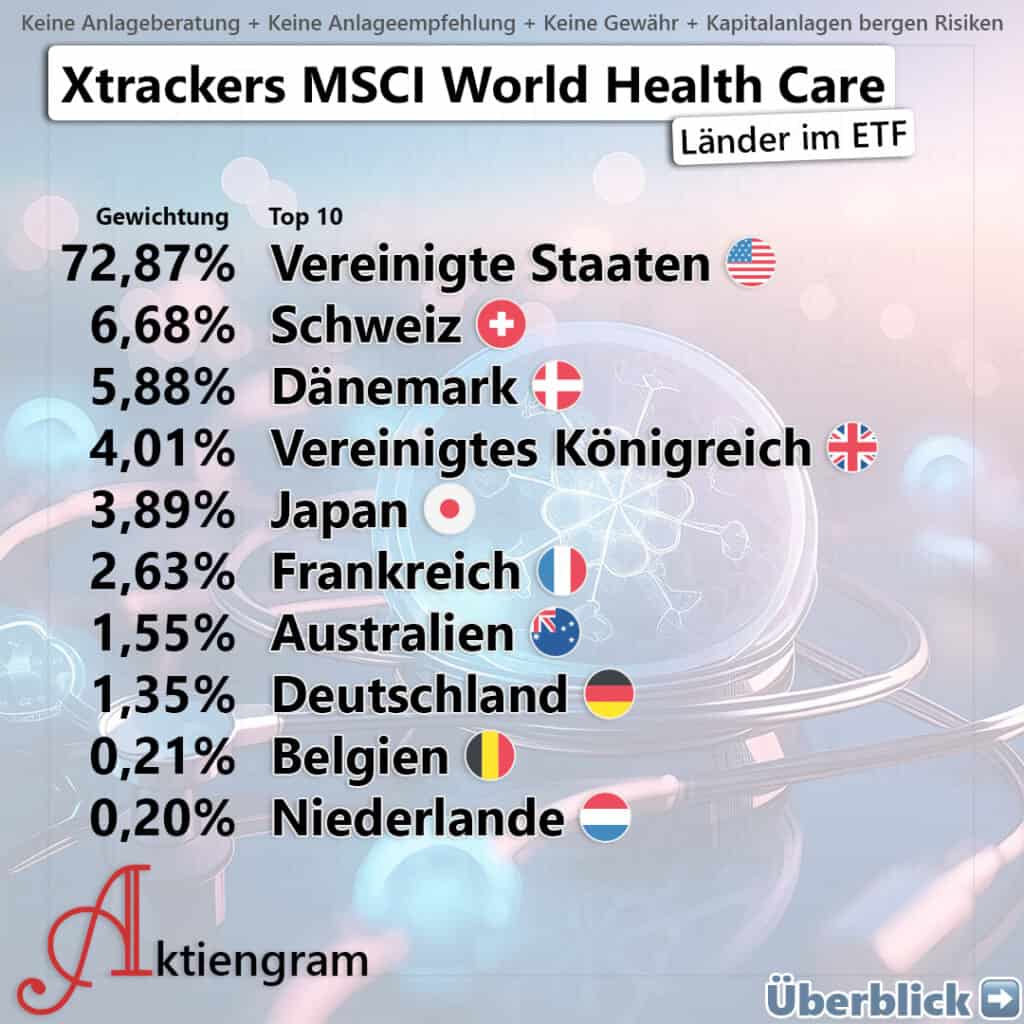

Der Xtrackers MSCI World Health Care ist ein diversifizierter ETF und investiert in insgesamt 152 Unternehmen aus den Industrieländern, wobei die USA mit knapp 73 Prozent deutlich überwiegt. Dicht dahinter folgen:

- Schweiz (6,68%)

- Dänemark (5,88%)

- Vereinigtes Königreich (4,01%)

- Japan (3,89%)

Die enthaltenen Branchen sind hier deutlich ausgewogener, sodass 44,31 % des Fondsvolumens in Unternehmen aus der Pharmabranche investiert sind. Es folgen 7 weitere Branchen:

- Medizinprodukte & Geräte (18,49%)

- Krankenversicherungen (11,50%)

- Biotechnologie (11,28%)

- Med. Diagnostik & Forschung (9,71%)

- Gesundheitsdienstleister (2,42%)

- Medizinischer Vertrieb (2,04%)

- Chemikalien (0,25%)

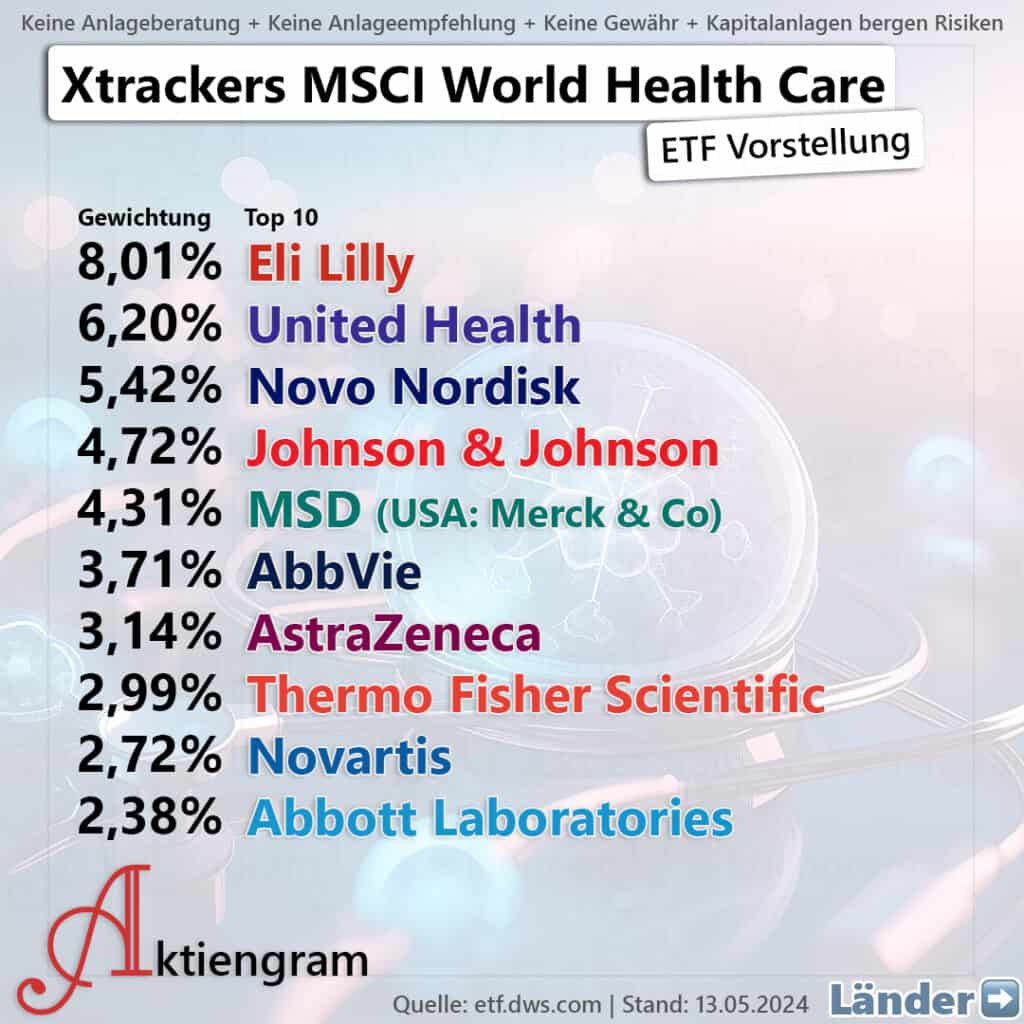

Unter den größten Positionen findet sich das „Who is Who“ des Gesundheitswesens und kein unbekanntes Unternehmen. Die Top 10 stellen sich wie folgt dar:

- Eli Lilly (8,01%)

- UnitedHealth (6,20%)

- Novo Nordisk (5,42%)

- Johnson & Johnson (4,72%)

- MSD (USA: Merck & Co) (4,31%)

- AbbVie (3,71%)

- AstraZeneca PLC (3,14%)

- Thermo Fisher Scientific Inc (2,99%)

- Novartis (2,72%)

- Abbott Laboratories (2,38%)

Bei der Auflistung fällt auf, dass es sich eher um die großen Pharmaunternehmen handelt, aber man darf nie vergessen, dass auch diese Unternehmen innovative Ansätze verfolgen und immer wieder kleinere Start-Ups und kleinere Unternehmen mit vielversprechenden Ansätzen aufkaufen. So ist beispielsweise Novo Nordisk auch in der Stammzellenforschung sehr aktiv, obwohl das Hauptgeschäft in der Bekämpfung von Stoffwechselkrankheiten und Fettleibigkeit liegt. An dieser Stelle fällt auf, dass die Top 10 des ETF nicht weniger als 43,24% ausmachen. Die restlichen 142 Positionen fallen somit deutlich weniger ins Gewicht.

Hier geht es zum ETF-Profil auf der Webseite von Xtrackers.

iShares Nasdaq US Biotechnology UCITS ETF

ISIN: IE00BYXG2H39

TER: 0,35%

Replikation: Physisch

Ertragsverwendung: Thesaurierend

Fondsvolumen: 439 Mio. €

Der zweite ETF, den ich kurz vorstellen möchte, deckt weniger den gesamten Gesundheitssektor ab, sondern konzentriert sich explizit auf den Biotechnologiesektor. Es handelt sich um den iShares Nasdaq US Biotechnology. Der ETF investiert in 226 Positionen, die, wie der Name schon sagt, überwiegend aus den USA stammen (88,01%) und dem Biotechnologiesektor angehören. Allerdings nicht ausschließlich. Entscheidend für die Aufnahme in den ETF ist, dass die Aktien der Unternehmen an der Nasdaq in den USA gelistet sind. Dementsprechend finden sich auch Unternehmen mit Sitz in folgenden weiteren Ländern

- Vereinigtes Königreich (5,49%)

- Frankreich (1,38%)

- Deutschland (1,06%)

- Dänemark (1,02%)

- weitere Länder unter 1% Gewichtung

Auch auf die Branchenverteilung bin ich im vorigen Abschnitt bereits kurz eingegangen. Trotz des eindeutigen Namens des ETF finden sich bei den enthaltenen Branchen neben ca. 64% Biotechnologieunternehmen auch gut 31% Pharmaunternehmen, 4,3% Diagnostik & Forschung sowie 0,3% Medizinprodukte & Geräte.

Unter den Top 10 befinden sich ebenfalls einige sehr bekannte Unternehmen, aber auch solche, die vielen unbekannt sein dürften.

- Gilead Sciences Inc. (8,22%)

- Amgen Inc. (8,20%)

- Regeneron Pharmaceuticals Inc. (8,13%)

- Vertex Pharmaceuticals Inc. (8,01%)

- Moderna Inc. (4,12%)

- AstraZeneca PLC ADR (3,99%)

- Biogen Inc. (3,32%)

- Illumina Inc. (2,26%)

- Alnylam Pharmaceuticals (1,91%)

- Biomarin Pharmaceutical Inc. (1,64%)

Auch bei diesem ETF sind die Top 10 mit insgesamt 49,82% extrem hoch gewichtet. Insbesondere wenn man bedenkt, dass der ETF insgesamt 226 Positionen enthält. Ein Großteil der enthaltenen Werte wird also zumindest keinen Einfluss auf die Performance des ETFs haben. Was ich im Biotech-Sektor gar nicht so schlecht finde. Wie wir im Podcast gehört haben, ist es hier unglaublich schwierig, erfolgreiche Unternehmen zu finden. Man kann also fast davon ausgehen, dass ein nicht unerheblicher Teil der Positionen im ETF in den nächsten 10 Jahren pleite gehen wird. Aufgrund der geringen Gewichtung werden sie aber die Performance des ETFs nicht allzu sehr beeinflussen. Diejenigen Unternehmen, die sich aus der Masse der 226 durchsetzen und erfolgreich werden, erhalten im Laufe der Jahre automatisch eine höhere Gewichtung im ETF.

Hier geht es zum ETF-Profil auf der Webseite von iShares.

Fazit

Nachdem wir uns die beiden ETFs etwas genauer angeschaut haben, würde mich interessieren, wie ihr den Biotech- bzw. Healthcare-Sektor einschätzt und ob ihr bereits gezielt in einzelne Unternehmen oder ETFs investiert seid. Wie bereits erwähnt, besitze ich derzeit keinen der beiden ETFs und decke den Gesundheitssektor derzeit hauptsächlich über Einzelaktien und mehrere weltweit gestreute ETFs wie z.B. den Vanguard FTSE All World High Dividend ab, der auch knapp 9% Pharmaunternehmen enthält. Speziell im Bereich Biotechnologie bin ich derzeit weniger investiert, da ich mir hier keine Expertise zutraue. Ein ETF wäre daher wahrscheinlich die beste Wahl, wenn ich mich dazu entschließen sollte, eine Position in diesem Bereich aufzubauen.

Lasst mich eure Meinung gerne in den Kommentaren wissen.

Hat dir dieser Artikel gefallen oder weitergeholfen?

Wenn du meine Arbeit rund um Aktiengram unterstützen möchtest, freue ich mich sehr über eine Spende an die Aktiengram Stiftung. Mit diesen Geldern unterstütze ich Projekte rund um das Thema Finanzen. Danke fürs Lesen und Mitwirken! ♥️

Übrigens: Spenden über bcause sind steuerlich absetzbar. Deine Einzahlung gilt gemäß § 10b EStG als Spende an die gemeinnützige bcause-Treuhandstiftung. Du erhältst automatisch eine Spendenquittung nach jeder Einzahlung.

Meine eigenen Accounts sind hier verlinkt, darüber hinaus habe ich keine. ⚠️ Passt hier immer auf, auch bei TikTok, WhatsApp und anderen Plattformen gibt es häufig Fake Accounts, die meine Inhalte duplizieren und euch teilweise sogar aktiv anschreiben.

📀 Disclaimer: Das Investieren in Wertpapiere ist mit Risiken verbunden. Ihr handelt immer auf eure eigene Verantwortung! Bitte betreibt dabei immer eure eigene Recherche. Das gilt sowohl für Gebühren, Kennzahlen als auch für die Qualität von Aktien, Anleihen, ETFs und sonstigen Wertpapieren. Die genannten Informationen oder Kennzahlen wurden nach bestem Wissen und Gewissen notiert. Dabei besteht keine Garantie auf Richtigkeit oder Aktualität der Daten. Die genannten Informationen stellen keine Anlageberatung, keine Anlageempfehlung und auch keine Aufforderung zum Kauf oder Verkauf von Wertpapieren oder sonstigen Finanzprodukten dar. Es handelt sich zu keinem Zeitpunkt um eine Anlageberatung, Empfehlung, Steuerberatung oder sonstige fachliche Beratung.

Bei mit Stern (*) markierten Links handelt es sich um Affiliate-Links. Durch Nutzung dieser Links entstehen weder Nachteile noch Mehrkosten. Einige Anbieter ermöglichen dadurch sogar verbesserte Konditionen oder exklusive Boni und Prämien.

Der erste ETF ist von der Zusammensetzung deutlich interessanter, die größten Positionen zudem risikoärmer. Beim zweiten ETF überwiegen für mich die Risiken deutlich die Chancen. Tendenziell würde ich dazu raten, in der Branche Einzelinvestments vorzunehmen. Eli Lilly, Novo Nordisk, UnitedHealth waren in der Vergangenheit durchaus lukrativ. Johnson&Johnson, Gilead, Moderna, Astra würde ich dagegen meiden. Bei Novo Nordisk sollte man nicht zu sehr auf die inkretinbasierten Therapeutika denken, wenn man investieren möchte. Die Konkurrenz schläft nicht. Amgen und Eli Lilly sind hier potente Rivalen. In den ETFs sind zu viel Spreu und Weizen zusammen in einem Topf. Letztlich kann das zu einem Nullsummenspiel führen, was die Rendite schmälert. Wer will das schon….

Hallo Lisa, bzgl. ETF auf Biotechnologie: In so einem speziellen Segment wie Biotechnologie dürfte die Theorie effizienter Märkte nicht gelten. Aus diesem Grund setzte ich dort auf aktiv gemanagte Fonds mit medizinischem Sachverstand im Fondsmanagement, die auf lange Sicht (> 10 Jahre) den Index outperformen. Ich denke die Gebühr ist in diesem Fall gut angelegt.