Aloha! Heute mal ein vielleicht kontroverses Thema: REIT-ETFs – Das Beste aus 2 Welten?

Ich hatte euch bereits auf Instagram ein wenig mitgenommen bei meiner bisher erfolglosen Immobiliensuche; wenn man sich darüber mit anderen Menschen unterhält dann gibt es hier in meinem Empfinden häufig ein Schwarz-Weiß-Denken.

Die eine Seite liebt Immobilien und das Investieren in eben solche, die andere möchte am liebsten nichts damit zu tun haben, nichts verwalten, nichts „immobiles“ besitzen.

Die Investition in einen REIT-ETF könnte also für die zuletzt genannte Kategorie eine attraktive Möglichkeit sein, auch ohne den eigenen Besitz vom Immobilienmarkt zu profitieren.

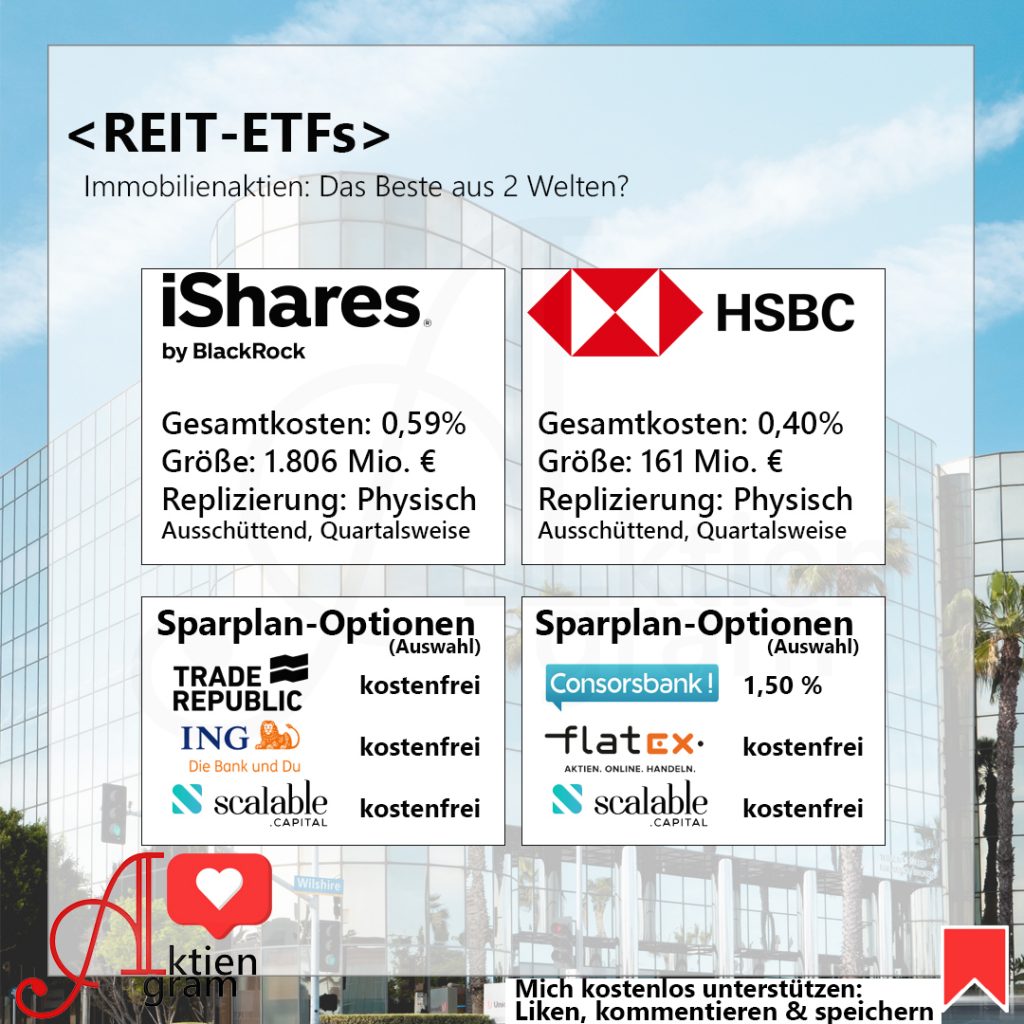

Hier im Beitrag habe ich einmal zwei sehr ähnliche REIT ETFs vorgestellt; der erste wurde von iShares, der zweite wird von HSBC herausgeben.

(Fun Fact am Rande: Den HSBC-REIT-ETF fand man auch eine Zeit lang im Portfolio von Thomas von Finanzfluss. Mittlerweile ist er dort nicht mehr enthalten. 🙂 )

Kurz zu den Unterschieden:

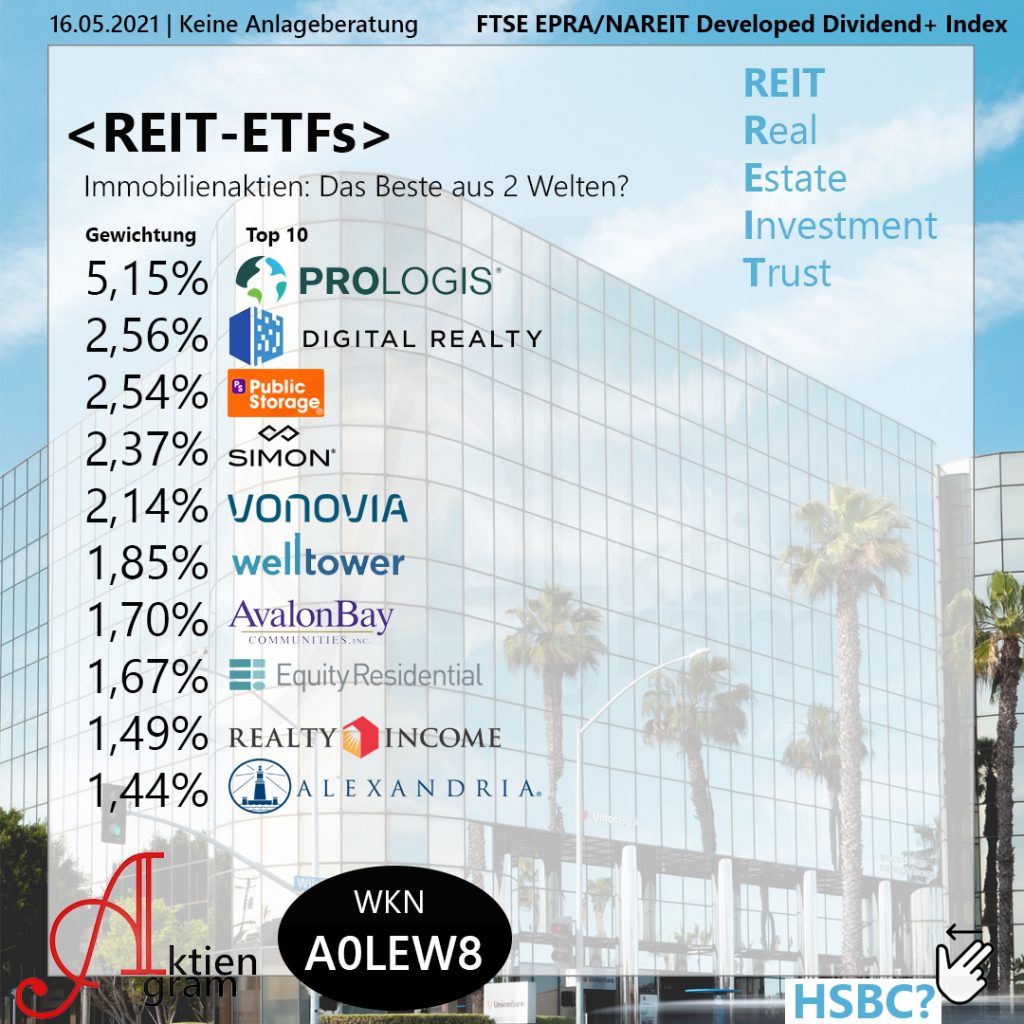

Der iShares REIT ETF bildet den FTSE EPRA/NAREIT Developed Dividend+ Index ab. Dieser bietet Zugang zu börsennotierten Immobilienunternehmen und Real Estate Investment Trusts (REITs) aus entwickelten Ländern weltweit, mit Ausnahme von Griechenland. Die auf ein Jahr prognostizierte Dividende muss 2% oder mehr betragen.

Der HSBC ETF ist diesem sehr ähnlich, er bildet den FTSE EPRA/NAREIT Developed Index ab, mit Zugang zu den größten börsennotierten Immobilienunternehmen aus Industrieländern weltweit.

Die Unterschiede seht ihr auf der 3. Slide; in Sachen Fondsvolumen und TER sind hier einige Unterschiede zu sehen.

Ähnliche ETFs mit diesem Fokus

- Amundi ETF FTSE EPRA NAREIT Global UCITS ETF DR

- SPDR Dow Jones Global Real Estate UCITS ETF

- CSIF (IE) FTSE EPRA Nareit Developed Green Blue UCITS ETF B USD

- VanEck Vectors Global Real Estate UCITS ETF

Quelle: justetf.com

Was sagt ihr zu diesem Thema? Sind REIT-ETFs interessant für euch?

Ich selbst bin aktuell in Vonovia sowie Realty Income investiert und überlege gerade, hier vielleicht eine Ergänzung vorzunehmen.

Keine Anlageberatung – keine Anlageempfehlung – Keine Gewähr – Keine Haftung

Die mit Stern(*) markierten Links sind Affiliate-Links.

Moin,

beim Thema REIT ETF vermisse ich fast immer meine Wahl: Lyxor FTSE EPRA/NAREIT Global Developed UCITS ETF – Dist (EUR) (ISIN LU1832418773, WKN LYX0Y2).

Gar nicht so teuer, tracking difference okay, Größe vom Umbrella Fonds auch. Aber vor allem nicht physisch replizierend, sondern Nachbildung per Swap – daher (fast?) der einzige REIT ETF mit 70% steuerlicher Teilfreistellung auf Gewinne und Dividenden. Schlägt meiner Recherche nach dadurch alle anderen in der Performance.

Viele Grüße!

Danke dir, sehe ich mir an!

Liebe Grüße

Und?:)

Anzeige

Hallo Lisa,

interessante ETFs.

Du investiert ja auch direkt in REIT-Aktien in den USA, wie Realty Income. Ist für deutsche Anleger etwas besonderes zu berücksichtigen, da bei (M)LPs und REITs in den USA die Besteuerung nur 10% auf Unternehmensebene durchgeführt wird? Ist dann eine Steuererklärung in den USA Pflicht? Oder wird der Maximalsatz von 35, bzw. 39% abgezogen und eine Erstattung nicht durchgeführt? Dann kommt noch 25% dt. KESt drauf. Lohnt sich der Aufwand bei einer Dividende von 120 EUR p.a.?

Und wie ist Deine Erfahrung mit Scalable Capital was Dividenden angeht. Die haben für die USA einen „Qualified Intermediary“-Status.

Viele Grüße

Stefan

Hallo Stefan,

danke dir!

Die Realty Income Aktien habe ich selbst bei comdirect; hier keine Probleme bzgl. Steuern / Abrechnungen – werden „ganz normal“ besteuert mit 15%. (Weiter unternehme ich hier nichts.)

Lediglich zum Jahresbeginn habe ich häufiger mitbekommen, dass bei Neobrokern hier teilweise Storno-Buchungen stattfinden oder nachträglich Verrechnungen.

Scalable hat den „Qualified Intermediary“ Status meines Wissens nach über die zugrunde liegende Baader Bank; ich bin hier nicht weiter tätig geworden.

Hoffe das hilft dir weiter.

Liebe Grüße