Hallo Leute!

Heute gibt es wieder einen Börsenbegriff. Es dreht sich alles um den Cashflow. 🙂

Die heutige Erklärung ist dabei nur Teil 1 zum Gesamtthema Cashflow – zum Free Cashflow (FCF) gibt es noch einen extra Beitrag.

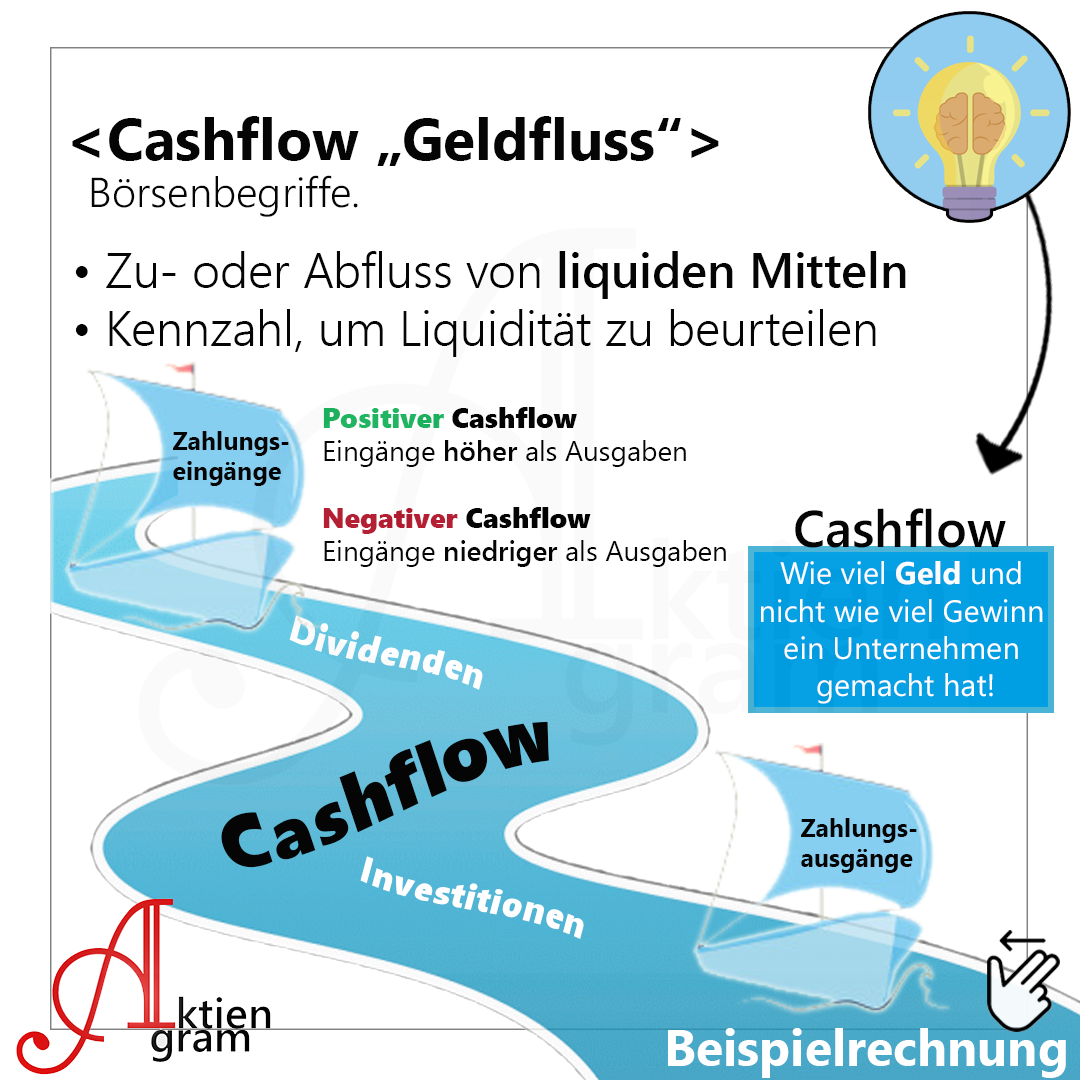

Cashflow

Kurzdefinition

Das Wort Cashflow bedeutet frei übersetzt „ Geldfluss“ oder „Kapitalfluss“.

Er bezeichnet den Zu- oder Abfluss von liquiden Mitteln, umfasst also die Zahlungsströme, die in ein Unternehmen hinein und heraus fließen. Er wird als Kennzahl verwendet, um die Liquidität eines Unternehmens beurteilen zu können.

Ist der Cashflow in einem Geschäftsjahr positiv, ergibt sich ein Jahresüberschuss, ist er negativ, ergibt sich ein Jahresfehlbetrag.

Kernpunkte

- Der Cashflow gibt an, wie viel Geld und nicht wie viel Gewinn ein Unternehmen gemacht hat.

- Durch einen positiven Cashflow wird signalisiert, dass das Unternehmen liquide Mittel (Barreserven) hat, die für Investitionen oder Auszahlungen (Dividenden) an Aktionäre verwendet werden können.

- Der Cashflow besteht aus den drei Bereichen der betrieblichen Tätigkeit, den Investitionen und dem Finanzierungsgeschäft des Unternehmens.

- Der Cashflow aus betrieblicher Tätigkeit wird auch operativer Cashflow genannt. Er umfasst alle Cashflows, die durch die Hauptgeschäftsaktivitäten eines Unternehmens generiert werden. Es werden nur Erträge und Ausgaben der normalen Geschäftstätigkeit mit einbezogen, zum Beispiel die Produktionskosten.

- Der Investitions-Cashflow umfasst alle Käufe von Kapitalvermögen und Investitionen.

- Der Finanzierungs-Cashflow umfasst alle Einnahmen aus der Beschaffung von Fremdkapital (Emission von Schuldtiteln) und Eigenkapital (Aktienemission) sowie Zahlungen des Unternehmens.

- Der Free Cashflow ist eine Kennzahl, die von Analysten häufig zur Beurteilung der Rentabilität eines Unternehmens verwendet wird. Er stellt den Cashflow dar, den ein Unternehmen nach Berücksichtigung der Mittelabflüsse zur Unterstützung des Geschäftsbetriebs und zur Aufrechterhaltung seines Kapitalvermögens generiert.

- Operativer Cashflow – Cashflow aus Investitionen = Free Cashflow. Die Kennzahl verdeutlicht, viel Geld für die Aktionäre eines Unternehmens tatsächlich übrig bleibt. Sie kann, anders als der Nettogewinn nicht so leicht manipuliert werden.

Bedeutung des positiven oder negativen Cashflow

Annahme: Es wurde ein Cashflow in Höhe von 60.000€ und ein Gewinn in Höhe von 20.000€ erzielt. Während der Gewinn darüber Auskunft gibt, wie viel an die Eigentümer ausgeschüttet werden kann, gibt der Cashflow an, wie viel liquide Mittel, also „Geld“ erwirtschaftet wurden. Der Cashflow in Höhe von 60.000€ kann dazu verwendet werden, eine Investition zu tätigen (z.B. um eine neue Produktionsmaschine anzuschaffen), einen bestehenden Kredit zu tilgen oder das erwirtschaftete Geld im Unternehmen zu belassen, um die Liquidität zu erhöhen. Es entsteht also ein positiver Cashflow.

Bei einem negativen Cashflow hat das Unternehmen kein Geld verdient, sondern musste Geld für das (operative) Geschäft verwenden. Das Geld ist nicht unbedingt verloren, sondern steckt ggfs. nur in den Vorräten oder Forderungen.

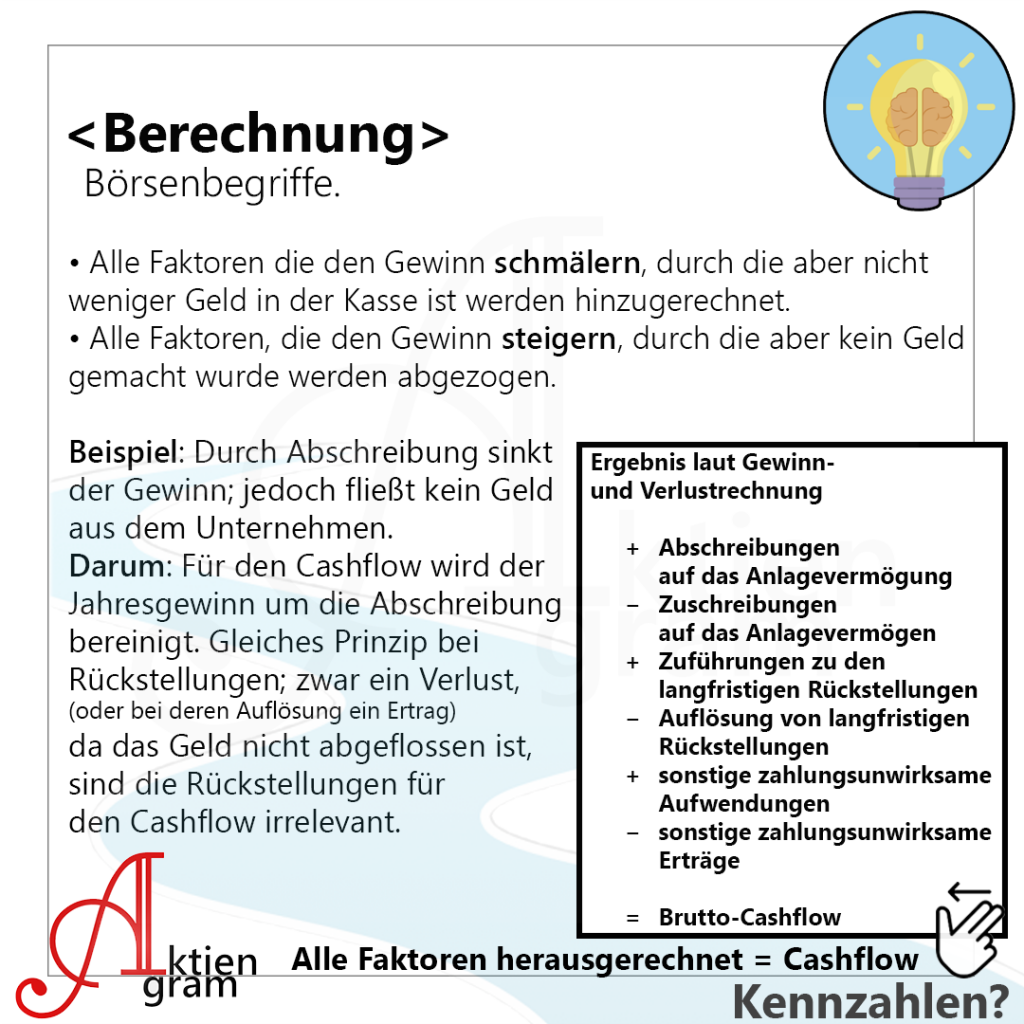

Cashflow-Berechnung

Nehmen wir an, der Gewinn eines Geschäftsjahres beträgt: 110.000€. Es werden 60.000€ abgezogen für Gehälter, 20.000€ für Abschreibungen und 10.000€ für die Bildung der Garantierückstellung. Übrig bleiben: 20.000€ als Jahresüberschuss.

Die indirekte Berechnung des Cashflows addiert zum Jahresüberschuss die „nicht zahlungswirksamen Aufwendungen“, die den Gewinn gemindert haben – hier sind das die Abschreibungen und die Zuführung zur Garantierückstellung, denn diese wurden nicht direkt ausgezahlt. Die Gehälter beispielsweise werden hier nicht betrachtet, denn sie sind bereits vom Unternehmen abgeflossen.

Alle Faktoren die den Gewinn schmälern, durch die aber nicht weniger Geld in der Kasse ist werden hinzugerechnet. Alle Faktoren, die den Gewinn steigern, durch die aber kein Geld gemacht wurde werden abgezogen.

Jahresüberschuss nach Steuern = 20.000€

+ Abschreibungen* + 30.000€ ->

+ Zuführung zur Garantierückstellung + 10.000€

= Cashflow = 60.000€

* Durch eine Abschreibung sinkt der Gewinn, jedoch fließt effektiv kein Geld aus dem Unternehmen.

Darum: Für den Cashflow wird der Jahresgewinn (Überschuss) um die Abschreibung bereinigt. Gleiches Prinzip bei Rückstellungen; zunächst zwar ein Verlust, oder bei deren Auflösung ein Ertrag, da das Geld jedoch nicht vom Unternehmen abgeflossen ist, sind die Rückstellungen für den Cashflow irrelevant.

Sind also alle Faktoren herausgerechnet, ergibt das den Cashflow.

Cashflow-Marge

In unserem Beispiel beträgt der Gewinn:

110.000€

– 60.000€ (Gehalt)

– 20.000€ (Abschreibungen)

– 20.000 € (Aufwand für die Bildung der Garantierückstellung)

= 20.000€

Aus diesem Beispiel lässt sich auch die Cashflow-Marge berechnen:

Cashflow-Marge = Cashflow / Umsatz = 60.000 € / 110.000 € = 0,54 = 54 %.

Free Cash Flow („freier Geldstrom“)

Wir nehmen an, ein Unternehmen hat einen hohen Cashflow, aber auch sehr viele Konkurrenten und Wettbewerber, sodass der ganze Cashflow für neue Investments benötigt wird.

Der hohe Cashflow ist dann zwar „schön“, nutzt dem Firmeninhaber aber nichts, weil er nicht ausgezahlt werden kann, sondern nur für die Investments genutzt werden muss.

Der Free Cashflow sagt also aus, wie viel Geld tatsächlich für Ausschüttungen (Dividenden, Investitionen) zur Verfügung stehen.

Wie wir bereits wissen: Der operative Cashflow ist der Cashflow aus Geschäftstätigkeit. Er sagt aus wie viel Geld das Unternehmen mit seinem Geschäftsbetrieb in einer Zeitperiode erwirtschaftet hat.

Dieser wird mit dem Cashflow aus den Investitionen addiert. Der Cashflow aus Investitionen ist fast immer negativ, er wird also faktisch vom Operativen Cashflow abgezogen.

Einzahlungen aus Anlageabgängen (Investitionen) – Auszahlungen für Anlageinvestitionen (Investments) = Cashflow aus Investitionstätigkeiten

Free Cashflow addiert beide Kennzahlen:

Operativer Cashflow – Cashflow aus Investitionen = Free Cashflow (FCF)

Verwendung für Dividenden, Aktienrückkäufe, Schulden Tilgung, etc.

Formel, Free Cash Flow:

Jahresüberschuss

+ Abschreibungen /Veränderungen

=> Operativer Cashflow

+ Investitionen

=> Free Cash Flow

Beispielrechnung:

Gewinn = 500.000€

+ Abschreibungen 50.000€

– Investitionen 150.000€

+ Erhöhung von Verbindlichkeiten, 30.000€

= 430.000€ operativer Cashflow

Anschaffung einer neuen Produktionsmaschine:

-250.000€

=> 180.000 Free Cashflow

Der Free Cash-Flow ist der frei verfügbare Cashflow und eine der wichtigsten Kennziffern bei der Aktienbewertung. Er verdeutlicht, wie viel Geld für die Dividenden der Aktionäre bzw. Gesellschafter oder für eine fällige Rückführung der Fremdfinanzierung verbleibt. Der FCF dient auch als Indikator für die Rückzahlungsfähigkeit von Krediten und wird deshalb oft als Berechnungsgrundlage der Finanzierungskapazität verwendet.

Unternehmen, denen es gelingt den großen Teil ihrer Gewinne als Free Cash Flow zu erwirtschaften, sind an der Börse besonders wertvoll und verfügen meist über ein besonders hohes, langfristiges Renditepotential. Denn sie können trotz Investitionen in das eigene Wachstum an ihre Aktionäre Dividenden auszahlen. Dadurch kann einerseits langfristigem Kurspotential, als auch von Dividendenzahlungen „doppelt“ profitiert werden.

Betrachtung des Cashflow bei der Aktienbewertung

Der Cashflow kann aussagen, ob sich der Kauf einer Aktie für die Zukunft lohnen wird oder nicht. Dazu wird der Cashflow je Aktie mit dem momentanen Aktienkurs betrachtet. Die daraus resultierende Kennzahl nennt sich Kurs-Cashflow-Verhältnis, kurz KCV. Wie beim Kurs-Gewinn-Verhältnis gilt: Je niedriger das KCV im Vergleich zum Wert einer anderen Firma aus der gleichen Branche ausfällt, umso besser – denn umso günstiger bewertet ist die Aktie.

Für Privatanleger ist es allerdings häufig schweirig, den KCV zu ermitteln, denn die Kennzahl wird selten ausgewiesen.

Dazu ein Beispiel:

Bei einer Aktie lässt sich die „Rendite“ nicht so einfach bestimmen wie etwa bei einer Anleihe, bei der alle Faktoren bereits im Vorfeld bekannt sind. Denn die Aktionäre bekommen im Gegensatz zu den Anleiheinvestoren keine fixen Zahlungen zu fixen Zeitpunkten, sondern ihnen stehen alle Cashflows nach Bedienung aller anderen Verbindlichkeiten des Unternehmens zu.

Werden Annahmen über die künftige Geschäftsentwicklung getroffen, so können auch Annahmen über die künftigen Free Cash Flows getroffen werden. Diese kann man sich dann wie eine Zinszahlungsreihe vorstellen. Sie stellen den Nutzen für uns Aktionäre dar. Entweder können sie vollständig für Dividendenzahlungen und Aktienrückkäufe verwendet werden, von denen wir Aktionäre unmittelbar profitieren, oder durch Zukäufe wird der künftige Free Cash Flow-Strom noch weiter erhöht.

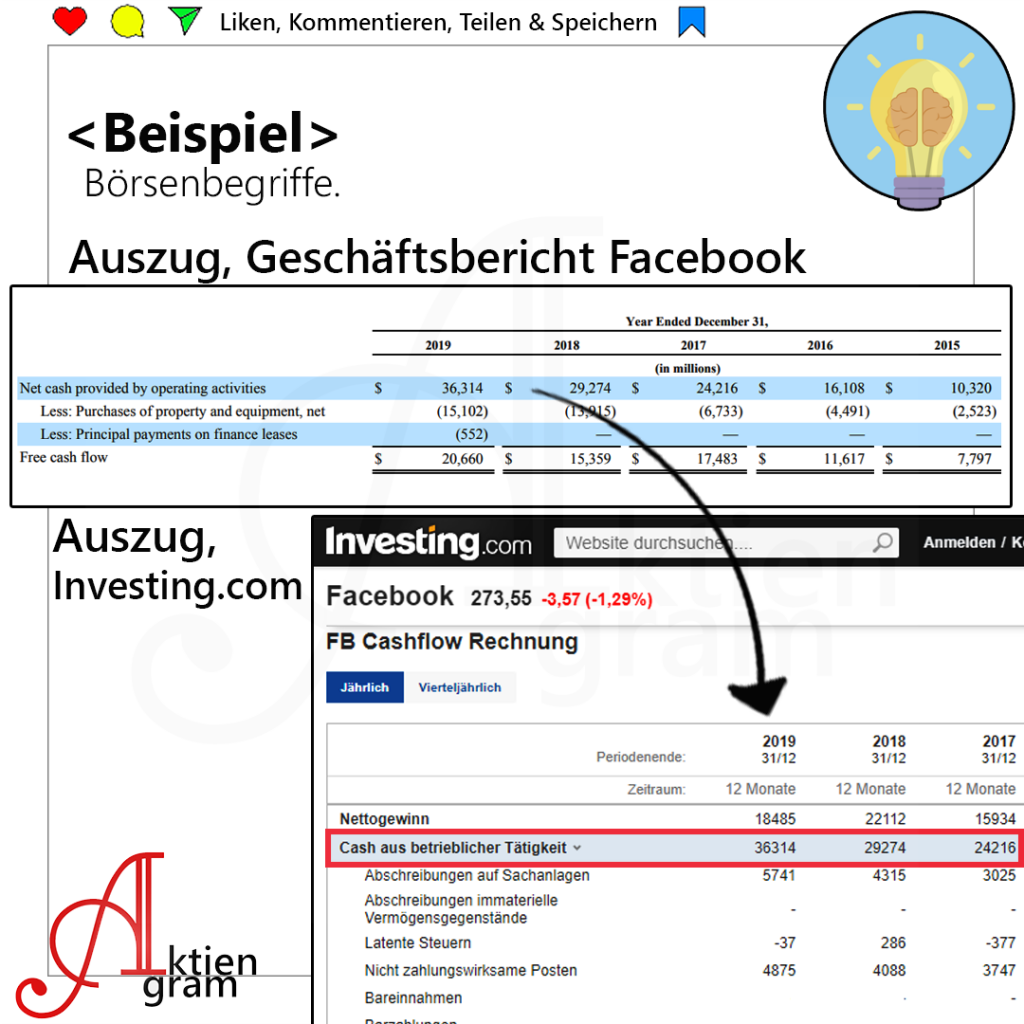

Hier einmal beispielhaft, ein Auszug aus dem Geschäftsbericht von Facebook, 2019:

Eine schöne, knackige Definition von Lynxbroker.com:

Der Begriff „Cash Flow“ klingt beeindruckend, ist aber eigentlich nichts anderes als das Ergebnis einer Einnahmeüberschussrechnung. Es ist die Differenz zwischen allem, was an Geld hereinkommt und dem, was an Geld abfließt, egal, welchen Auslöser diese Geldflüsse haben. Voraussetzung ist nur, dass die in Zusammenhang mit dem Betriebszweck stehen.

Quelle: Lynxbroker.com