Im heutigen Beitrag soll es einmal um die Investition in chinesische Aktien mit einem CSI 300 Swap ETF (ISIN: LU0779800910) gehen. Da der chinesische Markt im Vergleich zu den westlichen Märkten sehr abgeschottet ist, sind die Investitionsmöglichkeiten entsprechend eingeschränkt. Sicherlich hat der eine oder andere schon von den verschiedenen Aktienklassen gehört, in denen chinesische Aktien an der Börse zu finden sind. Gefühlt gibt es ein halbes Alphabet chinesischer Aktien:

- A-Aktien

- B-Aktien

- H-Aktien

- Red-Chips

- P-Chips

- N-Aktien

- ADRs

Wer sich genauer über die einzelnen Klassen informieren möchte kann sich gerne mal den Beitrag von @prof.goldgraf vom 05.08.2021 bei Instagram anschauen.

Im heutigen Beitrag soll es aber vor allem um Investitionen in A-Shares gehen. Das sind die Aktien, die hauptsächlich an den Börsen in Shanghai oder Shenzhen gehandelt werden. Diese Börsenplätze stehen uns als ausländische Privatanleger nicht zur Verfügung, sodass wir diese Aktien eigentlich nur über andere Finanzprodukte wie ETFs erwerben können, da mittlerweile einige Institutionen wie Blackrock etc. an den chinesischen Börsen aktiv sein dürfen.

Warum A-Aktien?

Viele andere Arten von Aktien, insbesondere P-Chips (oft an den ISIN-Kürzeln KYG… zu erkennen) und N-Chips, die in den USA notiert sind, obwohl es sich eigentlich um chinesische Unternehmen handelt, befinden sich in einer rechtlichen Grauzone. Die ausgegebenen Aktien laufen nicht auf das eigentliche Unternehmen, sondern auf eine Art „Briefkastenfirma“, sogenannte VIE’s (Variable Interest Entity), die es den chinesischen Unternehmen erleichtern im Ausland gehandelt zu werden. Problematisch ist, dass dieses Vorgehen von der chinesischen Regierung nicht offiziell erlaubt ist, sondern bisher nur gebilligt wurde.

Aus diesem Grund habe ich persönlich Investitionen in chinesische Aktien, die sich auf diese Vehikel stützen und daher ohne Probleme an deutschen Börsen gehandelt werden können, in meinem Depot stark reduziert oder verkauft.

Wer dennoch einen Teil seines Depots in China anlegen möchte, ohne dieses rechtliche Risiko einzugehen, kann sich in der Welt der ETFs umsehen. Einige der ETFs ermöglichen das Investieren in die „richtigen“ chinesischen A-Aktien. Einen noch etwas außergewöhnlicheren und spannenden Weg bietet hier der Xtrackers CSI300 Swap UCITS ETF 1C mit der WKN: DBX0M2.

Der Xtrackers CSI300 ETF

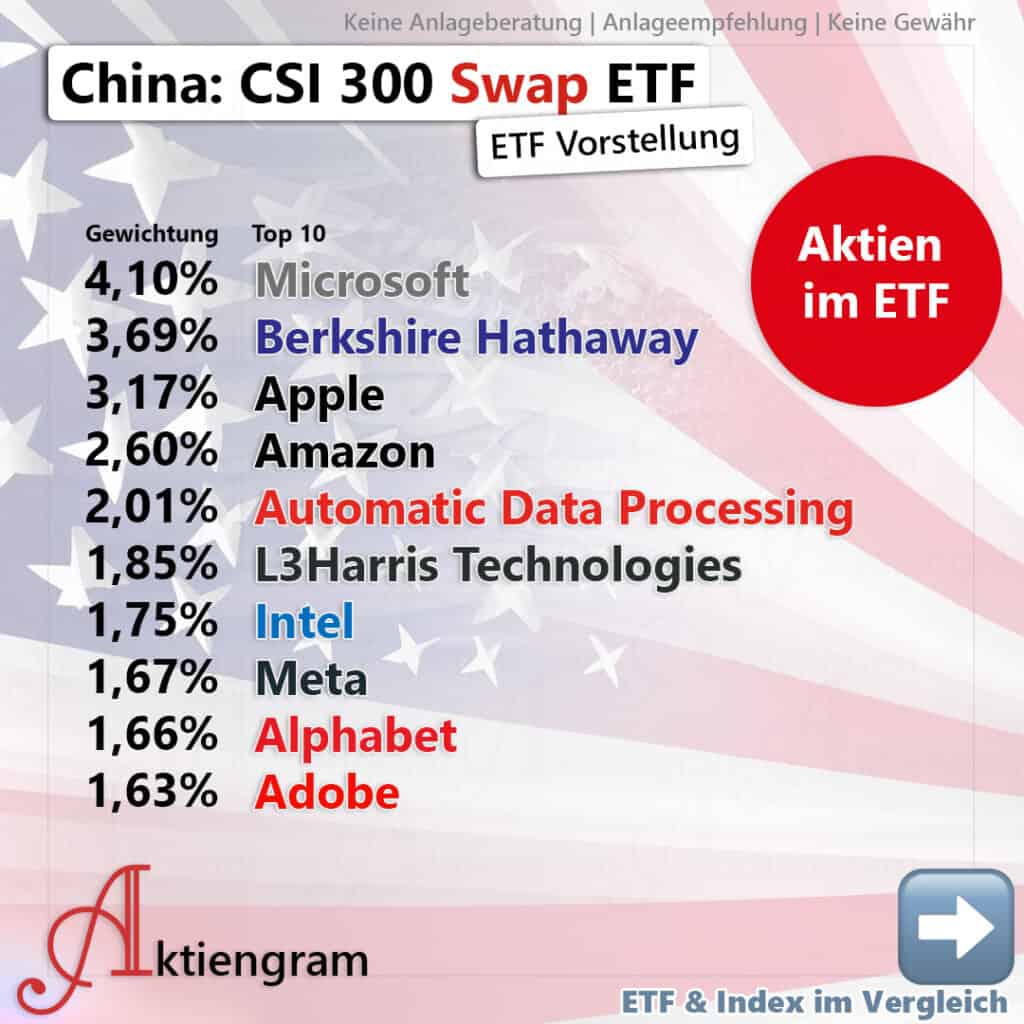

CSI 300 steht in dem Fall für „China Securities Index 300“ und er bildet die Kursentwicklung der größten Chinesischen Festlandbörsen, also Shanghai und Shenzhen, ab. Der Xtrackers ETF bildet also die Performance der 300 größten und meistgehandelten A-Aktien Chinas ab. Wie viele andere ETFs macht er dies aber nicht durch den Kauf der tatsächlichen Aktien (physische Replikation), sondern mithilfe eines Swap Geschäfts (synthetische Replikation). Man hat also den „Bonus“ von der Performance des chinesischen Marktes für A-Aktien zu profitieren, ohne diese direkt zu besitzen. Um diese Performance abbilden zu können, verwendet der ETF einen Wertpapierkorb, der nichts mit den im Index abgebildeten Aktien zu tun hat. Die obige Abbildung zeigt die 10 größten Positionen, die tatsächlich im ETF enthalten sind, um die Performance des CSI 300 Index abzubilden.

Besser als der Index?

Wer sich die Kennzahlen des ETFs anschaut, dem wird relativ schnell die verhältnismäßig hohe TER von 0,50% auffallen. Der ETF ist allerdings ein wunderbares Beispiel dafür, dass die TER nicht immer zuverlässig die Kosten des ETFs angibt, sondern es auf die Tracking Difference (TD) ankommt. Diese ist bei dem ETF sogar negativ, was dazu führt, dass der ETF in den letzten 5 Jahren besser abschneidet als der Index. Diese negative TD erzielt der ETF durch Aktienleihe und so wird dieser ETF regelmäßig als Gegenposition von Short-Trades verwendet. Die Personen oder Institutionen, die den chinesischen Markt shorten und sich dafür die ETF-Anteile leihen, sorgen durch die Leihgebühren dazu, dass die TER von 0,50% mehr als ausgeglichen wird. Zugegeben, der genaue Ablauf ist wahrscheinlich relativ komplex und meine Beschreibung stellt keinen Anspruch auf 100%ige Korrektheit, aber wichtig ist mir, dass die zusätzlichen Geschäfte die TER ausgleichen. Solange der chinesische Markt nicht geöffnet wird und der Zugang so schwierig ist, könnte es auch bei diesem Trend bleiben.

Natürlich gibt es inzwischen auch noch diverse andere ETFs, die den chinesischen Markt und insbesondere die A-Aktien abbilden. Wer also physisch replizierende ETFs vorzieht, findet auch hier passende Produkte. Mir persönlich ist auf jeden Fall der breitgestreute Ansatz über einen ETF bei relativ undurchsichtigen Ländern wie China am liebsten.

Swap-ETF einfach erklärt

Ein Swap-ETF investiert also nicht zwingend in die Aktien des zugrunde liegenden Index den er abbildet wie hier z. B. der CSI 300 oder auch der MSCI World Index. Stattdessen investiert er in einen Mix aus Aktien, die sehr liquide sind, d.h. in ausreichend großen Mengen an der Börse gehandelt werden können. Die Wertentwicklung dieser Aktien tauscht der ETF in regelmäßigen Abständen mit seinem so genannten Swap-Kontrahenten. Dieser garantiert dem Fonds vertraglich zu 100% die Wertentwicklung des Index.

Ein Beispiel: Nehmen wir den CSI 300 ETF, der als Swap abgebildet werden soll. Das zugrunde liegende Portfolio besteht aus verschiedenen US-Aktien, die nichts mit dem CSI 300 Index zu tun haben: Steigt nun der Index gegenüber dem Portfolio um 7% auf 107 Euro, so muss die Gegenpartei (hier DWS, da Xtrackers) in diesem Beispiel einfach ausgedrückt 7 Euro an Xtrackers zahlen. Bleibt der Index unverändert und das Portfolio steigt stattdessen um 7%, muss der ETF 7 € an die DWS überweisen. Dieses „Hin und Her“ ist bereits das Kernprinzip von Swap-ETFs. Es gibt ständig Zahlungsströme in beide Richtungen, je nachdem, ob sich gerade der Index oder das Portfolio besser entwickelt.

Kennzahlen & Sparplan

Sparplanfähigkeit

Gebührenfrei im Sparplan gibt es den ETF aktuell beispielsweise bei ING*, Scalable Capital* und Trade Republic*.

Seid ihr gezielt in China investiert?

Hat dir dieser Text gefallen oder geholfen? Unterstütze hier meine Arbeit rund um Aktiengram. Danke! ♥️

Meine eigenen Accounts sind hier verlinkt, darüber hinaus habe ich keine. ⚠️ Passt hier immer auf, auch bei TikTok, WhatsApp und anderen Plattformen gibt es häufig Fake Accounts, die meine Inhalte duplizieren und euch teilweise sogar aktiv anschreiben.

📀 Disclaimer: Das Investieren in Wertpapiere ist mit Risiken verbunden. Ihr handelt immer auf eure eigene Verantwortung! Bitte betreibt dabei immer eure eigene Recherche. Das gilt sowohl für Gebühren, Kennzahlen als auch für die Qualität von Aktien, Anleihen, ETFs und sonstigen Wertpapieren. Die genannten Informationen oder Kennzahlen wurden nach bestem Wissen und Gewissen notiert. Dabei besteht keine Garantie auf Richtigkeit oder Aktualität der Daten. Die genannten Informationen stellen keine Anlageberatung, keine Anlageempfehlung und auch keine Aufforderung zum Kauf oder Verkauf von Wertpapieren oder sonstigen Finanzprodukten dar. Es handelt sich zu keinem Zeitpunkt um eine Anlageberatung, Empfehlung, Steuerberatung oder sonstige fachliche Beratung.

Bei mit Stern (*) markierten Links handelt es sich um Affiliate-Links. Durch Nutzung dieser Links entstehen weder Nachteile noch Mehrkosten. Einige Anbieter ermöglichen dadurch sogar verbesserte Konditionen oder exklusive Boni und Prämien.

Bei einem der Bilder unter „Der Xtrackers CSI300 ETF“ sind hier amerikanische Aktien reingerutscht -> falsches Bild?

das hier: https://aktiengram.de/wp-content/uploads/2023/04/CSI300-02-1-768×768.jpg

Hey, nein das stimmt so – schau mal den Text darunter: es handelt sich um einen Swap-ETF (…) Um diese Performance abbilden zu können, verwendet der ETF einen Wertpapierkorb, der nichts mit den im Index abgebildeten Aktien zu tun hat.

Lesen hilft 🙂 Danke!

Anzeige

Als Alternative für einen SWAP-ETF bietet sich der PHYSISCH replizierende ICBCCS Wisdom Tree S & P China 500 (LU1440654330) an. Dieser ETF umfasst allerdings nicht nur die A-Aktien, sondern – wenn man so will – das ganze China-Universum.