In der heutigen ETF Vorstellung geht es um den VanEck Developed Markets Dividend Leaders ETF. Auf das Thema bin ich durch die Story von Helmut aufmerksam geworden. Heute schauen wir uns den ETF genauer an.

Morningstar, ein weltweit tätiges Research-Unternehmen, wählt auf Basis von Dividendenrendite, Widerstandsfähigkeit und Wachstumsprognosen weltweit 100 Unternehmen aus, die im ETF abgebildet werden. Der Index wird halbjährlich angepasst und findet sich unter dem Namen „Morningstar Developed Markets Large Cap Dividend Leaders (EUR) Index“.

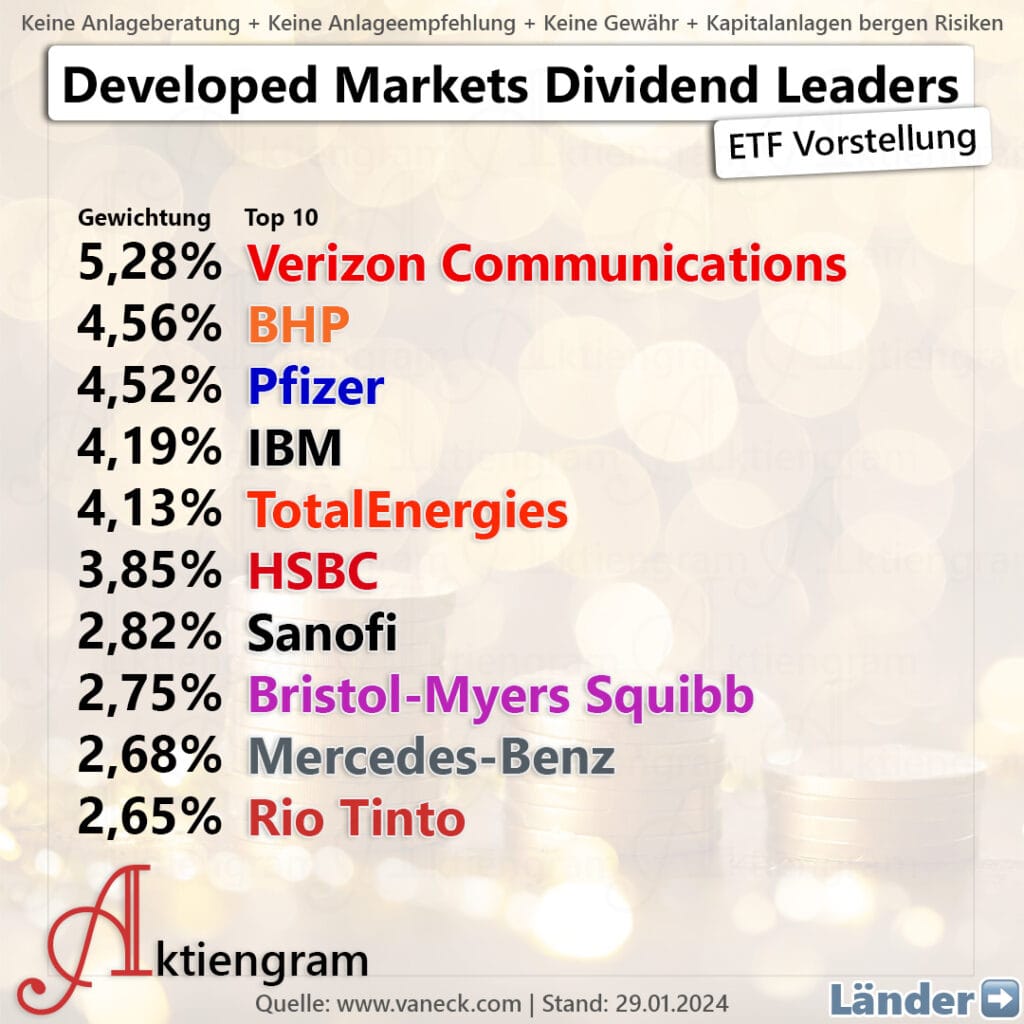

Top 10 Aktien

Aktuell lauten die Top 10 Aktien des Developed Markets Dividend Leaders ETF wie folgt:

Verizon Communications 5,28%

BHP 4,56%

Pfizer 4,52%

IBM 4,19%

TotalEnergies 4,13%

HSBC 3,85%

Sanofi 2,82%

Bristol-Myers Squibb 2,75%

Mercedes-Benz 2,68%

Rio Tinto 2,65%

Die Top 10 machen derzeit 37,43% des Index aus.

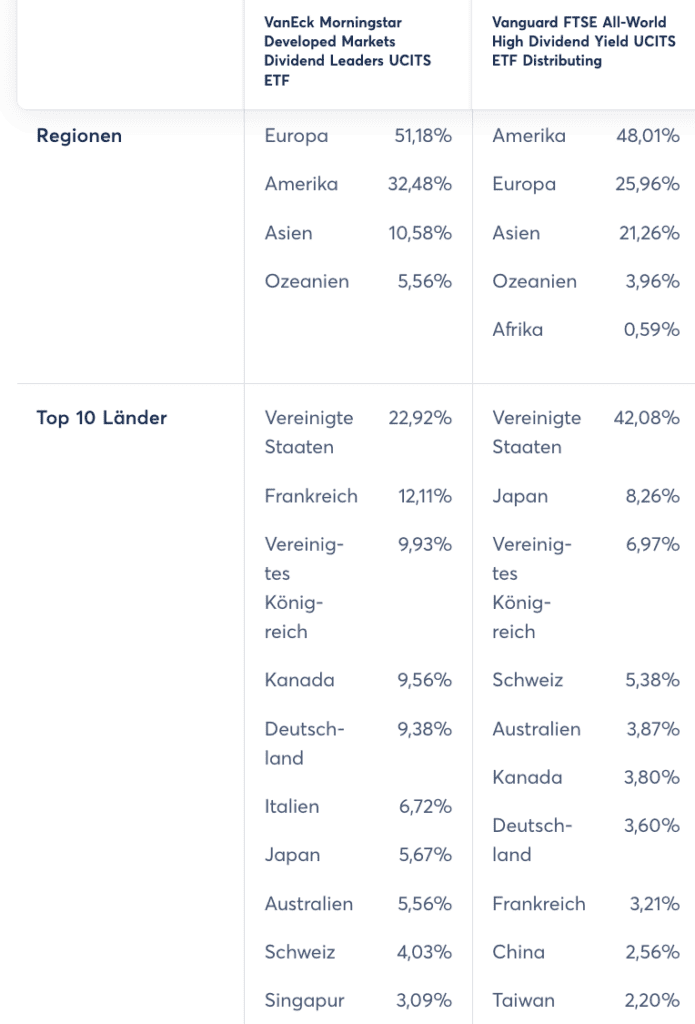

Top 10 Länder

Ein Blick auf die Länder zeigt, dass derzeit die USA mit 21,80% am stärksten gewichtet sind, gefolgt von Frankreich mit 12,13%. Es folgen Kanada (9,77%), Deutschland (9,49%) und Australien (8,77%).

Sektoren im ETF

Bei den Sektoren zeigt sich ein deutliches Übergewicht der Finanzunternehmen mit 40,7%. Es folgen Grundstoffe mit 12%, Gesundheit mit 10,3% und Energie mit 10,2%.

Sparplanfähigkeit & Überblick

Herausgeber des ETF ist VanEck, eine amerikanische Vermögensverwaltungsgesellschaft mit Hauptsitz in New York. Das Unternehmen beschäftigt sich in erster Linie mit der Ausgabe von ETFs, aber auch mit aktiven Fonds und separat verwalteten Konten für institutionelle Anleger. Außerhalb der USA hat das Unternehmen Niederlassungen in Europa und im asiatisch-pazifischen Raum.

VanEck gehört übrigens auch zu den Vermögensverwaltern, die kürzlich in den USA einen eigenen Bitcoin-ETF genehmigt bekamen. Dieser trägt das passende Kürzel HODL.

💡 Auch interessant: Aktiengram Podcast | Folge 44 Interview mit Martijn Rozemuller, Europachef von VanEck

Der Developed Markets Dividend Leaders ETF hat eine TER von 0,38% und ein Fondsvolumen von rund 547 Millionen Euro.

Bei Scalable Capital*, Trade Republic* und justTrade* ist der ETF als Sparplan möglich.

Tracking Difference

Die durchschnittliche Tracking Difference (TD) beträgt +0,56%. Damit entwickelte sich der ETF im Durchschnitt um 0,56% schlechter als der zugrunde liegende Index.

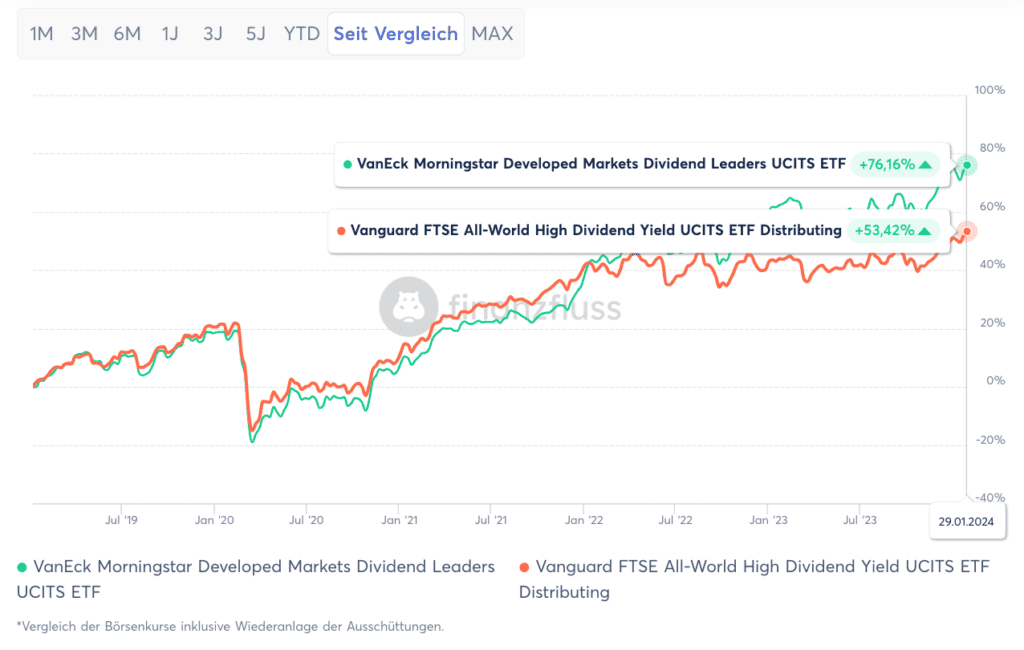

Vergleich Vanguard FTSE All-World High Dividend Yield ETF (Distributing)

Im Folgenden habe ich den ETF einmal mit dem Vanguard FTSE All-World High Dividend Yield ETF (Distributing) hinsichtlich der Performance, Ausschüttungen und Regionen-und Ländern verglichen.

Performance-Vergleich

Ausschüttungs-Vergleich

Regionen- und Länder-Vergleich

Fondsdomizil Niederlande: Möglicher Nachteil bei der Quellensteuer

Beim Blick auf die ISIN des Fonds sehen wir: Der ETF ist in den Niederlanden ansässig. Für Anleger aus Deutschland kann es dadurch abhängig vom persönlichen Freibetrag zu steuerlichen Nachteilen gegenüber einem ETF mit Fondsdomizil in Irland kommen.

Bei jeder Ausschüttung werden 15 % niederländische Quellensteuer einbehalten. Liegt man über dem steuerlichen Freibetrag, wird diese in voller Höhe auf die deutsche Kapitalertragsteuer angerechnet. Man zahlt also insgesamt 26,375% Steuern (+ evtl. Kirchensteuer). Liegt man aber unter dem Freibetrag, zahlt man trotzdem auch die Quellensteuer.

Bei einem in Irland domizilierten ETF oder Fonds beträgt die Quellensteuer als EU-Bürger 0 %. Hier hat man je nach „Status“ des persönlichen Freibetrages also einen steuerlichen Vorteil – und damit einen Nachteil bei einem in den Niederlanden ansässigen ETF. Es kann daher sinnvoll sein, solche ETFs erst dann ins Depot aufzunehmen, wenn die jährlichen Kapitalerträge ohnehin über dem persönlichen Freibetrag liegen.

Danke an Martin für den Hinweis in den Kommentaren!

Weiterführende Links dazu:

💡 Auch interessant: Besteuerung US-Dividende | Vergleich mit und ohne Freibetrag

Hat dir dieser Text gefallen oder geholfen? Unterstütze hier meine Arbeit rund um Aktiengram. Danke! ♥️

Meine eigenen Accounts sind hier verlinkt, darüber hinaus habe ich keine. ⚠️ Passt hier immer auf, auch bei TikTok, WhatsApp und anderen Plattformen gibt es häufig Fake Accounts, die meine Inhalte duplizieren und euch teilweise sogar aktiv anschreiben.

📀 Disclaimer: Das Investieren in Wertpapiere ist mit Risiken verbunden. Ihr handelt immer auf eure eigene Verantwortung! Bitte betreibt dabei immer eure eigene Recherche. Das gilt sowohl für Gebühren, Kennzahlen als auch für die Qualität von Aktien, Anleihen, ETFs und sonstigen Wertpapieren. Die genannten Informationen oder Kennzahlen wurden nach bestem Wissen und Gewissen notiert. Dabei besteht keine Garantie auf Richtigkeit oder Aktualität der Daten. Die genannten Informationen stellen keine Anlageberatung, keine Anlageempfehlung und auch keine Aufforderung zum Kauf oder Verkauf von Wertpapieren oder sonstigen Finanzprodukten dar. Es handelt sich zu keinem Zeitpunkt um eine Anlageberatung, Empfehlung, Steuerberatung oder sonstige fachliche Beratung.

Bei mit Stern (*) markierten Links handelt es sich um Affiliate-Links. Durch Nutzung dieser Links entstehen weder Nachteile noch Mehrkosten. Einige Anbieter ermöglichen dadurch sogar verbesserte Konditionen oder exklusive Boni und Prämien.

An und für sich ein guter ETF. Das Problem ist jedoch, dass der Sitz in den Niederlanden ist. Demnach fällt die niederländische Quellensteuer an und wird bei nicht ausgeschöpftem Freibetrag nicht angerechnet, ist also verloren.

Grüße

Martin

Kannst du das genauer ausführen? Bei Ausschöpfung des Sparerpauschbetrages bzw. bei Nichtvorliegen eines Sparerpauschbetrages sind diese ETF von VanEck durch die anrechenbare Quellensteuer von 15% sogar minimal attraktiver oder?

Grund hierfür ist, dass sich die Bemessungsgrundlage für den Solidaritätszuschlag durch die anrechenbare Quellensteuer verringert, man also im Ergebnis eine etwas geringere Steuerbelastung als die regulären 26,375% hat. Oder irre ich mich?

Hallo liebe Lisa..,

Vielen Dank für Deine tolle Arbeit.

Ich habe Dich durch Zufall bei YouTube gefunden, und schaue seitdem öfter mal vorbei.

Wirklich toll mit welcher Begeisterung du das Thema Aktien feierst. Genauso wie ich seit Anfang der 2000.

Gruß Maik

Anzeige

@Noel:

bei jeder Ausschüttung werden 15 % Quellensteuer der Niederlande einbehalten.

Liegst du über dem Freibetrag, wird diese mit der deutschen Kapitalertragsteuer komplett verrechnet. Du zahlst also insgesamt die 25 % plus Soli plus evtl. Kirchensteuer.

Liegst du aber unter dem Freibetrag, zahlst du die Quellensteuer trotzdem.

Bei einem ETF oder Fonds mit Domizil Irland beträgt die Quellensteuer als EU-Bürger 0 %.

Hier hast du dann also einen steuerlichen Vorteil – und damit Nachteil bei dem hier gezeigten ETF.

Gruß

Martin

Danke euch, ergänze ich oben im Artikel noch. 🙏

Ich wollte noch ergänzen, dass es sich bei der vor dem Ausschöpfen des Freistellungsauftrages für Kapitalerträge zahlbaren Summe der Quellensteuer dank Doppelbesteuerungsabkommens um eine anrechenbare Quellensteuer handelt. Das heißt ja, diese 15% werden zunächst einbehalten. Sie wandern aber in voller Höhe in den Verrechnungstopf Quellensteuer. Ist der Sparerpauschbetrag ausgeschöpft wird die dann zahlbare Abgeltungssteuer samt Soli zunächst mit dem Verrechnungstopf Quellensteuer verrechnet. Der einzige Nachteil zu einem in Irland ansässigen ETF ist also, dass die anrechbare Quellensteuer zunächst einmal abgebucht und im Verrechnungstopf Quellensteuer zu späteren Verrechnung geparkt wird. Man könnte also zunächst nur einen geringeren Betrag reinvestieren, zahlt aber nach Ausschöpfen des Freibetrags weniger Steuern bis der Verrechnungstopf Quellensteuer aufgebraucht ist.

Hallo Lisa,

was ich schrieb, sieht man gut auch in dem Link „Quellensteuer-Katastrophe bei Van Eck ETF“ unter dem Artikel. Schaut man auf den Beleg im Artikel steht dort „Anrechenbare ausländische Quellensteuer 1,25 Euro“ und weiter unten „Verrechnungstopf ausl. Quellensteuer nach Ertrag 1,25 Euro (vorher 0,00 Euro)“. Schnell wird also klar, dass die Quellensteuer-Katastrophe eigentlich keine Katastrophe ist, und kein Grund sein sollte, von dem ETF verschreckt zu sein, da wie gesagt der Verrechnungstopf Quellensteuer nach Aufbrauchen des Freibetrags gegen dann anfallende Kapitalertragssteuer plus Soli gegengerechnet wird (man zahlt also solange keine Steuern bis der Verrechnungstopf Quellensteuer komplett aufgebraucht ist – bei 1,25 Euro sollte das nicht allzu lange dauern). Allerdings: Bleibt man ganzjährig unter seinem Freibetrag, sollte man wissen dass der Verrechnungstopf Quellensteuer nicht ins Folgejahr übertragen werden kann – der aufgelaufene Betrag wird dann in der Jahressteuerbescheinigung ausgewiesen und müsste dann mit der Steuererklärung zur Verrechnung eingereicht werden.

Liebe Grüße,

Stefan

Anzeige

Anzeige

Hi und danke für die gute Aufbereitung der Infos zum Fonds – hilfreiche für Neuanleger. Habe diesen ETF zusammen ebenfalls mit anderen weltweiten DividendenETFs im Sparplan und kann bislang nix Schlechtes zu Ausschüttung und Performance sagen.

Du leistet wirklich gute, umfangreiche Arbeit. Weiter So, Sven.

Hallo,

ich finde den ETF zwar prinzipiell interessant. Allerdings bin ich wegen dem doppelten Rebalancing pro Jahr und der Quellensteuer nicht bereit dafür einen Sparplan aufzuziehen. Der Vanguard High Yield ist schon toll, jedoch deutlich zu USA-lastig für 1300+ Positionen. Da gefällt mir der iShares STOXX Global Select Dividend 100 UCITS ETF (DE) etwas besser.

Viele Grüße

Stefan

Weshalb die Quellensteuer hier das große Schreckgespenst ist, verstehe ich nicht. Ich bekäme sie lieber auch gar nicht erst abgebucht, dennoch handelt es sich hierbei (anders als bei nicht anrechenbarer Quellensteuer aus Ländern ohne Doppelbesteuerungsabkommen wo man mit Formularkram zu tun hat und womöglich bei der Bank nach Erstattung von Kleckerbeträgen noch 19,95 Euro Devisenumtauschgebühren hat) doch um eine anrechenbare Quellensteuer. Sie wird also in voller Höhe in den „Verrechnungstopf Quellensteuer“ bei der jeweiligen Depotbank gestellt und nach der Verrechnung (eventueller) Allgemeiner Verluste und nach dem Aufbrauchen des Steuerfreibetrags automatisch von der Depotbank verrechnet. 25 Prozent Kapitalertragssteuer und 5,5 Prozent Soli werden also erst dann in voller Höhe fällig, wenn der „Verrechnungstopf Quellensteuer“ also komplett aufgezehrt wurde und wieder auf null steht (dieser wird wie gesagt zuletzt verrechnet). Kurz gesagt: das Geld ist nicht weg (wie hier fälschlicherweise oft wiedergegeben), sondern mindert nach Aufbrauchen des Freibetrags die Steuerlast, daher der Name „anrechenbare Quellensteuer“.

Anzeige

Liebe Lisa, mich würde Deine Meinung über die neuen covered calls ETFs mit hoher Ausschüttung (wie A2QR39, oder in den USA der JEPI, DIVO und weitere). Ist das nur synthetisches virtuelles Geld oder kann man sich auf mittel- oder langfristigen Erfolg von diesen ETFs einstellen und darin investieren? Vielen Dank!